白酒万亿市场春秋混战 新零售趁势突围

酿酒行业:复苏看白酒,白酒看高端

酿酒行业万亿规模级别,白酒收入贡献超六成、利润贡献超八成

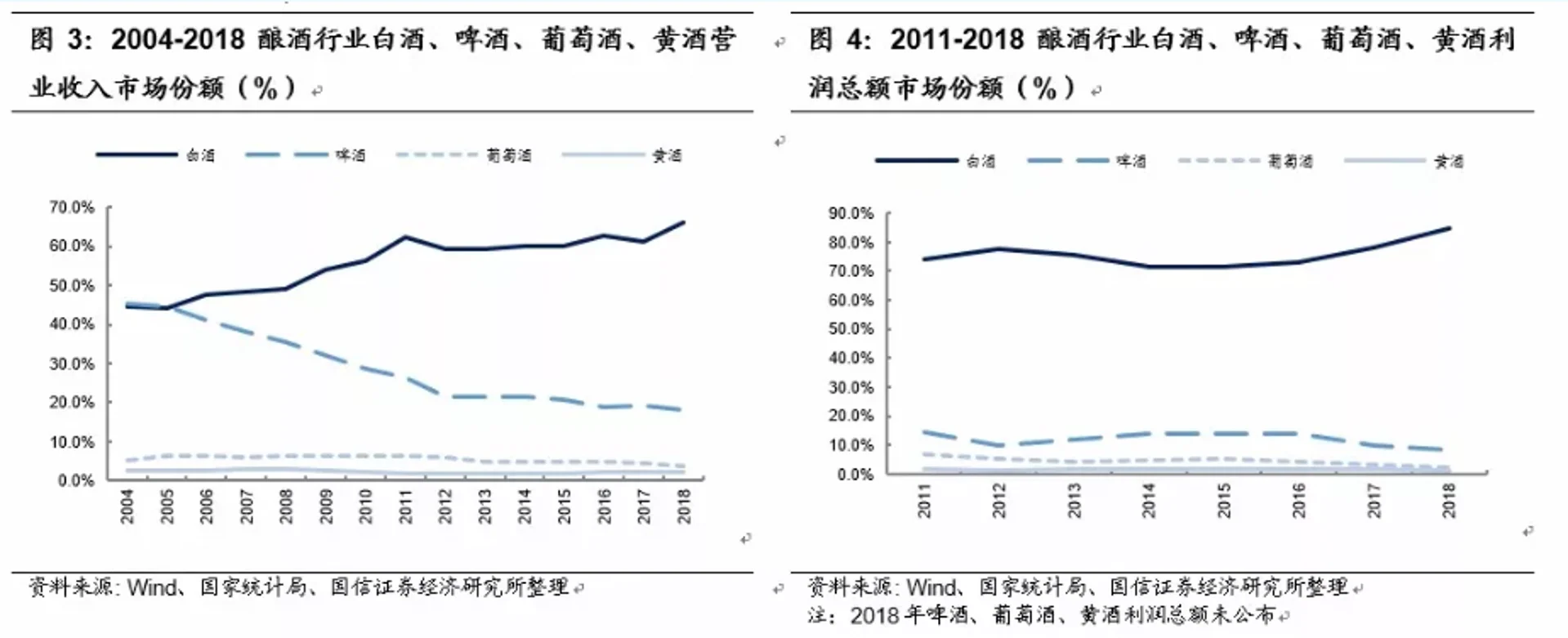

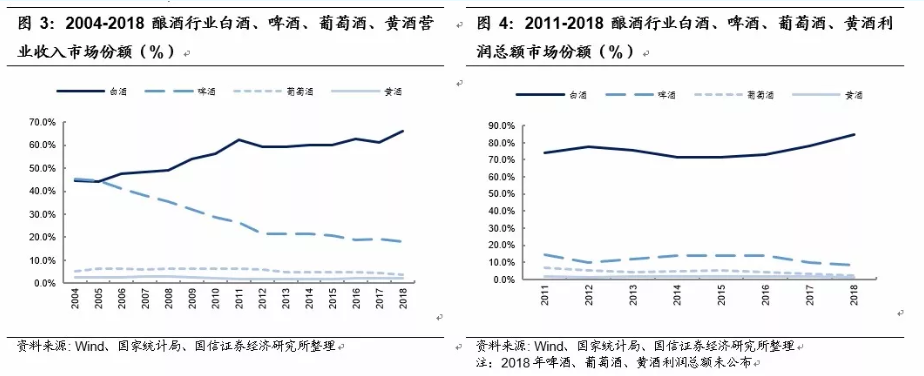

酿酒行业营业收入2004年以来保持较高的增长,直至2011年见顶(YOY33.18%),2014-2015年筑底(YOY5.85%~5.34%),2016年开始复苏(YOY6.27%)。为什么我们在酿酒行业中需要重点关注白酒?因为从国人酒类消费的结构上来看,主要以白酒为主(超六成),啤酒为辅(不足两成);葡萄酒、黄酒占比较低。白酒、啤酒主要依靠自产,葡萄酒、洋酒主要依靠进口。白酒企业的强力复苏,极大带动了整体酿酒行业的复苏,而且利润的增速快于收入增速,白酒企业实现了盈利能力的回升。

此外我们还可以看到,2017-2018年收入总量下滑至9239.57亿、8122亿,但统计局的同比指标为上升,分别增长10.45%、10.2%,主要是由于统计的数据仅限于当年的规模以上企业,那么也就是说中小企业在退出,产能在出清,头部酒企的集中度大幅提升。

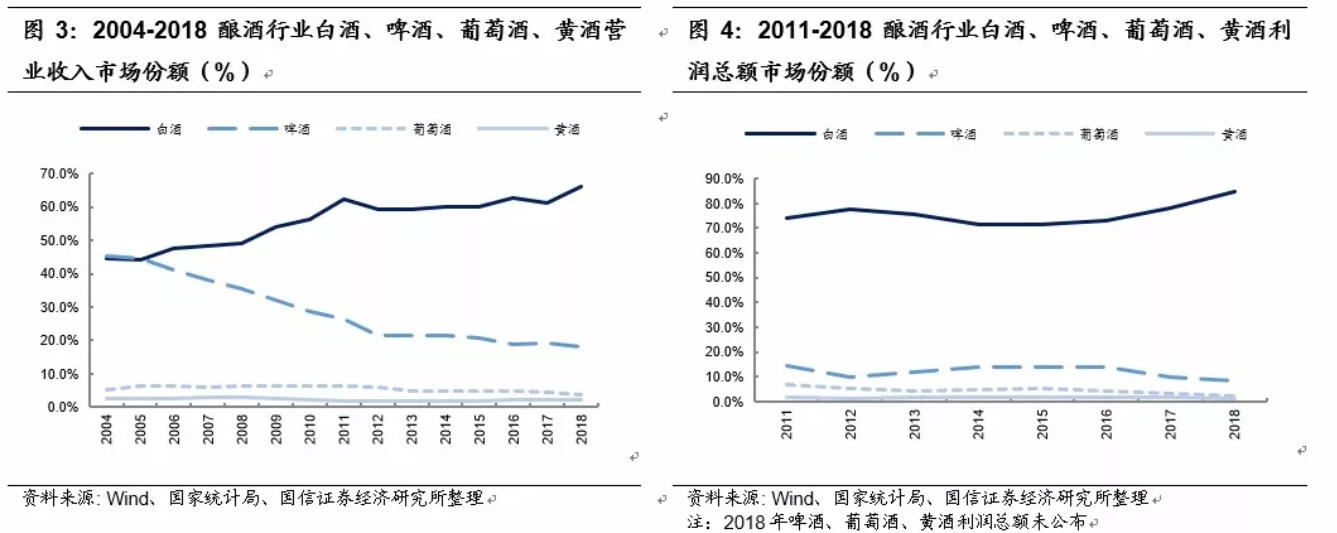

具体看各品类在酿酒行业中的占比,可以说中国酿酒的行业就是白酒行业。白酒自2004年至2011年份额持续上升,其后保持在59-62%的市场份额,2018年再次向上突破;啤酒份额持续下滑,葡萄酒、黄酒份额保持较低水平。

仔细拆分来看,2018年白酒销售收入5363.83亿元,占比66.04%;啤酒销售收入1474.52亿元,占比18.15%;葡萄酒销售收入288.51亿元,占比3.55%;黄酒销售收入167.45亿元,占比2.06%。而利润总额进一步向白酒集中,2018年白酒行业利润总额1250.5亿,占比84.7%;啤酒、葡萄酒、黄酒占比仅为8.25%、2.07%、1.17%,且呈下行趋势。

白酒:高端引领行业复苏,产销下滑,营收回暖,集中度提升

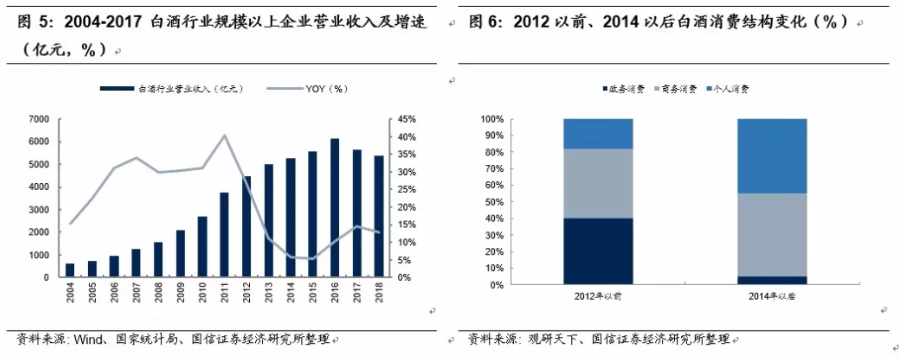

白酒行业2011年营收增速见顶,政务消费因政策影响大幅收缩,消费占比由40%压缩至5%,团购渠道受影响较深;与此同时个人消费占比提升至45%,白酒进入个人、商务消费者主导的时代。白酒行业经过几年的阵痛期后,2014-2015开始筑底,并于2016年带领整体酿酒行业复苏。

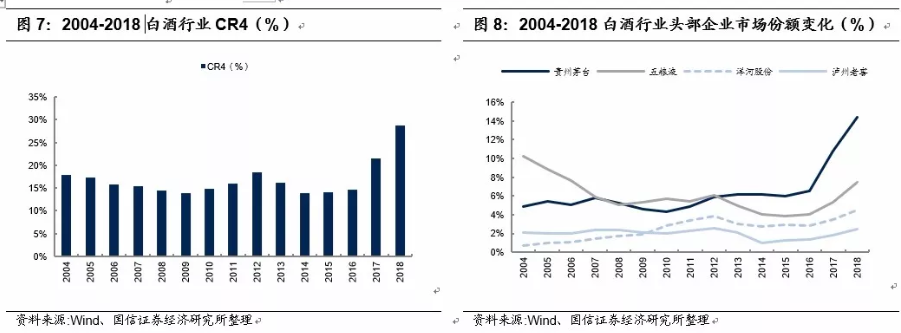

2017-2018年白酒行业市场规模总量下滑,规模以上企业统计口径下却同比增长,预示着头部企业集中度的大幅提升,中小企业退出。2017-2018年CR4持续突破历史新高,分别达到21.5%、28.79%,其中高端酒收入占比九成的贵州茅台份额提升最为明显,2017-2018市占率分别为10.8%、14.39%。

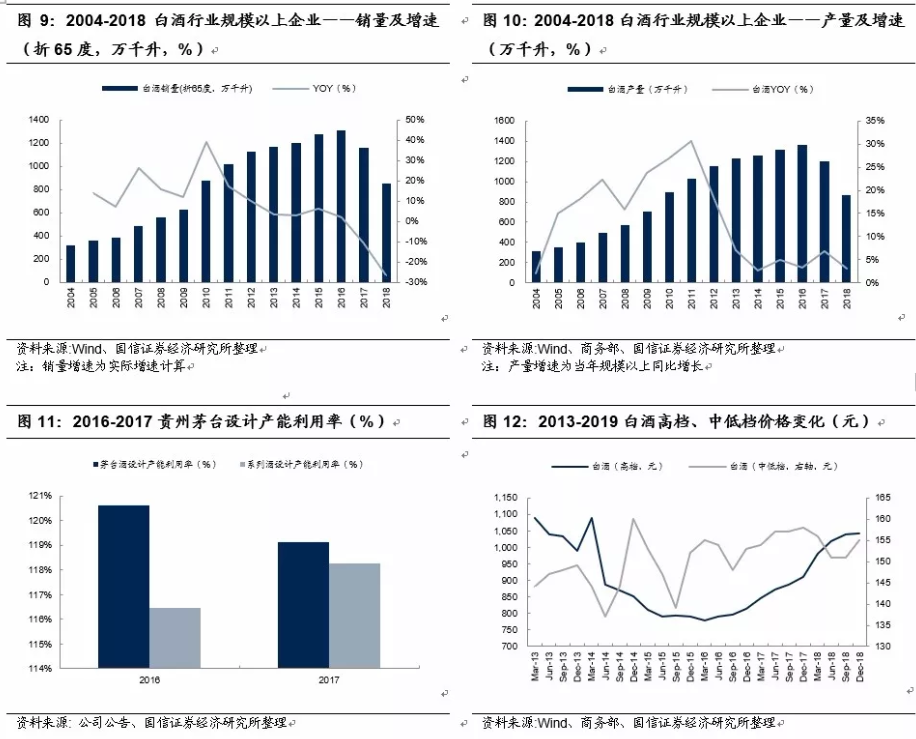

白酒销量、产量的2017-2018年总量均出现急速下滑,但是收入、利润迎来复苏,主要是由于高档白酒的提价,高端、次高端白酒的复苏。高端酒对于产、销的贡献不如中低端,且需求旺盛的高端酒出现短期的产能不足,进一步压低产、销量,如贵州茅台设计产能利用率连续两年2016-2017超过100%。按照商务部数据,2018Q4高档白酒的价格已经回收至1043元,从最底部反弹超过33.7%,对白酒行业复苏起到决定性作用;与之对立的是中低档白酒呈现窄幅震荡的格局,区间在140-160元,且没有明显趋势。

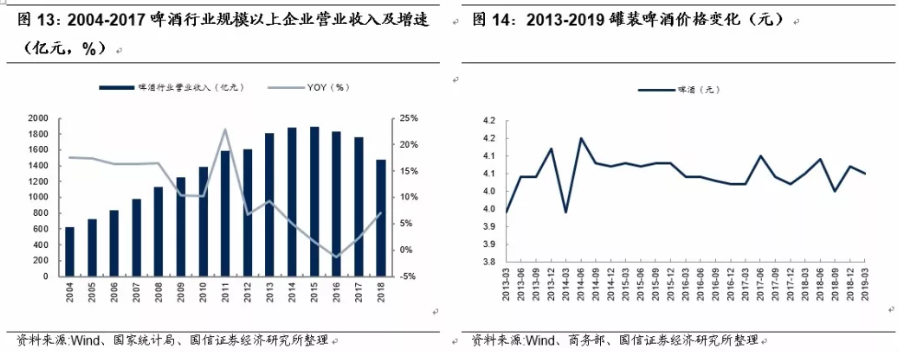

啤酒:行业规模负增长,产品难以提价

啤酒2009-2010年营收进入短期调整,2011年为复苏高点,其后进入低增长或负增长,2017-2018年营收总量再度下滑,规模以上同比增长,中小啤酒企业同样面临产能出清,整体复苏程度不如白酒。罐装啤酒的价格方面未有明显变化,对行业提振有限,价格震荡区间为3.95-4.15元,与中低档白酒情形类似。

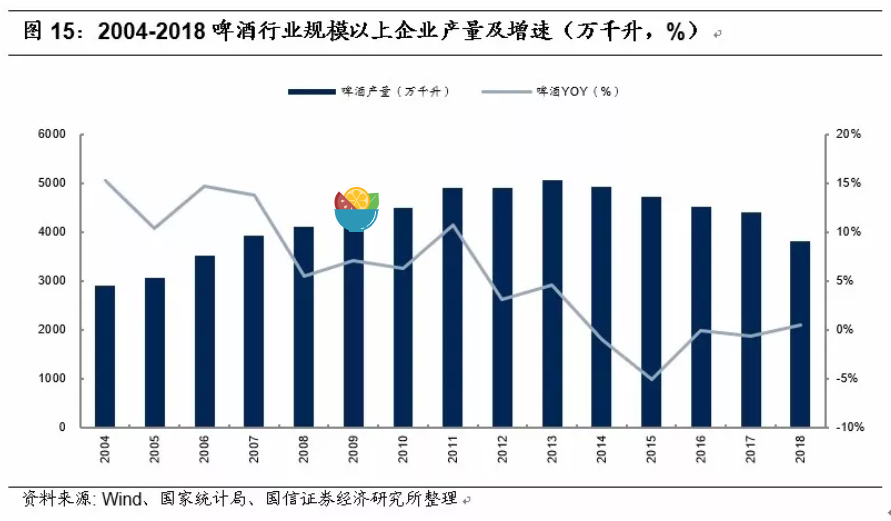

啤酒产量数据趋势与营收基本吻合,2007年开始陷入周期波动,2011年为复苏高点,2014年至今陷入长期低增长或负增长。

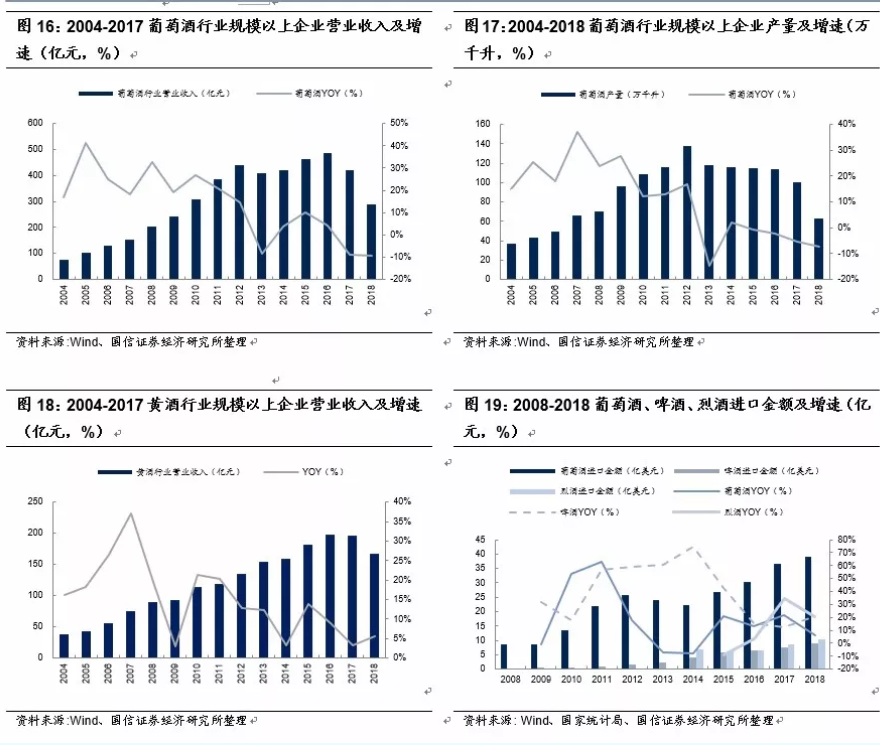

葡萄酒及其他:葡萄酒进口数据优于国产

葡萄酒产量2012年总量见顶,其后持续收缩,收入2016年总量见顶,2017-2018年断崖式下滑。但是进口数据仍有不错的增长,2018年进口金额39.12亿美元,YOY9.04%,预计是消费者对国产葡萄酒的品牌认可度不高。

进口品类中以烈酒的成长性较为突出,2017-2018连续两年增速超过20%,2018年总金额10.52亿美元,超过啤酒(9.04亿美元)位列第二。

黄酒规模体量较小,稳步增长,近期2017-2018年营收规模也出现实质下滑。

酒类流通:多层经销,直供兴起,渠道融合.

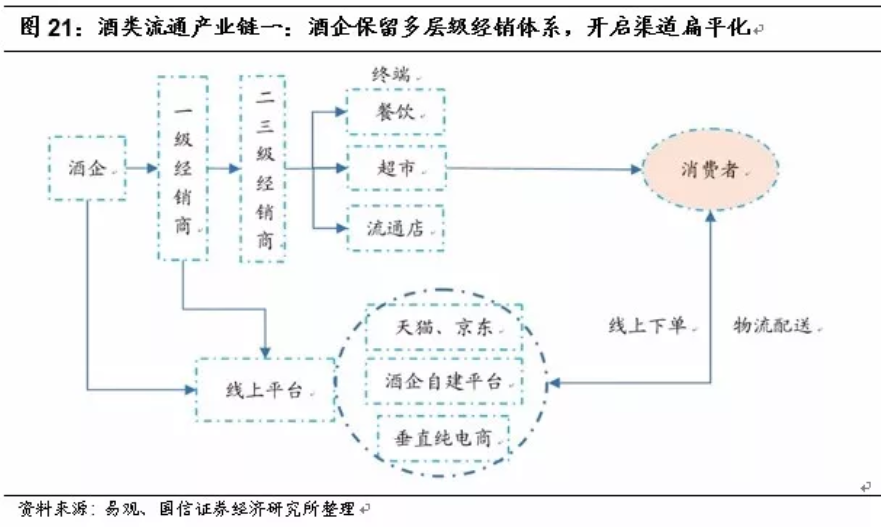

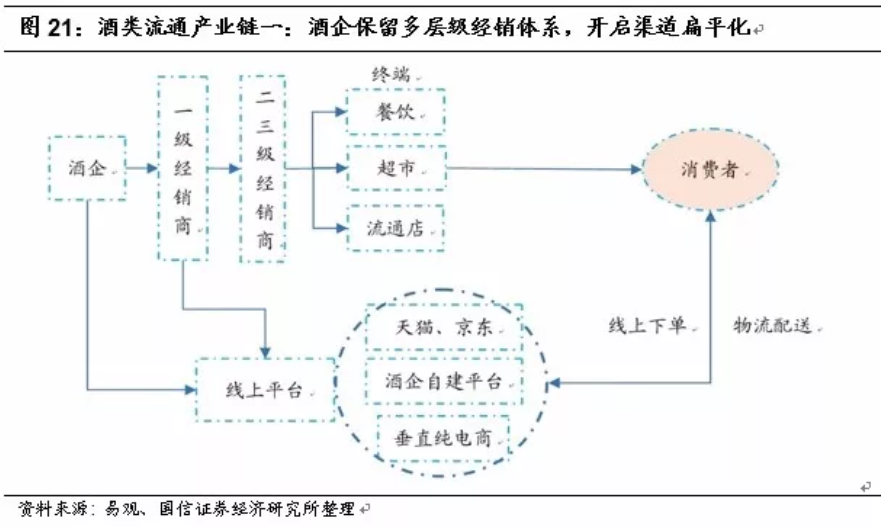

产业链:多层经销体系逐步打破,经销商面临渠道扁平化考验

酿酒行业经历多次变化,酒类流通不同类型的经销商也在不断适应市场。尤其是2011-2012年的大拐点上,公务消费下行,团购渠道严重收缩,零售为主的经销商趁势反超成为主流,拥有大量零售网点的连锁酒业形成渠道品牌效应。同时随着互联网、移动互联网的渗透,渠道扁平化趋势明显,新型零售商如电子商务、O2O电商等迅速崛起。酒企自建电商平台、直营店试图直接对接消费者,一级经销商仍凭借终端渠道优势占有一席之地,中间渠道环节则受到较大压缩。

- 2017年以来酿酒行业的复苏主要集中在高端白酒,贵州茅台、五粮液量价齐升,其他酒企追随提价,行业集中度

目前酒企仍然主要以多层经销的体系为主,大趋势上层级在不断减少,在此基础上开启电商化进程。短期来看,酒企直接对接终端渠道、消费者存在成本过高、效率低下等问题,对经销商仍有依赖,大型经销商有一定话语权,电商进程相对缓慢;长期来看,渠道进一步扁平化是各大酒企的战略方向,酒企本身将获益匪浅,对经销商来说是严峻考验。

目前线下自营门店、电子商务都是较好的直供终端,部分酒企已在O2O方面率先实践:洋河股份手机app“洋河1号”与海量线下零售网点合作,五粮液铺设自营门店“五粮e店”。

酒类流通进入电商时代后,京东凭借自身强大的经销能力、平台品牌效应,持续占据酒类电商份额第一,以及跻身可统计大型经销商排名第一;随着电商获客成本、物流成本的大幅提高,同时酒的品类特性对网购提出了挑战,京东、酒仙网的纯电商模式陷入成长瓶颈,部分垂直电商采取O2O方式突围并迅速抢占市场,如壹玖壹玖、酒便利。部分传统经销商也进行了电商转型,如银基集团、华致酒行、名品世家,凭借传统线下渠道优势,打通线上较为顺畅,短期发展的重点仍在线下。我们预计垂直电商有望在各渠道中脱颖而出,消费者对O2O的模式将更加依赖,并且酒的品类特性相比其他商品更需要O2O:

消费者图谱:80后成为白酒消费主力,超市渠道占比最高,电商渠道份额上升

除了产业链渠道的扁平化趋势,消费者群体和偏好也在发生变化。首先是中产阶级财富大增,高端酒获得群众基础,复苏更快;80后接力成为白酒消费主力,但90后等年轻一代尚未形成传统白酒文化,对洋酒、葡萄酒接受程度高;渠道上超市仍然是主要的销售终端,电商份额在持续上升。

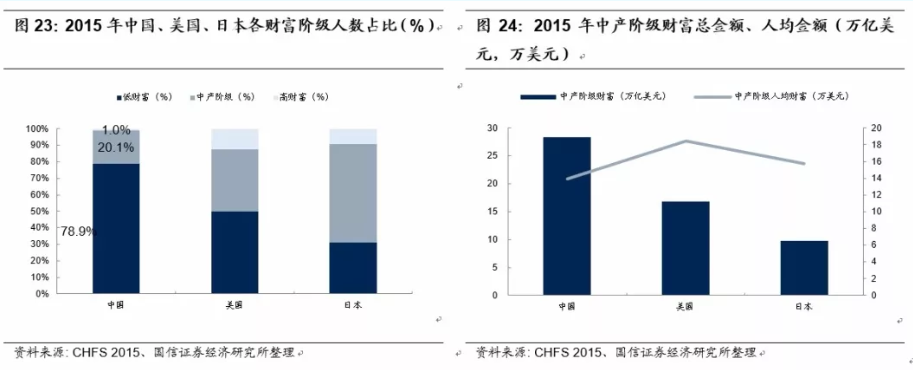

中产阶级财富总额超越美国

中国中产阶级的崛起奠定了高端酒水消费的基础,虽然横向对比中,人数占比与美国、日本尚有差距,但中产阶级总财富的金额已经实现超越,人均差距亦有所缩小。根据CHFS 2015年数据,中国中产阶级财富总额达到28.3万亿美元,成为高端消费主力。

80后成为消费主力,对白酒偏好中性;90后偏爱洋酒,厌恶白酒

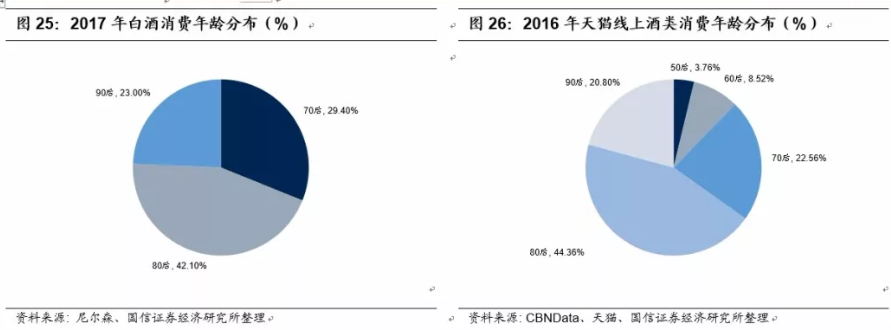

按年龄分布来看,80后步入30-40岁阶段,财富累积到一定程度,成为酒类消费主力。尼尔森2017年数据显示,白酒消费中80后占比42.1%,位列第一,预计在整体酿酒行业中比例类似。线上数据同样验证了80后消费的实力,2016年天猫线上酒类消费(全部酒类)80后占比44.36%,其次为70后22.56%、90后20.8%。

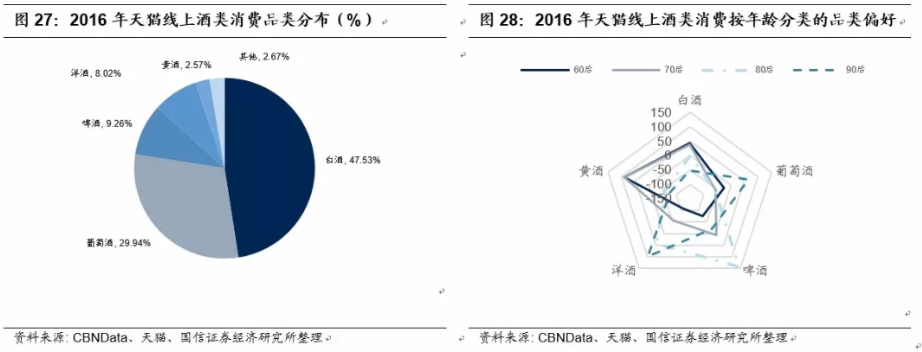

线上消费的各品类份额与此前酿酒行业收入的整体情况有所区别,白酒、啤酒占比下降至47.53%、9.26%,葡萄酒上升至29.94%,说明部分白酒、啤酒消费偏重线下,而葡萄酒更偏好线上渠道。

各年龄段的品类偏好也差异巨大,消费主力80后对白酒保持中性态度,最喜欢啤酒,其次是洋酒。60后、70后偏好传统的黄酒、白酒,与养生、消费习惯相关。90后消费习惯大有不同,最爱洋酒、葡萄酒,追求个性化,对新事物接受程度高,对传统的白酒、黄酒较为厌恶。若白酒的传统酒文化未能有效渗透至90、00后,那么未来酿酒行业的整体格局将发生变化,所以我们也可以看到酒企正在尝试白酒年轻化。另一方面也许是90、00后尚未达到品尝白酒的年龄阶段,从80后已经接力60、70后成为白酒消费主力来看,随着年龄的增长、阅历与财富的累积,90、00后的消费习惯也可能随之变化。

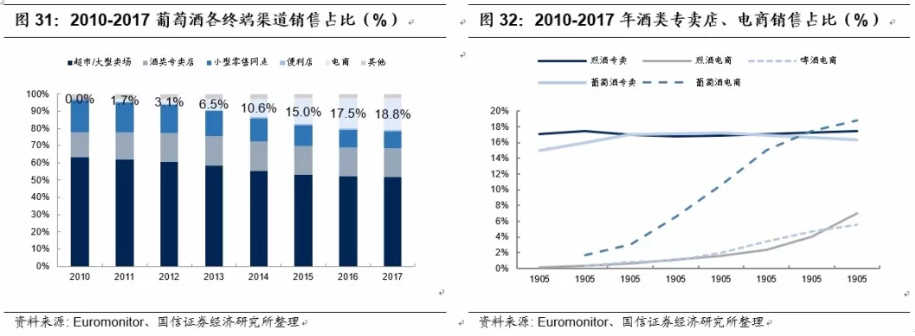

渠道选择:超市/大型卖场销售占比最高;电商偏好年轻化,份额持续提升,葡萄酒线上渗透率最高

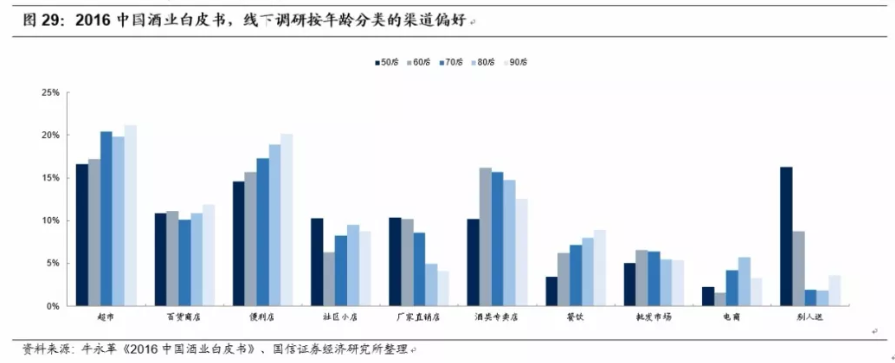

各年龄段对终端渠道的偏好也有所不同,按照常规逻辑,越年轻的人群对新型渠道接受程度越高,所以可以看到70、80、90后对电商的偏好高于50、60后,但是总体来说,电商渠道在酒类消费中偏好程度较低。综合型零售渠道超市、便利店仍是主流,80、90后对传统门店渠道如酒类专卖店、厂商直销店接受程度不高,这对经销商的门店体系提出挑战。

具体到烈酒(白酒为主)、啤酒、葡萄酒各品类在渠道中的销售情况,我们发现结构上与消费者偏好大致吻合,如超市/大型卖场销售占比在各品类均最高,主要不同之处在于便利店偏好程度高,但销售占比极低。

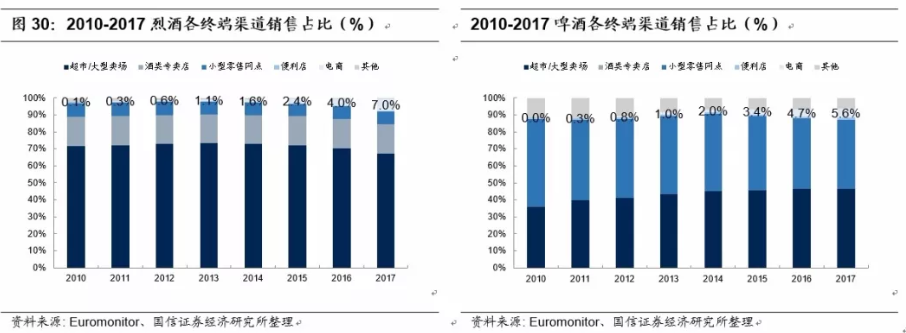

烈酒渠道格局较为稳固,超市/大型卖场占比2010-2016持续在70%以上,2017年跌破70%至67.1%,专卖店保持在17%左右的份额,小型零售网点7%左右;电商占比持续高速增长,最新2017达到7%。

啤酒渠道没有专卖店,小型零售网点2010年占比超过50%,但此后迅速下滑,近期在40%左右,而超市/大型卖场占比由40%不到提升至45-46%左右;电商份额占比与烈酒趋势类似。

葡萄酒专卖店销售占比稳定,在16-17%;超市/大型卖场占比由60%下滑至2017年的52%,小型零售网点由18%左右下滑至不足10%,主要受到了电商的大幅吞噬。电商渠道份额上升速度较烈酒、啤酒更快,2017年已经超越专卖店成为葡萄酒第二大销售渠道,这在此前天猫数据已经得到验证(葡萄酒在全品类的线上份额比线下份额高)。

我们再仔细拆分专卖店、电商,即O2O的两个终端的销售占比:烈酒、葡萄酒专卖店份额稳定,各品类电商份额稳步上升,葡萄酒电商成长性远高于烈酒、啤酒,烈酒电商份额2017年超过啤酒。随着O2O的深化,自营直供类型的专卖店扩张,电商+专卖店的合计份额还将提升。

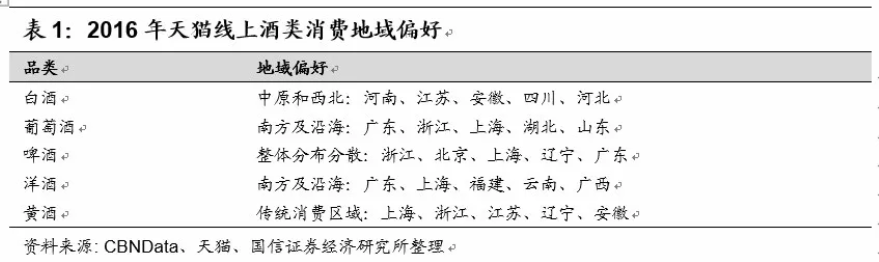

地域差异:白酒在中原、西北,葡萄酒、洋酒在南方及沿海

全国各地对各品类的偏好程度也有不同,天猫线上数据也符合我们的常规认知,即南方、沿海对进口品如葡萄酒、洋酒偏好程度高,白酒消费则主要集中在中原、四川等地。啤酒消费相对均匀分散,黄酒消费主要集中于传统消费、生产区域。

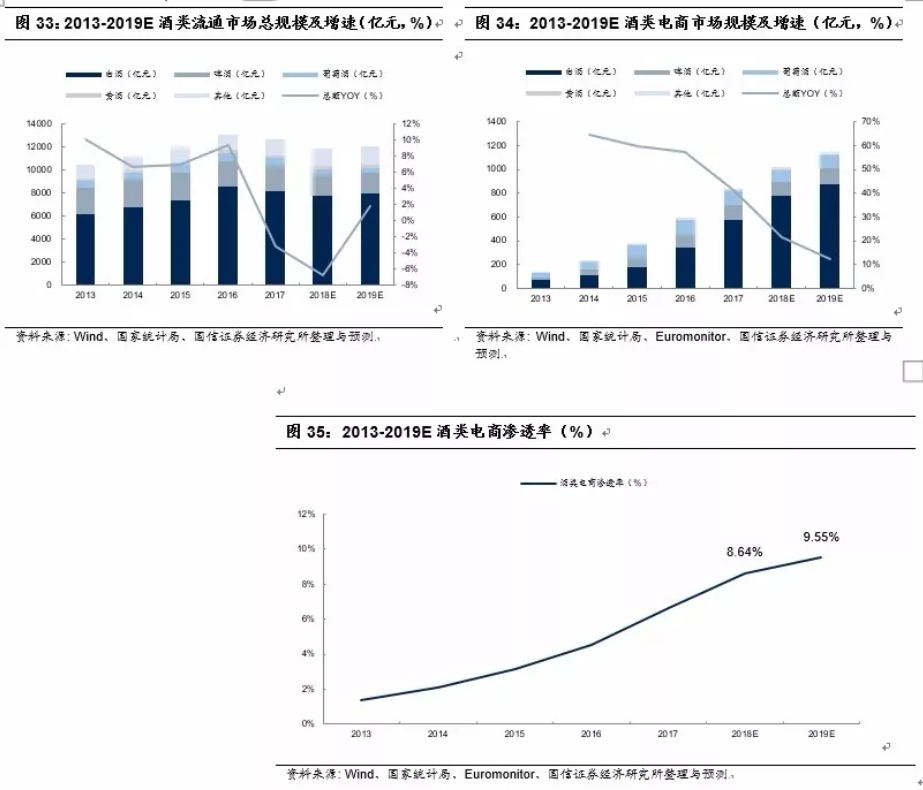

酒类流通1.2万亿市场规模,电商渗透率将突破8-9%

我们根据酿酒行业的市场规模,在此基础上假设一定的全流通渠道的毛利率(白酒45%,啤酒24%,葡萄酒49%,黄酒43%,其他16%),并根据各行业的景气周期在各年份进行微调,推算得出2017年酒类流通总市场规模约为1.27万亿元,YOY -3.21%,预计2018-2019年保持在1.1-1.2万亿的稳定水平。

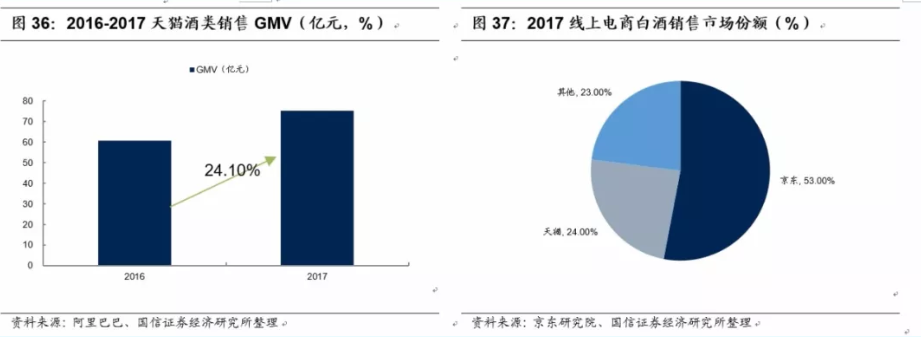

我们再根据Euromonitor各品类的电商渠道占比,推算酒类电商的市场规模,2017年约为840亿元,YOY41.1%,2018-2019年有望突破至1000-1100亿元;对应2017年电商渗透率6.62%,未来两年有望突破8-9%,对比2017-2018年统计局社零网购渗透率15-18.4%,酒类电商渗透率仍然偏低,未达到平均水平,随着O2O模式的深入,还有提升空间。

根据京东研究院数据,2017年京东在白酒线上销售市占率53%排名第一,预计包括了自营以及平台销售额;其他垂直电商、酒企自建电商份额,归类于天猫、其他、部分京东平台份额。根据阿里巴巴公布的数据,2017年天猫全部酒类GMV为75.3亿元,YOY 24.10%。假设天猫酒类整体市场份额与天猫白酒市场份额接近,以24%计算,2017年酒类电商全行业GMV约为314亿元,远低于Euromonitor数据推算出来的840亿,可能是由于1)天猫销售了更多的葡萄酒,白酒份额比例低,推算数据低估了酒类电商全行业GMV;2)Euromonitor采用了抽样、调查的数据高估了电商份额。

从零售角度看白酒企业:国企营销市场化,传统经销体系盘根错节

我们首先以白酒行业中的贵州茅台、五粮液、洋河股份、泸州老窖为例,看各大酒企的经销体系和营销策略:目前传统经销体系盘根错节,模式上略有差异,并开始加大直供渠道的建设,试水电商;本质上四家酒企都是国企背景性质,但同时也通过经销体系的构建,不断注入市场力量,在销售层面出现民营市场化的局面;在发展直供渠道上,因为由公司直接经营,反而出现发展缓慢和僵硬的情况。

贵州茅台:扶持与掌控平衡,与经销渠道共生互利

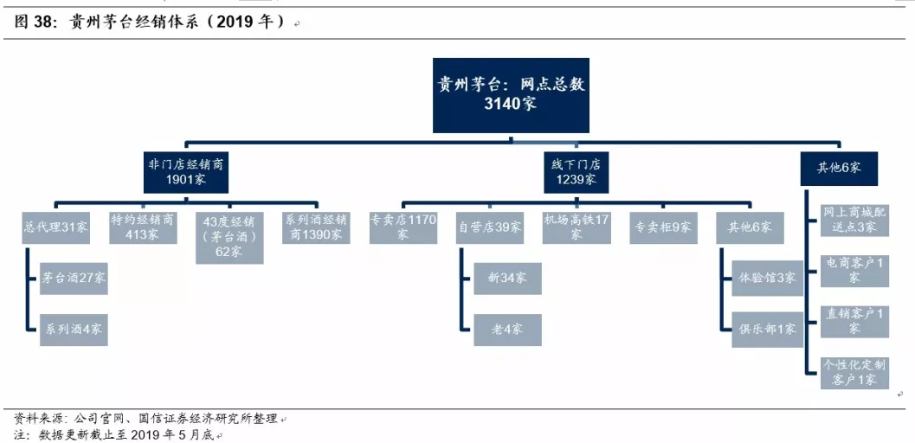

贵州茅台的经销体系最为完备、营销网点数量最多、地域覆盖最广,网点总数达到3140家(数据源自官网经销商名单),其中总代理31家、特约经销商413家,相当于茅台的营销中心,在国企体制下将营销完全市场化;线下门店共1239家,主要为经销商开设的专卖店,茅台也在积极开展自营店建设,目前已有39家;非门店经销商1901家,除批发外亦可作为零售终端,因此对于消费者的覆盖非常充足;另外设有专门用于配送的电商门店4家,形成一定的O2O雏形。

茅台有效控制了每家经销商的规模,注重中小型经销商发展,保持厂家的主导地位;同时与经销商进行深度绑定,品牌策略上为经销商保留了较大的盈利空间(厂商指导零售价大幅高于出厂价),即使终端价格大幅回调,也能保持双方的合理利润。这也可以看做是将营销费用的一种外包。

部分强势经销商,如总代理、或其授权的二、三级经销商,依然有一定话语权,可能出现抬价、囤货、串货、假货等问题,茅台对此也比较强势,采取取消代理权、限制配额等一系列手段。

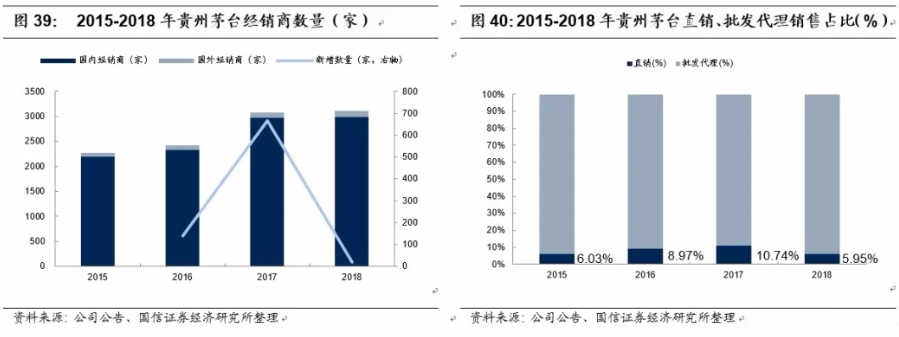

茅台在未来方向是:不再新增总代理、特约经销商、专卖店的数量,着重发展自营门店、电子商务等直供渠道,致力于渠道扁平化,使得飞天茅台的合理价格能传导至最终消费者。2017年公司的经销商数量净增加667家,2018年仅净增加19家至3102家,增加数量大幅放缓。2015-2018公司直销渠道的销售占比逐年上升,2017年已经超过10%,其中包括了自营店、茅台云商等收入;2018年因供不应求,直销渠道长期缺货,销售占比下滑。

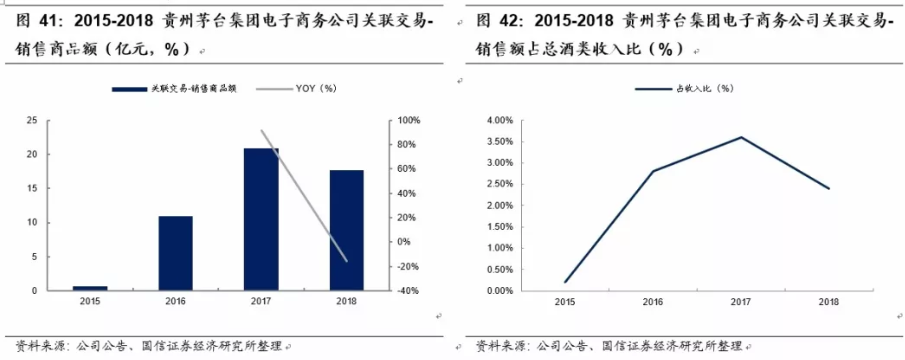

具体来看贵州茅台的电商板块,公司公布了集团母公司设立的电子商务公司的关联交易-销售商品额。电子商务公司负责从贵州茅台采购,然后在茅台云商销售, 2017、2018年销售额分别为20.91亿、17.65亿,YOY 91.48%/ -15.59%。2016年因基数较低增长最快,2017年仍有接近翻倍的增长,2018年则负增长,预计主要由于飞天系列持续缺货,电商扶持力度偏弱。

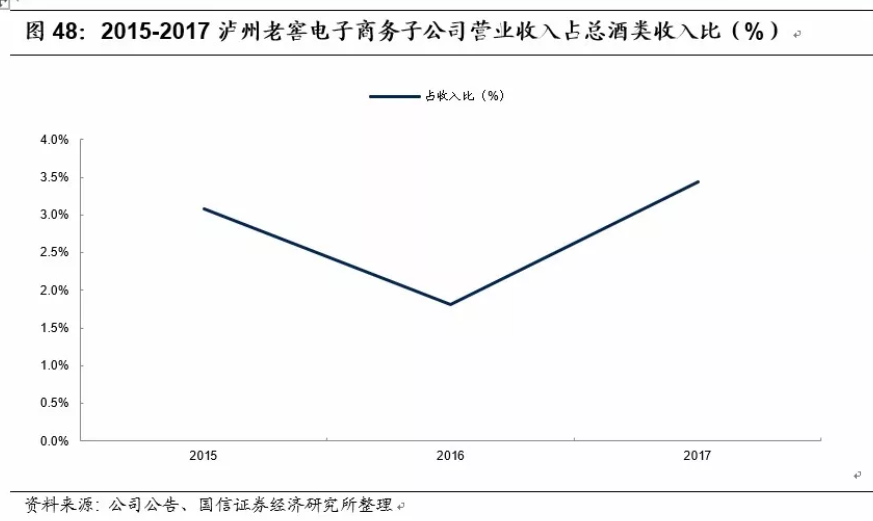

电子商务公司占茅台酒类收入比,由2016年2.81%上升至2017年3.59%,2018下降至2.4%。远低于整体白酒线上渗透率。

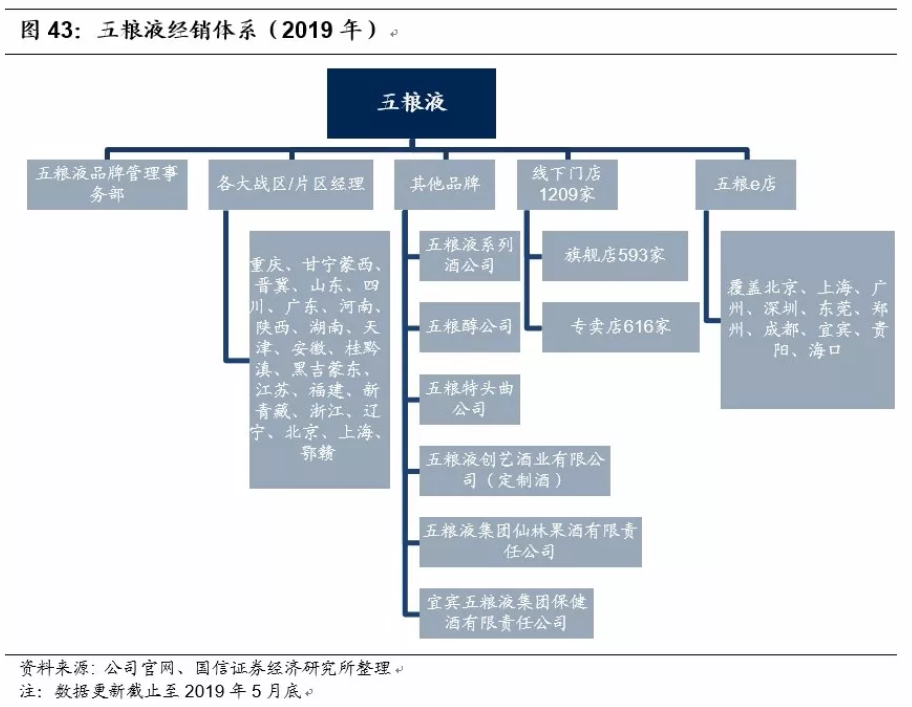

五粮液:逐步摆脱大型经销商依赖,建设“五粮e店”O2O一体化

五粮液最新经销体系上层设立“品牌管理事务部”,进行销售、售后的统筹;在各省市地区设立各大战区,相关片区经理负责对接销售工作;对其他品牌包括系列酒、五粮醇、特头曲等设立相应的子公司;目前经销商线下门店数量为1209家,仅次于贵州茅台。五粮液对线下门店的改革决心则更强,2016-2017年开始进行O2O电商布局,现已在北、上、广、深、宜宾等10大城市设立自营的线下门店“五粮e店”。用户可通过五粮e店手机app下单,支持商城物流配送或e店“29分钟”就近配送,实现电商O2O一体化运营。

五粮液的代理模式与茅台相反,将营销更多的主导权下放至经销商,更多依赖超大型经销商(总代、区域总代、省总代)的自主运营,导致五粮液以往专注于生产及品牌建设,在经销商的扶持和把控上相对较弱,曾在白酒行业低谷时令各大经销商出现经营困难,如银基集团2013-2014年的高库存、高亏损。近期情况有所缓和,经销商的集中度下降,但在终端渠道定价上仍然取决于大型经销商,其库存压力大,为追求较少的利润快速周转,未形成茅台模式的丰厚利润边际。

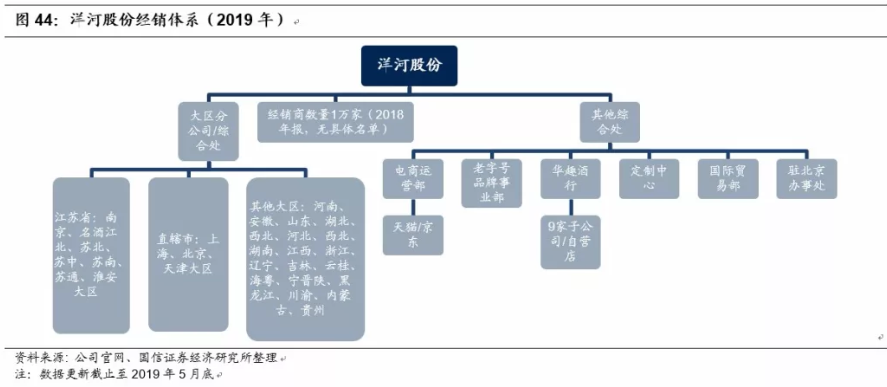

洋河股份:聚焦江苏,人海战术造就地推实力,洋河1号率先尝试O2O

洋河股份按区域设立直属的大区分公司/综合处,主要聚焦于江苏省,该省有7个大区。洋河2018年公布经销商数量达到1万家,具体无名单,线下门店数量不详,预计包括了所有零售网点。洋河的市场份额对泸州老窖实现超越,也是受益于经销模式的创新——经销商的人海战术:厂家委派业务代表入驻经销商,对经销商采取优胜劣汰,直接管理并实现等级扁平化,即总代、区域总代、市级经销商、县级经销商无等级差异,还可以按销售能力互换等级;如此一来有效地下沉了渠道,大量经销商形成超强的地推能力。

洋河在电商化方面也首开先河,旗下的“洋河1号”手机app在2013年就开始运营,手机订单可转接给丰富的零售网点,进行30分钟快速送达,最早实现了O2O布局。目前该app已经下架并将业务转移至微信公众号,且仅使用快递送达,或因酒企无暇布局海量O2O终端,转而专注产品本身和顶层营销设计。

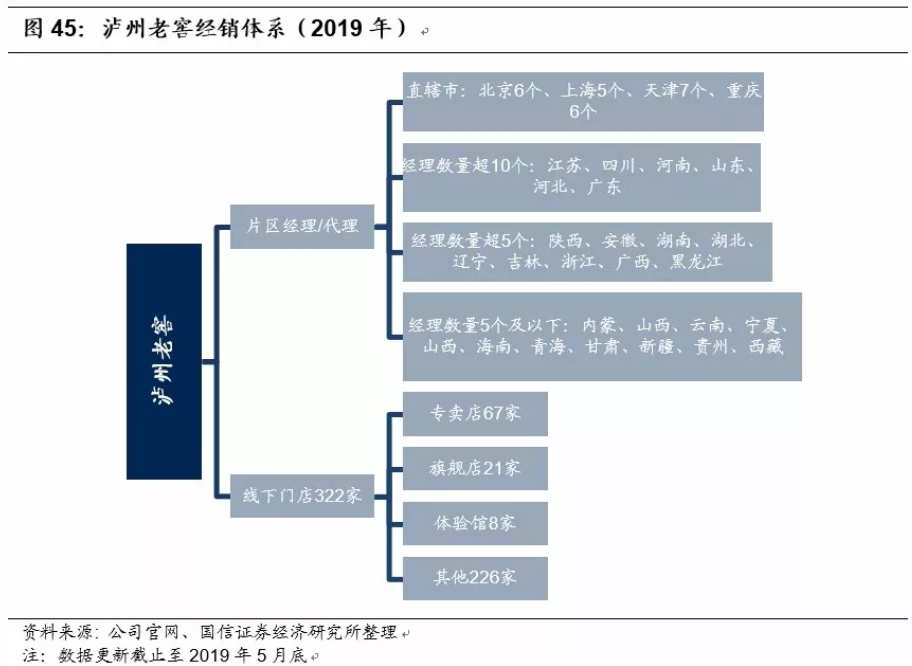

泸州老窖:聚焦四川,参股设立品牌专营公司重掌渠道

泸州老窖目前经销体系按各省市设立直属的片区经理,部分有代理,以四川、江苏居多,接近20个片区经理,各片区旗下具体经销商数量未公布。线下门店322家,其中专卖店67家、旗舰店21家、体验馆8家;四川省门店数量较多,高达65家,河北、湖南超过30家。

泸州老窖曾经采取独有的“柒泉”模式进行低成本、大放权式的扩张:公司、原营销人员、经销商等合资设立“柒泉”系销售公司,负责各品牌的全权运营,积极带动了经销商的热情,实现了公司极低的销售费用率,但同时对应了经销商收入的高度集中,形成极端依赖。因此泸州老窖2015年起开始进行削减经销份层级,重新掌控渠道,参股设立国窖、窖龄、特区等多个品牌销售的专营公司,下设子公司负责所在区域的营销,也就是各地的片区经理/代理;并积极设立官方电商网站,进驻天猫、京东等平台。

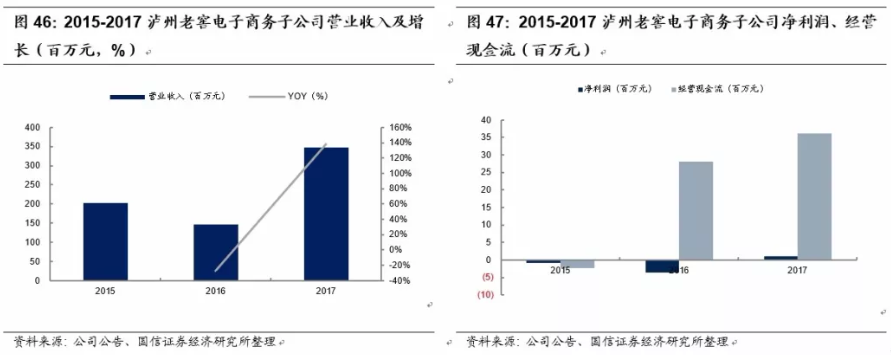

泸州老窖公布了电子商务子公司相关数据(无2018年),收入规模有所起伏,波动较大,2015-2017分别实现收入2.02/1.47/3.48亿,2016-2017同比增长-27.63/137.76%。净利润方面,2015-2016亏损,2017盈利101万。现金流相对良好,2016-2017经营现金流分别为2808万、3623万。电商收入占比2017年为3.44%,略低于贵州茅台同期水平。

经销商竞争:极度分散,有待整合

酒企对大型经销商进行削藩,自建电商、自营平台试图直面消费者,令经销商面临极大挑战。与零售消费者最接近的线上经销商得以迅速崛起,并赶超传统经销商,模式旨在抢占份额为先,盈利依靠多元化收入,全面布局O2O。另一方面传统经销商也在向线上转型,侧重点仍偏重线下,总代/一级类型的大型经销商对终端渠道、零售门店的布局进一步深化。目前经销商竞争格局仍处混战,集中度分散,参照美国不断合并的发展经验,未来至少能够诞生千亿规模以上批发零售兼营的超大型经销商。

集中度极度分散,电商反超传统,京东份额第一,垂直电商双寡头争雄

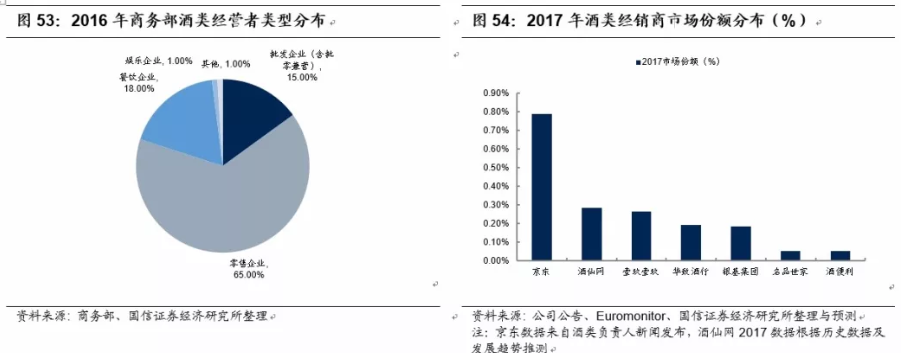

国内经销商竞争格局主要特征是市场份额极度分散,零售网点数量多,区域性强,逐步形成连锁品牌效应,电商直供迅速崛起。根据商务部数据,截止至2016年底共有82.42万家酒类经营者,其中批发企业(含批发兼营)12.36万家,占比15%;零售企业53.57万家,占比65%。

我们从可统计的7家大型经销商进行分析:京东作为线上经销商,在消费者主导的酒类流通时代迅速崛起,位列第一。京东酒类负责人在2018年中国高端酒展览会上称,2017年酒类销售额约为100亿元,按照全酒类流通规模1.27万亿计算市占率为0.79%。其他大型电商经销商也在2012酿酒行业洗牌后进入前列,包括酒仙网、壹玖壹玖、酒便利,2017市占率分别为0.28%、0.26%、0.05%;传统大型经销商华致酒行、银基集团、名品世家市占率分别为0.19%、0.18%、0.05%。整体7家大型经销商合计市占率1.81%,集中度非常低,仍有待整合。

传统经销商以批发、团购客户为主,如银基集团保持较高的客户集中度,名品世家、华致酒行客户集中度也显著高于零售客户为主的垂直电商。酒类消费客户结构发生变化后,可以看出批发类经销商逐步被零售类经销商赶超,传统经销商逐步被垂直电商赶超。

垂直电商细分领域已逐步形成壹玖壹玖、酒仙网(根据测算)的双寡头局面,收入规模均在30-40亿以上;其次是酒便利在北方市场深耕,有一定区域性优势,其他垂直电商规模较小。垂直电商暂时未能实现稳定盈利,主要是由于为了抢占市场压低毛利率至行业平均之下,与京东、亚马逊的发展路径类似;但已有部分电商实现扭亏或半年度扭亏,如酒便利2018年实现808万归母净利润,新三板挂牌以来首次扭亏,主要是新拓展区域开始贡献收入,毛利率回升。壹玖壹玖2018年度的异常大幅亏损,主要由于公司对直管店经营模式调整,将个人直管店为主的模式平稳过渡为基金直管店为主的模式,对个人直管店的应收账款计提坏账准备。

综合电商京东、中粮我买网作为线上经销商、零售商,以自营为主,即自己作为经销商直接帮助品牌运营,与天猫纯平台性质不同,在模式上与垂直电商形成直接竞争。其中京东凭借物流仓储优势,较好地解决了酒水易碎、时效问题,并且在线下开始布局京东便利店、与酒水零售商合作“京东酒世界”,打通线下渠道。

部分传统经销商也在进行电商转型,如华致酒行旗下品牌门店华致酒库建设O2O、银基集团自建品汇壹号电商平台、名品世家微信平台名品Q酒,其可凭借传统渠道优势,与酒企多年的合作,在新型渠道上拓展更加顺畅;只是发展重点仍以线下为主,在模式转型上不够彻底,电商收入贡献较低。收入规模上,传统经销商也被其他线上经销商全面赶超。

其他未上市的大型传统经销商包括新星集团、象屿酒业等。

酒类O2O新零售本质:成本控制、时效需求、假货泛滥

我们可以察觉到无论是纯电商还是传统经销商,均走向O2O的全渠道布局,其受益于移动支付的普及、外卖平台流量支持,其本质是成本控制,以及酒类的时效需求,假货泛滥等问题。

智能手机的出现和普及是电商O2O发展的基石,相比电脑时代有很多关键不同,手机科技有三个重要属性:地理位置可移动+信息可推送+个人信息关联,逐步孕育出移动支付,令线上线下界限模糊,出现线上实体化、线下数字化的现象,有利于O2O新零售的实现。中国移动支付规模2013-2015持续保持翻倍式增长,2017年达到308万亿,YOY47.7%,规模远超居民消费总支出、社会零售总额,标志中国进入无现金社会。移动支付占非现金支付比例不断上升,2014年突破1%至1.7%,2017年达到8.19%,网购方面已经转变为移动支付为主;而互联网支付份额持续下降至56.22%,仍是新兴支付手段的主流方式,但更偏向金融属性,实际消费支付属性较弱。

外卖平台、快递柜等兴起,物流配送的触角进一步延伸,令O2O的实现更加方便,有利于线下门店较多的传统零售企业加速转型,利于门店布局较多的酒类O2O电商抢占市场。相比电商——物流的运输模式,零售商——外卖平台就近配送,可以极大满足客户时效性要求,降低物流破损率。拥有自营门店的O2O电商,可以凭借外卖平台获得巨大流量,其流量级别远超电商的自营平台、手机app。酒的线上零售相对低频次,对即饮的时效性要求比餐饮渠道低,自营平台很难留存客户,需要外卖平台的流量支持,这与纯线上电商依靠天猫流量相似。壹玖壹玖、酒便利等O2O电商均可在美团、饿了么下单,并实现门店自营配送。

电子商务渠道在初期易于迅速扩散,打响渠道品牌效应,线上零售商成长周期远低于传统零售企业,如壹玖壹玖、酒仙网等企业,能够迅速超越传统酒类经销商。但是随着流量竞争加剧进入红海,线上获客成本在近年超过线下,2016年头部电商平均获客成本上升至223元,而线下获客成本约在70-80元,线上获客成本是线下约3倍。而且线下终端信息丰富,部分品类如酒水、生鲜在线下渠道优势更佳,故各大电商零售巨头开始凭借资金优势反向线下收购兼并,纷纷布局O2O的新零售形态。

各品类具备各自的商品特性,一些购买频次和时效性要求偏低、产品标准化高、便于运输的品类更适合纯线上的电商模式,如3C、服饰、图书、化妆品等,其网购渗透率较高。而例如生鲜、零食等,购买频次高、时效性要求高、冷链物流难度大,或者是白酒的易碎及假货问题、啤酒的高时效要求,天然造成这部分品类线下渠道优势更佳。具体例子来说,酒的易碎特性需要大量的二次包装,比其他行业需要更多成本,酒类线上电商的物流成本可能高达10%(京东综合物流成本为7-8%),线下就近配送不足1%,可以有效减轻成本。

本文作者:国信证券张子恒,文章来源:国信新三板,原文标题《万亿市场春秋混战,新零售趁势突围-酒类流通行业专题报告》,文章有删减。