爱尔眼科的下沉与出海

爱尔眼科(300015.SZ)上周的股价再次创下上市以来的高点记录,已达36.83元。在1月份时,它的股价是20元。

行业需求侧不断扩容

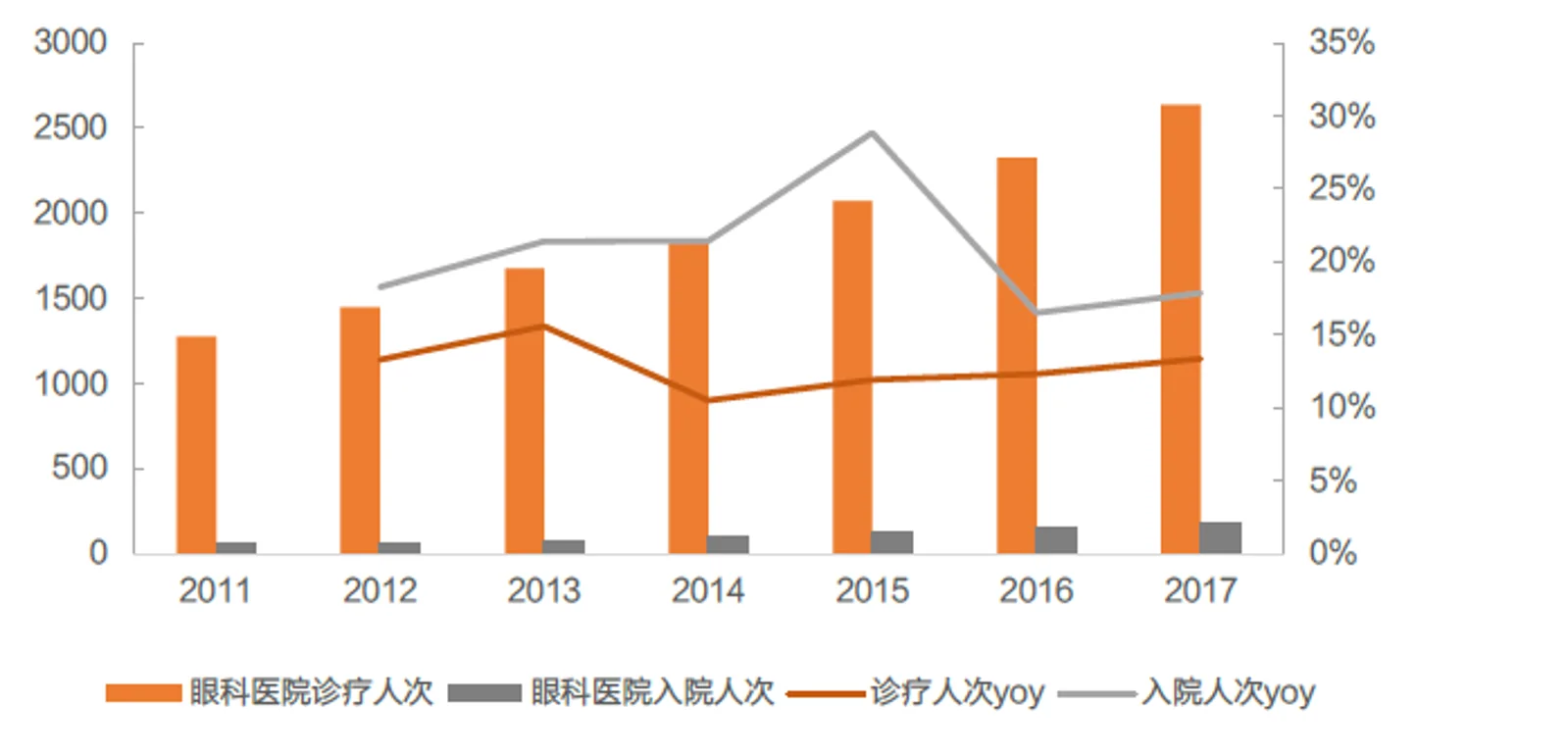

根据2018年卫生统计年鉴,我国眼科医院诊疗人次与入院人次自2011年以来均保持了两位数的快速增长,并且增长数字的来源越来越向低年龄人群聚拢随着电子产品的兴起,居民的用眼习惯在逐步的改变,根据世界卫生组织的一项研究显示,我国近视患者达6亿,青少年近视率居世界第一。走在大街上,十个人里就会有六个人戴着眼镜,这样的比率意味着对眼科医疗服务的需求急剧上升。

表 1 资料来源:2018卫生统计年鉴,财经涂鸦

财经涂鸦对眼科医疗服务市场按照主要业务分类进行市场空间的测算:

表 2 资料来源:国家统计局,财经涂鸦

从上图中的数据可以看出,我国的眼科市场在2019年达到千亿级别,并且我们预估眼部医疗的市场还将继续扩容,因此行业将保持高景气发展的速度。

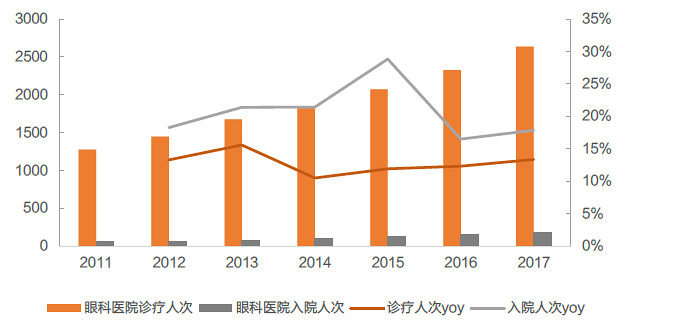

眼科医疗市场主要分为两大市场:公立眼科医疗机构与民营眼科医疗机构。

公立医疗机构通常拥有医疗资源、口碑、社会信誉度等方面优势,在我国的医疗体系中具有较高的地位,在眼科医疗服务市场也拥有更多的市场份额,并且随着医保项目的增加,更多的患者都愿意前往三甲、二甲医院就诊,有着大众化的优势。

不过近年来,在得到资本的助力下,民营医疗机构不断发展。在设备配置、医生资源实力等方面不断提升,且随着服务质量的提升,民营医疗机构的整体口碑逐步起来,市场份额不断提升。根据第三方数据,私营眼科市场近年迎来了快速的增长,预计2019年私营眼科市场规模增速较公立眼科医院市场规模增速高近15个pp。不过即使民营眼科的增速急剧,目前的行业竞争格局里,公立眼科医院还是占据着绝对的优势的。

表 3 资料来源:弗若斯特沙利文,财经涂鸦

民营眼科的老大哥:爱尔眼科

而在民营眼科领域,就不得不提到爱尔眼科了。公司作为我国最大规模的眼科医疗机构,目前早已不止遍布大陆,爱尔眼科的招牌已经打到了香港、欧洲、美国,逐渐形成了全球化布局,俨然已是眼科领域的庞然大物。

爱尔经营的模式是一套名为“分级连锁”的传统式销售类公司打法,这套打法的有点就在于能快速地毯式的铺盖市场,截至2018年,爱尔眼科已在大陆30个省市区建立了290余家专业眼科医院,覆盖全国医保人口超70%,年门诊量超过650万人。

不少投资人都喜欢从公司的股权结构看起,认为股权机构强大牢靠的公司是较有保障的投资。爱尔眼科实际控制人即董事长陈邦先生直接与间接持有上市公司约48.35%的股权。董事长陈邦先生与总经理李力先生合计持有公司59.73%的股权,其中通过爱尔医疗投资集团持有上市公司39.11%的股份。

表 4 资料来源:天眼查,财经涂鸦

在今年8月30日爱尔眼科宣布引进高瓴资本、淡马锡两大世界级战投之后,公司国际化进程的速度开始增速,上市公司股权相对集中,实际控制人作为公司董事长,参与公司整体的经营规模与发展,与上市公司利益一致,同时大部分董事与高级管理人员拥有上市公司股份,具有较强的动力。综合而言,爱尔眼科的股份结构集中并且十分坚固。

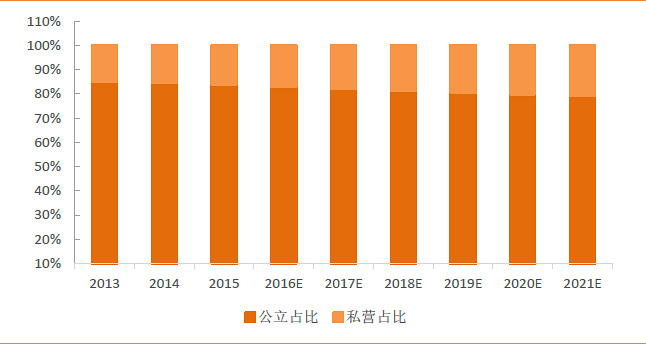

复盘一下爱尔眼科上市十年以来的过程,可以发现,这家公司在十年里翻了十倍。

作为创业板首批28家上市企业之一,爱尔眼科的前两年并不好过。2012年的“封刀门”事件直接对公司的业绩造成了消极影响,爱尔整体股价下行。这样的震荡足足维持了一年之久,直到2013年公司的业绩开始企稳回升,随着业绩的逐步回暖,资本市场才逐步开始认可眼科行业的高成长属性。

表 5 资料来源:WIND,财经涂鸦

从估值上来看,上市以来爱尔眼科的平均估值水平大约为70倍,目前的估值处于高位。从历史水平来看,爱尔的估值处于高位的时期主要分为这三个阶段:1、次新股高估值阶段;2、2015年市场估值泡沫阶段;3、2018年上半年医药行业估值整体修复阶段。财经涂鸦认为目前的高位估值主要受半年报业绩的强劲表现,以及引入高瓴资本与淡马锡巩固投资人信心的影响,估值水平或至年底都将处于高位。

公司发布2019年半年报中总结财务方面的亮眼表现为:公司19H1实现营业收入47.49亿元,同比增长25.64%。实现归属母公司的净利润6.95亿元,同比增长36.53%;实现扣非归属净利润6.95亿元,同比增长31.93%。19年上半年实现EPS 0.22元。其中,第二季度实现营业收入25.04亿元,同比增长23.18%。实现归属净利润3.97亿元,同比增长35.56%。实现扣非归属净利润4.23亿元,同比增长33.10%。第二季度实现EPS 0.13元。

公司总体的营业收入与净利润在2019上半年都保持着稳步增长的态势,平均门诊收入1501元/人次;手术平均客单价11565元/例,均是实现了上升的节奏。

其中,公司内生业绩增长的质量有所提高,Clínica Baviera.S.A于2017年9月1日并表, 美国医院AW于2017年4月1日并表,剔除这两家海外收购的公司,公司归母净利润仍能实现同比41.84%的高速增长。此外,报告期内公司分别收购了晋中爱尔、上海爱尔睛亮、南京爱尔古柏、无锡爱尔、蚌埠爱尔和平、宜春爱尔、淄博康明爱尔、湘潭市爱尔仁和、桂林爱尔、贵港爱尔、重庆爱尔儿童、达州爱尔博视、普洱爱尔,新建了沈阳爱尔卓越等医院,新设了从事医药生产研发的湖南迈欧医疗科技有限公司。但是经财经涂鸦统计,这些收购及新建的经营单位整体来看19年上半年尚未实现盈利(约亏损713.81万左右),对公司业绩没有正向影响,因此公司扣非业绩增长仍主要为内生增长。

从地区的角度上看,爱尔眼科在欧洲的布局增长态势良好,收入增速上意大利(+88%)>德国(+18%)>西班牙(+2%),EBITDA 增速上德国(+37%)>意大利(+25%)>西班牙(+24%)。财经涂鸦认为在未来发展良好的欧洲市场也许会反哺国内,增厚公司业绩,并且多个标的公司领先的技术都可以弥补国内技术上的劣势,其中欧洲标的的老花眼手术技术领先全球,可以有益引进国内。

而作为一家医院,除了医疗水平的硬实力,科研方面的软实力也尤为重要。报告期内,公司的唐仕波教授和陈建苏教授及其研究团队的论文《利用iPS 条件培养基和飞秒角膜透镜联合构建高活性视网膜色素上皮细胞(RPE)的研究》在全球生物材料权威期刊《生物材料学报》(《Acta Biomaterialia》)在线发表;徐和平教授及其研究团队的论文《老化视网膜中的免疫调控》在全球眼科领域顶级期刊《Progress in Retinal and EyeResearch》在线发表。

科研软实力的不断提升,一方面可以提升公司的医技水平,从而提升公司旗下医院在大众中的口碑及盈利能力;另一方面也有利于吸引更多眼科医生人才加盟:现在公司旗下眼底病医生就已占全国眼底病医生的三分之一,眼科医生加入公司可以获得更高的薪酬收入和提高自身技术实力早已是共识。因此从长远来看,未来公司科研能力、影响力也将不断强化,通过提升对人才的吸引力,实现可持续性发展。

倚靠眼科连锁的高复制性,爱尔眼科开起门店的速度是惊人的,这也引起了市场对其负债的担忧。

为了对公司有更全面的研究评估,财经涂鸦对公司的ROE水平也进行了分析。2018年公司ROE为18.5%,与2017年ROE水平基本持平,从2010年起,爱尔的ROE水平呈现的是逐步上升的态势。2010-2016年公司ROE水平的提升主要依赖于总资产周转率的提升与销售净利率的提升,ROE的增长质量较高。2017年公司因收购需要,权益乘数增加,总资产周转率下降,整体ROE略有下滑,但2018年即开始保持稳定。公司的ROE质量相对较高,且目前已经是处于逐步稳定的水平。

简而言之,无需对爱尔眼科的“大胃口”而过度担忧,公司有着足够匹配的“消化系统”,稳定的ROE水平足以说明问题。

市值达到1100亿的爱尔眼科,在总量千亿的眼科市场,是否已经触顶,是当下投资人最关心的几个问题之一了。

首先,从国内市场看,,早期的眼科医院已经成熟,且已经开始盈利,将持续为公司贡献业绩;同时也有一部分眼科医院成立时间还较短,还处于亏损期,放入上市公司体内,正处于逐步成熟的过程中。从国际市场看,除开原先已经布局,此刻正在静待收获的欧美市场。公司的下一步瞄准的是东南亚市场。据报告,公司拟通过全资子公司爱尔眼科国际(新加坡)有限公司收购新加坡上市公司ISEC Healthcare Ltd. 35%股份,收购价格为每股 0.36新元。ISEC的7位共持有公司58.78%股权的股东拟向新加坡爱尔转让其持有的共计35%的股权。在完成35%股权交割后,新加坡爱尔将在公开市场发起公开要约收购,要约收购价格为每股0.36新元。本次收购不以ISEC退市为目的。通过本次收购,新加坡爱尔最低持股比例为35%。若公开市场股东全部接受要约,新加坡爱尔最高持股比例为78.22%,按照要约价格每股0.36新元计算,本次收购的总价最高约为1.5亿新元。

简单介绍一下这家可能自国内名声不显的ISEC。成立于 2014 年,是东南亚位居前列的知名连锁眼科医疗服务机构,新加坡凯利板上市公司(股票代码:40T),共经营11 家眼科及全科诊所,分别位于新加坡(6 家)、马来西亚(4 家)和缅甸(1 家),配备最先进的技术和设施,提供全面的专业医疗服务。

ISEC 创始人Lee Hung Ming 医生是著名的LASIK 屈光和白内障手术专家,曾获得亚太白内障及屈光委员会颁发的 A.C.E 奖项。ISEC联合创始人Wong Jun Shyan 医生是著名的玻璃体视网膜专家,曾担任马来西亚医学委员会眼科学会副主席。为表彰其为防盲工作做出的贡献,2017 年亚太眼科学会为其颁发卓越服务奖。

2018 年,ISEC 实现收入4044.4 万新元,同比增长9.38%;实现净利润867.7 万新元,同比增长10.04%。2019 上半年,ISEC 实现收入2042.9 万新元,实现利润331.5 万新元,净资产6133 万新元。本次收购方案估值对应标的2018 年净利润的PE 约为22 倍。

结合此收购公告时间为8月27日,而此后的8月30日便宣布高瓴和淡马锡的入股,通过收购当地龙头的切入方式,无疑是有着高瓴的影子。

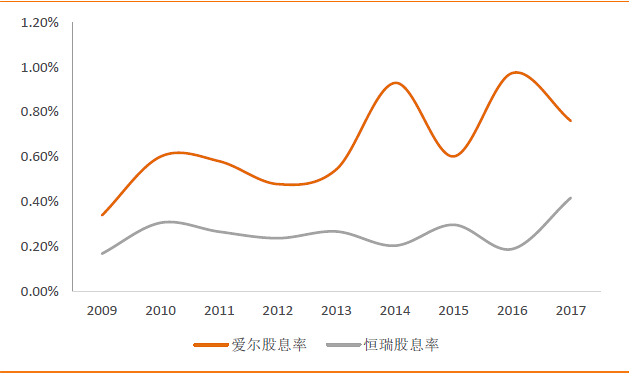

从资本的角度考虑,财经涂鸦认为优秀的公司在持续的为股东创造回报。我们分析爱尔的资本回报率ROIC与净资产收益率ROE,其资本回报率与净资产收率自2010年长期来看,是处于逐步提升的趋势。

表 6 资料来源:WIND,财经涂鸦

从股息率来看,公司历年股息率也处于相对较好的水平。从资本的角度来看,公司对股东的长期回报都保持在较高的水平。(图中使用了同业里的恒瑞作为对比)

表 7 资料来源:WIND,财经涂鸦

财经涂鸦认为爱尔眼科作为眼科连锁龙头,是A股的稀缺标的,并具备长期成长性,估值上将会享有一定溢价,因此获得高于同类型医疗服务公司的估值水平是相对合理的。随着东南亚的收购案进行顺利,结合过往快速整合收购案例并盈利的历史表现,可以预计公司很快还将迎来新的爆发点。

本文由公众号财经涂鸦(ID:caijingtuya)原创撰写,如需转载请联系涂鸦君。