卷土重来,二次赴港的百威亚太这次能如愿吗?

本文来自富途证券,经授权发布。

沉寂了两个月的百威英博又有了新动作——继续推行亚太业务在香港的IPO。

百威亚太将于9月18日至9月23日招股,预期将于9月30日上市。本次百威亚太拟发行12.6亿股,其中95%为国际发售,5%为公开发售,另有最多15%超额配股权。每股发行价27港元至30港元,每手100股。

不过,招股书显示百威亚太并未放弃大额集资的可能性,拥有大量发售量调整权,实际可增发原订发售股份的合共最多36.8%,若国际配售反应良好,该权利悉数行使、而超额配股权不行使。

预计百威亚太上市市值大致在3500亿港元~3900亿港元之间。

值得注意的是,这次的亚太业务已经不含澳洲地区——毕竟两个月前,澳洲地区业务已经转手出售给了朝日啤酒。说起来百威亚太的IPO也是个玄幻的故事,从交表到取消IPO在短短两个月期间,再到重新交表也是短短两个月时间,就这短短的四个月间,百威英博还出售了澳洲业务。

公司在新闻发布会上指出,本次新推行IPO较此前有三个明显的不同:

出售掉澳洲业务后的百威亚太能得到市场认可吗?新的估值合理吗?为何百威亚太如此迅速要继续推进IPO?

先来看看投资者最关注的问题:卖掉澳洲业务的百威亚太还是一杯好啤酒吗?

一、澳洲业务:体量虽大,增长缓慢

从更新的财务数据上可以简单看到澳洲业务的大致情况,按照公布的最新2019年Q1数据(下同)来算,不包括澳洲业务的营收为16.06亿美元,而此前公布的亚太总营收为19.93亿美元,即澳洲业务为3.87亿美元,约占整个亚太业务的20%,从营收占比来看,澳洲业务确实不小。

不过,从啤酒销量来看,澳洲业务却有些落后,只占整个亚太业务销量的8.5%。

但是作为一个成熟市场,澳洲的贡献主要在利润率上,澳洲业务的毛利率达到了65%,在2017年甚至达到70%,远高于亚太整体毛利率的52%左右,在净利率上,澳洲业务为28.7%,同样高于亚太整体的14.9%。

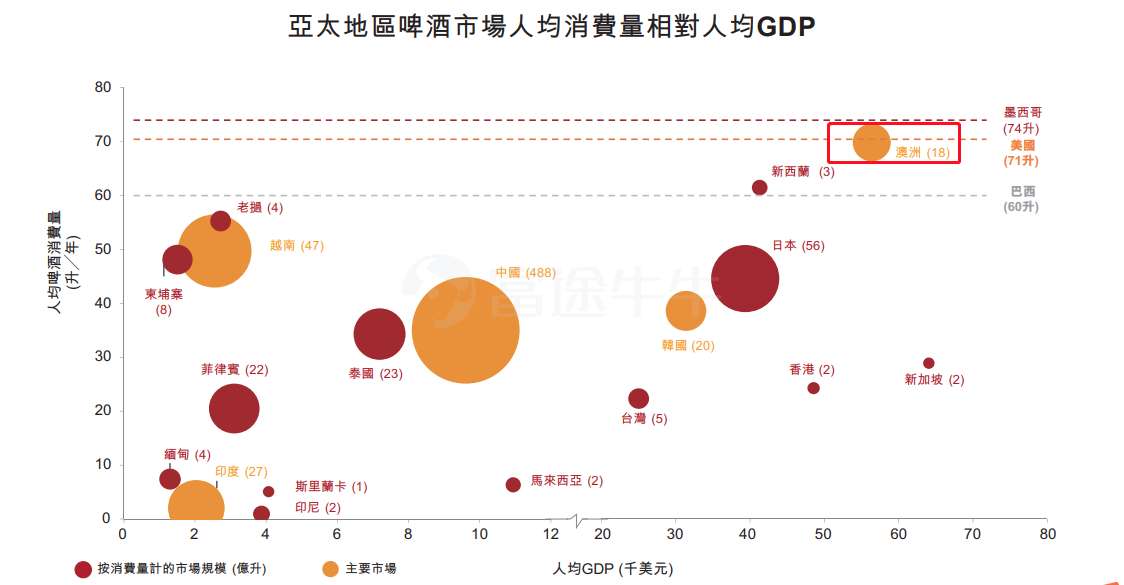

综合来看,百威英博卖掉了亚太营收占比20%、净利占比30%左右的澳洲业务,确实是笔不小的生意,但是从发展的情况来看,澳洲市场属于成熟市场,未来增长也会逐渐缓慢,招股书的数据显示,澳大利亚人均啤酒消费量已经达到70升左右,仅次于墨西哥的74升、美国的71升,消费量的增长基本达到天花板了。

同时,澳洲市场的竞争不小,2018年,澳洲市场啤酒行业的CR5占比是91.9%,百威英博占比48.8%,Lion Nathan 品牌以36.4%的市占率排名第二。市场高度成熟的背景下,消费量上不去,当地啤酒品牌的实力也不弱,澳洲业务处于一个尴尬的境地。

而出售掉澳洲业务之后的亚太业务,虽然营收及净利润减少,但是营收的内生增长却较之前的4.5%增加到了7.2%。如果从增长的角度来看,出售掉澳洲业务反而是好事。

但是从整体基本面来看,就算出售掉澳洲业务,百威英博老问题依旧——何时能把债还上?

二、卖掉澳洲业务只为还债,继续推进IPO还是还债

无论是分拆亚太业务IPO,还是卖掉澳洲业务再进行IPO,百威英博只有一个目标,那就是:还债。

设计发售量调整权的目的也是用于还债。招股书显示,该权利悉数行使后,百威亚太向百威英博收购韩国业务时会少发5.35亿股,价值约160亿元,即以更多现金偿还母公司在韩国业务债务。

图源招股说明书

啤酒巨头不是一日建成的,如果只是靠自己安安分分卖啤酒,卖到何年何月才可能卖出一个全球级别的公司?百威英博能在今天称霸全球啤酒行业,占据全球啤酒市场份额的30%,背后离不开大大小小的并购。根据彭博的数据统计,从20世纪末到今天,百威英博大大小小的收购案多达八十多个。

但是,连年的并购案也会留下点后遗症——逐步攀升的负债率。尤其在2016年,在百威英博吃下全球第二大啤酒公司SAB Miller(南非米勒)后,财务上就更加吃力了。虽然公司表示,预计收购后的协同效应每年可以带来32亿美元的税前利润。但是这跟一下子花掉的净现金651.66亿美元相比,显得微不足道。

截至2019年6月30日,百威英博的净债务增加到了1042亿美元,较2018年末的1025亿美元债务进一步增加,不过,由于营收的增长,百威英博的杠杆率有所下降,净债务与EBITDA之比由去年的4.61X降到了4.58X,但是微乎其微。

一般情况下,最佳的资本结构的杠杆率为2X,而百威英博的计划是在2020年底将杠杆率降到4X以下——可以看到公司在解决债务问题上确实非常吃力。

而根据以往的经验,这个时候的百威英博一般都靠出售部分业务来缓解压力。在2008年,公司在收购美国酿酒商安海斯布希(AB)后,财务杠杆加剧导致债务危机;在2009年1月及5月,百威英博分别向朝日啤酒和新华都集团出售其所拥有的青岛啤酒19.99%(对价约6.66亿美元)和7.01%(对价约2.53亿美元)的股权,同时向私人股本公司KKR和骏麒投资出售韩国东洋啤酒(18亿美元),还将旗下4家位于美国的饮料罐生产厂卖给饮料罐生产商贝尔。

这里是同样的剧本——拆分亚太业务赴港上市失败后,百威英博马上以113亿美元的价格出售澳洲业务给朝日啤酒,可见还债压力之大,而且从2019年Q2的目标来看,百威英博的计划是在2020年底将杠杆率降到4X以下,按前期EBITDA来算,净债务至少要减少至800亿左右,这时候要怎么办?再争取下IPO是最快的办法了,而且之前为IPO所花费的也是一笔不少的钱啊!

三、安排基石投资者继续IPO,不能放过中国区这块肥肉

此前IPO计划流产,除了百威英博给出的「当前市场状况不适合IPO」外,市场上更多的看法是国际投资者不认可百威亚太的价值,认为其定价太高,国际配售预冷导致。

此外,没有安排基石投资者,直接导致占比95%的国际配售也是「大型翻车现场」的原因之一。而此次百威英博找了新加坡主权财富基金GIC成为其基石投资者,投资约10亿美元(约78亿港元)。

为何百威英博要如此迅速继续IPO,当然还是看中中国区市场潜力大,而且港股市场的另外两家啤酒公司华润啤酒与青岛啤酒享受高溢价,百威亚太成功上市后说不定能获得更高的溢价。

百威英博作为高端啤酒的领导品牌,在亚太多个地区啤酒市场占有率都是第一,旗下50多个品牌深受消费者喜爱。

按照销售额计,百威亚太为亚太地区最大的啤酒公司,在2017年到2018年的收入分别为77.9亿美元及84.59亿美元,内生增长为6.1%,相比之下港股啤酒一哥华润啤酒的在2017年到2018年的收入约为43亿美元及46亿美元;在毛利率及净利率口径下,两者差距更为明显,2018年百威亚太的毛利率及净利率分别为54.3%及17.6%,体现出强盈利能力,而华润啤酒的毛利率及净利率仅为35.1%及3.0%,两者差距巨大的原因在于百威主要发力高端啤酒市场,而华润主要做低端啤酒市场。

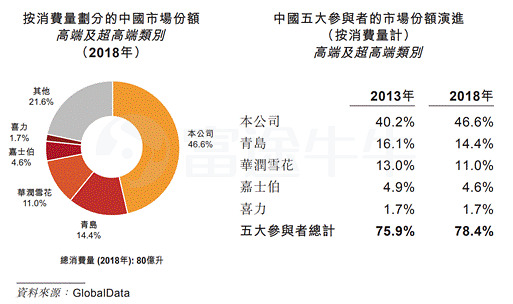

按销售量统计,百威英博的高端及超高端市场占有率高达46.6%,接近一半水平,是唯一一家于2013年-2018年大幅增加消费量份额的啤酒酿造商,而其他公司的市占率都在下滑。

从目前的趋势来看,整个市场在逐步向头部公司靠拢,行业龙头的优势地位将更加明显。2013年-2018年,啤酒行业高端及超高端类比公司中CR5的市场份额进一步提升。

从估值的角度看,按照2018年财务数据及2018年底市值,华润啤酒EV/EBITDA估值在24.3X,而根据百威亚太更新的招股书资料,按最低市值3500亿港元来算,百威的EV/EBITDA估值在40X左右,按最高市值3900亿港元来算,百威的EV/EBITDA估值在44X左右。

而在未出售澳洲业务之前,按5000亿港元的市值粗略计算,百威的EV/EBITDA估值在25.5X左右,略比华润啤酒高,但若按照4000亿港元的市值算,EV/EBITDA估值在20.9X左右,还不及华润啤酒。出售澳洲业务以获得高估值,也许也是百威英博打的好算盘。

总结

从中国市场来看,当前百威亚太估值仍处于合理的水平,结合今年华润一路走高的股价,甚至有点偏低,作为亚太区啤酒龙头,实在有点说不过去。从基本面上看,百威亚太确实还不错,稳稳占据高端市场,而且出售掉澳洲业务后更具有增长空间;不过,投资者还需注意的是,连年收购下,截至2019年6月30日,百威亚太资产负债表上的商誉已经高达68亿美元,占总资产的44%,其他无形资产19亿美元,占总资产的12%,减值风险不可忽视。毕竟此前卡夫亨氏商誉减值一天让巴菲特损失了40亿的血淋淋例子还摆着呢。