飘不起来的香飘飘

作者|尹太白

责编|蛋总

仅仅是看起来还不错的财报

相比起销量可以绕地球的广告语,香飘飘发布的半年报更唬人。

根据半年报数据显示,在2019年上半年中,香飘飘的总营收为人民币13.76亿元,较去年同比增长58.26%;归属于上市公司股东净利润为2352.96万元,较去年同期的-5458.60万元实现扭亏。

数据看起来相当励志,一个不服输的形象跃然于财报之上。

不过,和归属于上市公司股东净利润相比,扣除非经常性损益的净利润更能反映出香飘飘的真正实力。

半年报显示,在2019年上半年中,香飘飘的净利润中大部分来自于政府补助和投资收益,扣除掉这一部分净利润后,香飘飘靠主营业务获得的净利润实际上仅有2.28万元。

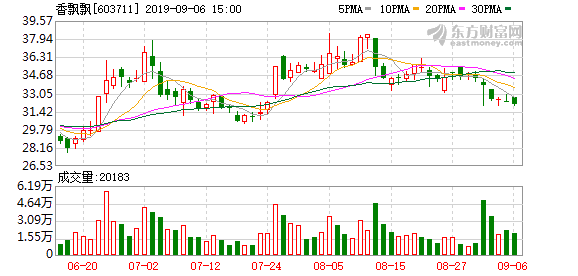

意料之中,扣非净利润仅有2.28万元很快引发了投资者强烈的不满情绪,这种不满最终在股市上发泄了出来,在半年报发布后的第二天,香飘飘的股价大跌7.82%,呈现出明显的下滑趋势。

根据股权激励计划的要求,香飘飘只有在下半年实现3.38亿元的净利润,才能完成2019年度的业绩考核目标,但对于上半年净利润只有2352.96万元的香飘飘而言压力着实不小。

半年报上也有涨势喜人的地方。

根据半年报显示,香飘飘的主营业务为奶茶产品的研发、生产和销售,奶茶产品主要分为冲泡类和即饮类(果汁茶、液体奶茶)两大类别,其中,冲泡类主要产品为香飘飘杯装奶茶,即饮类包括MECO蜜谷果汁茶、MECO蜜谷牛乳茶和兰芳园液体奶茶。

在2019年上半年中,冲泡类产品实现营收7.12亿元,同比下滑2.81%,而相比之下,即饮类产品实现营收6.51亿元,同比增长413.74%。

MECO蜜谷果汁茶是香飘飘此次实现扭亏的关键。

在即饮类产品中,液体奶茶的营收为6258.81万元,同比下滑50.6%;果汁茶的营收达到了5.88亿元,环比增长144%,贡献了即饮类产品绝大部分收入。

即饮类产品的崛起,意味香飘飘的产品创收格局发生了变化,即饮类产品正式扛起了营收大旗。

公开资料显示,MECO蜜谷系列果汁茶是香飘飘在2018年7月推出的产品,以杯装形式跟同类竞品形成了差异化,以果汁含量和口感为卖点,并打出了“真茶真果汁”的口号。

根据《西南证券》研报披露,MECO蜜谷系列果汁茶2019年第二季度中,每个月的出货量均在350万箱以上,并且这一数字仍处于不断上升中。

陷入增收不增利的怪圈

香飘飘半年报中之所以表现出“增收不增利”的状态,过度营销被认为是元凶。

根据半年报显示,在2019年上半年中,香飘飘的销售费用、管理费用、研发费用分别是3.91亿元、1亿元和0.18亿元,同比增长分别为23.16%、104.08%和388.46%,占同期总营收的比值分别是28.38%、7.26%和1.31%。

其中,销售费用最大的开销是广告费和市场推广费。

实际上,香飘飘的销售费用一直居高不下,结合前几年的财报综合来看,在2016年、2017年和2018年,香飘飘的销售费用分别占当期总营收的27.91%、23.37%和24.61%。

相比之下,香飘飘对于研发的投入严重不足,同样是综合前几年的财报数据,2016年到2018年这三年间,香飘飘研发费用分别是639.38万元、1389.99万元和883.62万元,在当期总营收中的占比分别为0.27%、0.53%和0.27%。

高额的营销费用与薄弱的研发投入费用构成了鲜明对比,单一的产品结构导致香飘飘并没有太强的抗风险能力。

直到2018年,香飘飘才真正意识到产品结构过于单一的问题。

也就是这一年,香飘飘的产品类别从万年不变的冲泡类拓展到即饮类,并陆续推出了MECO蜜谷牛乳茶、MECO蜜谷果汁茶和兰芳园液体奶茶等新产品。

新品上市以后,香飘飘的总营收同比上升58.26%,根据半年报显示,果汁茶的营收占到总营收的42.7%,涨势凶猛,已晋升为香飘飘第一大主营产品。

尽管增收效果明显,但始终掩盖不了不增利的尴尬。

利润被广告费消耗了大半,这一状况在半年报中得到了最大程度的体现。

2018年上半年,香飘飘实现营业收入8.7亿元,同比增长55.4%,然而净利润为-5458.60万元,尽管如此,广告费仍然高达1.1亿元。

这并非香飘飘第一次在广告费上如此豪爽。

从2014年到2017年,香飘飘的广告费分别为3.3亿元、2.5亿元、3.6亿元和2.3亿元,共计11.7亿元,而当期净利润分别为1.9亿元、2.0亿元、2.7亿元和2.7亿元,共计9.3亿元。仅广告费这一项就是净利润的1.3倍。

根据半年报的数据来看,香飘飘并没有打算减少在广告费上的投入——仅仅是2019年上半年,广告费和市场推广费就已达到了1.94亿元。

过度营销的费用支出为香飘飘的现金流带来的负面作用。

根据半年报显示,在2019年上半年中,香飘飘经营活动产生的现金流量净额约为-1.36亿元,虽然与2018年上半年的-4.64亿元相比,改善幅度在70.64%左右,但依然为负数。现金流为负,也就意味着香飘飘仍存在资不抵债的情况。

众所周知,现金流越充裕,企业抵御风险的能力就越高,生产活动经营能力也就越稳定,香飘飘营收大幅增长,但净利润改善微弱,且现金流依旧为负,减少销售费用和广告投入来缓解现金流问题是最直接和有效的办法。

靠营销维系营收增长还有用吗?

对于香飘飘而言,巨额的广告投入并没有带来可观的利润,而且效果也不太明显。

2014年,香飘飘的市场份额为57%,2016年增长至59.5%,3年间仅仅增长了2.5%,到了2018年,香飘飘的市场份额达到了60%,虽然稳坐行业头把交椅,但不得不承认的是,香飘飘的天花板已至。

即便如此,香飘飘依旧没有放弃重金投放广告,实际上,香飘飘的营销基因由来已久。

2006年,成立不足一年的香飘飘不惜耗资3000万投放湖南卫视收视高峰时段的广告。在当时,这一行为受到了大多数行业人士的不理解,“香飘飘作为一个新品才刚刚进驻市场,连超市的地推都没有铺完,怎么就急匆匆开始打广告了?”

香飘飘创始人蒋建琪的想法是,“宣传一定要迅速跟进,特别是比较容易模仿的产品,一定要抢先进入消费者的头脑里面去,即使你的产品还没有铺到全国市场。这方面的钱一定要花。”

在蒋建琪看来,当时香飘飘的资金实力并不雄厚,与其漫天撒网去地级市投放广告,不如握紧拳头奋力一击。

事实证明,香飘飘这波先入为主的操作,抢先占领了消费者心目中杯装奶茶的形象,也奠定了香飘飘行业老大的江湖地位。

眼看香飘飘靠着广告深入人心,业内其他同行也开始虎视眈眈起来。这其中厮杀最激烈的莫过于香飘飘与优乐美了。

优乐美是喜之郎果冻推出的冲泡类奶茶品牌,相比之下,香飘飘只专注于奶茶。

多元化的好处在于,奶茶作为一种在冬天销售良好的产品,喜之郎的经销商可以通过果冻等多种产品安全度过淡季,不过问题也有,比如一旦经销商们感觉到奶茶销量下滑,就转而经营其他产品,这使得喜之郎的经销商很难心无旁骛地销售奶茶。

香飘飘则不同,蒋建琪的全部身家都押在了奶茶身上,总部没有其他产品,经销商们即便在淡季也得硬着头皮打市场。

在没有新品研发的前几年,淡季怎么办呢?香飘飘给出的解决方案依旧简单粗暴:继续大批量投放广告。

左手霸屏卫视广告,右手抓住大型商超等传统线下门店。这种营销模式在移动互联网时代到来之前确实非常好使,脑白金就是最典型的例子。

凭借着铺天盖地的广告投放,而使香飘飘的品牌深入人心,尝到甜头以后,香飘飘在广告推广上面砸起钱来更加毫不手软,这渐渐成了香飘飘惯用的手段。

从2012年开始,香飘飘就开始涉足娱乐圈,以赞助商的身份出现在各大热播综艺和影视节目中,从《一起来看流星雨》到2015年的《两生花》《芈月传》,再到2016年的《欢乐颂》《老九门》,香飘飘的产品或广告语几乎被植入进了当年所有的热剧中。

除了热播剧,在综艺方面香飘飘的广告投放也同样不遗余力,《卧底超模》《我爱记歌词》《这就是街舞》中,香飘飘也多次高调亮相。

不论是湖南卫视、浙江卫视、江苏卫视等传统的电视媒体,还是优酷、爱奇艺、腾讯等网络视频平台,又或是微博、微信、今日头条、知乎、抖音等互联网产品,都成为了香飘飘的传播渠道。

凭借着“烧钱式营销”套路,香飘飘的确赚足了眼球,也赚足了投资者的白眼。

面对营销过度、研发不足的质疑,香飘飘也曾表示,“未来如果有合适的机会,会尝试进入线下奶茶经营领域”。

但对于本就不堪重负的香飘飘来说,通过开设实体店“自救”并非高明之选,实体店高昂的租金和人工成本都会是香飘飘不得不面对的难题。

没有雄厚的资金投入及不断创新的产品做支撑,香飘飘的实体店之路很难扭转目前的局面,并极有可能成为香飘飘的另一个累赘。

结语

创新和研发一直是企业持续发展的动力,在产品创新力不足、业绩持续低迷的情况下,香飘飘却始终放弃不了“烧钱打广告”的营销方式,这难免会继续陷进增收不增利的恶性循环中。

香飘飘的业绩的确有一定的增长,但含金量并不高,股价下滑也从某种程度上说明了资本市场对香飘飘的运营模式不太认可。

如今,整个奶茶市场已经逐渐饱和,随着市面上盛行的喜茶、奈雪的茶等新晋网红品牌崛起,香飘飘早年积累下来的品牌优势已经不再明显,也很难与这类品牌相抗衡。

时代已经变了,与其简单且粗暴用重金砸广告,还不如将重点放在研发投入和产品创新上面,仅仅是依靠过度营销来构筑竞争壁垒,香飘飘永远飘不起来。

毕竟,能用钱解决的事,那都不是事。

注:部分素材和数据来源于《新浪财经》《财联社》《 互联网分析师于斌 》

文中题图来自:摄图网,基于VRF授权。