网易有道下周五于纽交所挂牌,IPO募资额下调至1.16亿美元,丁磊有意认购

据IPO早知道消息,北京时间10月16日凌晨,网易有道更新了其在美国证券交易委员会递交的招股文件,其中最高募资金额从3亿美元下调至1.16亿美元,发行区间为每股ADS 15-18美元,预计10月25日以“DAO”为交易代码登陆纽交所。

网易有道此次计划发行560万股ADS(美国存托股票),花旗集团、摩根士丹利、瑞士信贷、中金公司和汇丰银行担任此次IPO的联席承销商,承销商享有之多84万股ADS的超额配售权。

在IPO发行同时,网易有道还将同步进行私募配售,网易最大机构股东Orbis基金已承诺购买总额为1.25亿美元的A类普通股。此外,网易创始人丁磊也有意参与认购至多总额2000万美元的ADS。

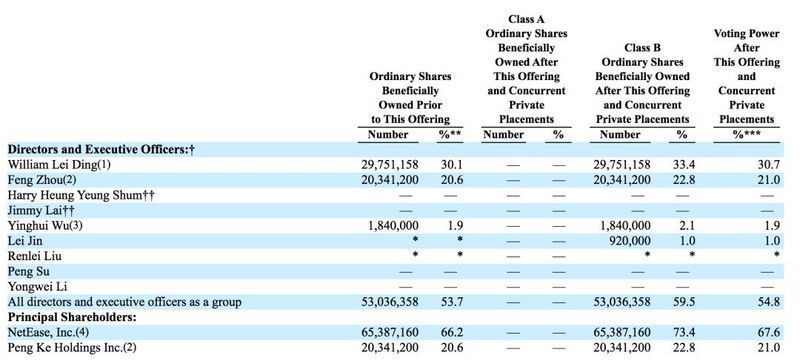

股东结构方面,目前丁磊直接持有30.1%的股份,网易有道CEO周枫持有20.6%的股份,网易有道副总裁吴迎晖则持股1.9%。

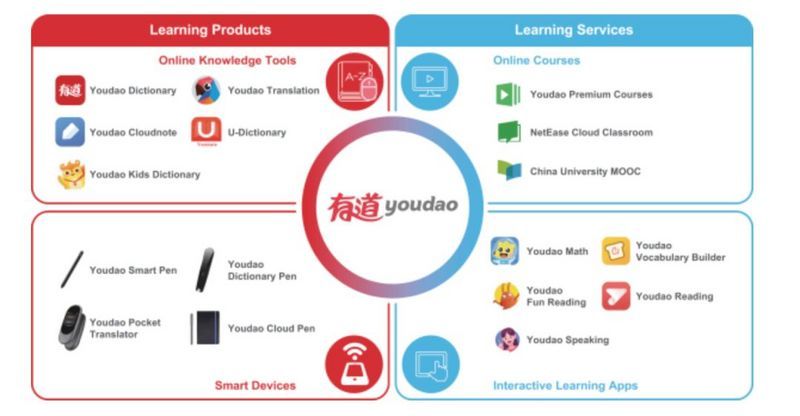

招股书显示,网易有道的核心业务主要由4部分构成:一、在线学习工具,包括有道词典、有道翻译、有道云笔记等;二、智能硬件,包括有道翻译王、有道智能笔、有道词典笔等;三、在线课程,包括有道精品课、网易云课程、中国大学MOOC等;四、交互式学习应用,包括有道数学、有道背单词、有道乐读等。

2018年,网易有道的平台总平均MAU从2017年的7370万增加至9640万;2019年上半年,平均MAU为1.05亿,较2018年同期的9310万增加了12.8%。

2017年和2018年,网易有道的营业收入为4.58亿元和7.32亿元,同比增长58.7%;净亏损分别为1.64亿元和2.09亿元。2019年上半年,网易有道的营收为5.49亿元,较2018年同期的3.27亿元增加了67.9%,净亏损则从0.83亿元增加至1.68亿元。

从收入结构来看,包括有道精品课、网易云课程和中国大学MOOC在内的在线课程为最主要的收入来源,在2017年和2018年贡献了1.15亿和3.29亿元的收入。2019年上半年,其也带来了2.28亿元的收入,同比增长51%。

2018年,有道精品课的注册用户为214万,付费用户64.3万,转化率为3%,其中其中K12课程的付费用户为12.6万,同比增长34.8%;2019年上半年,该课程注册用户数为121万,付费用户33.8万,转化率2.8%;K12课程的付费用户数为10.5万,同比增长80.8%。

客单价方面,有道精品课在2017年时每一付费用户带来363元的收入,2018年这一数字达到了559元,同比增长54.0%;2019年上半年,这一数字进一步增加至751元,较2018年同期增加了47.8%。

网易有道方面表示,此次IPO募资到的资金以及配售所得资金将主要用于:一、进一步投资技术和产品开发;二、增强营销和品牌工作;三、扩大用户群体;四、满足其他一般公司用途。