诺亚翻舟:34亿暴雷谁之过?

文章授权转载自微信公众号:格隆汇(ID:hkstocks)

数据支持:勾股大数据

原标题:诺亚翻舟

作者:chempin

近年来,金融市场风险不断,天雷滚滚。市场中,恰恰就有一家公司,如同一个“引雷针”般的存在。这根“引雷针”那细长的尖端上面,聚集了无数投资者的积蓄与血汗钱。一个大雷劈来,这些财富瞬间化作灰烬。

这家公司,就叫诺亚。

1

诺亚爆雷“简史”

诺亚的英文是Noah,是《圣经》里面运载人类度过史前大洪水的神舟。诺亚旗下的资产管理公司,歌斐资产(Gopher Assets),以搭建诺亚方舟的木材——“歌斐木”——来命名,也许是用来寄托一种“以人类命运为己任”的责任和良心。

在诺亚对外展示的年报中,歌斐资产是中国领先的另类资产投资专家。

然而,自从歌斐资产成立以来,其推出的资产管理产品不断踩雷,成为消灭客户财富的“碎纸机”。

1 永宣基金

从2012年开始,诺亚帮助联创永宣发布的共5号基金,总投资额近16亿,资金投向多个矿山项目。

诺亚与歌斐资产称,拥有“顶级投资团队”,包括13位矿业投资专家、7位矿企管理专家、7位资本运作高手等;团队累计投资了22个资源类相关企业,无亏损案例。并且在推介资料中展示的储备项目回报率都在5倍左右。

然而基金成立之后联创永宣就出现了问题。许多记者通过明察暗访取证,永宣1至4号基金的销售存在明显夸大和不实,而永宣5号则是彻头彻尾的骗局。

时至今日,7年过去了,投资人们只拿回了总投资的5.6%(8900万),收回本金遥遥无期。

2 悦榕基金

2016年11月,诺亚“悦榕基金”暴雷,这只曾经的“国内首只人民币酒店私募股权项目”,以烂尾收场。

六年前,全国五十余名投资人在诺亚财富推介下,共同投资了一只名为“悦榕基金”的私募股权基金,总投资金额高达10.7亿元。“3.4倍回报、4年半收回本金、6年后上市”,这只基金提供的收益目标极具诱惑力。

六年过去,这一项目不仅IPO失败,收益还在持续下滑。截至2015年底,基金净值仅为7.49亿元,净资产亏损近30%。此外,如果找不到人接盘的话,项目甚至会面临无法退出的尴尬囧境。

12月,当初投资“悦榕基金”的6名客户联名写信给证监会举报诺亚,然而最终不了了之。而诺亚CEO在对“悦榕基金事件”表态的时候,只是轻描淡写地说了“投资有风险”云云。

3 辉山乳业

2017年3月24日,辉山乳业遭遇沽空,一剑封喉,股价一日暴跌90%后停牌,至今仍未复牌。

好巧不巧的是,2016年一季度,诺亚旗下歌斐资产发行的“创世优选基金”中的1号和2号两款产品,总共募集资金5.9亿元,全部用于购买辉山乳业的应收账款。一年后,沽空机构“浑水”发报告指辉山乳业财务造假,这5.9亿应收账款系伪造,而投资者的钱,自然也随之不翼而飞。

2018年6月8日上午,在上海浦东香格里拉大酒店举行的“诺亚财富第八届私募股权高峰论坛”上,一众“诺亚-辉山”产品的投资者现身维权。随后,现场保安人员将部分维权者“带走”。

随后,歌斐资产称已向法院申请强制令,要求冻结辉山乳业及杨凯、其夫人和Champ Harvest Limited在香港的资产,以协助歌斐资产管理有限公司在上海向杨凯、其夫人和本公司提起的法律诉讼。

后来,法庭文件显示,诺亚的申请已被拒绝。

4 接盘乐视

2015年10月,贾跃亭以协议方式转让其持有的部分乐视网股票给深圳市鑫根投资基金管理有限公司(以下简称“鑫根资本”),拟定转让份额是1亿股,占乐视网总股本的5.39%,转让价格为每股人民币32元,股份转让总价款共计32亿元。

鑫根资本完美接盘贾跃亭。

随后,2015年11月26日,深圳市乐视鑫根并购基金投资管理企业(有限合伙)注册成立于注册资本48亿。

2016年3月,乐视网公告称,公司全资子公司北京乐视流媒体广告有限公司(以下简称“乐视流媒体”)联合深圳市鑫根投资基金管理有限公司(以下简称“鑫根资本”)设立深圳市乐视鑫根并购基金投资管理企业(有限合伙)(以下简称“乐视并购基金”)。

2016年8月,诺亚财富旗下芜湖歌斐资产管理有限公司已认购优先级23亿元,深圳市引导基金投资有限公司认购全部次级份额6亿元,公司全资子公司乐视流媒体认购全部劣后级份额10亿元。

随着乐视股价的持续下跌以及面临退市,诺亚的这部分钱面临全盘亏损。

5 承兴暴跌

就在昨日,港股惊现老千股集体暴跌行情,其中承兴国际控股(2662.HK)领跌80.39%。而诺亚旗下歌斐资产的“创世企业基金”就有34亿是投向承兴控股的供应链金融,而承兴的董事长罗静昨日在沪被捕,也标志着诺亚再度踩雷。

诺亚给内部员工公开信的结尾部分,落款处自称“静波”,似乎显得很亲切

此次汪女士及时公关,于当晚加班加点写了一封给内部员工的“全体信”说明此事,并拟将承兴告上法庭。但是,这种危机公关,我们见得太多了,最终的结果仍将会是不了了之。

……

够了。

这么多年来,从诺亚投出去就再也回不来的项目,实在是太多太多了,而我在这里也不拟翻诺亚的陈年旧账;

面对无穷无尽的大雷,且一次比一次的金额更高,涉及人数更多,此时,诺亚的风控水平、投资能力、以及公信力,已经全部扫地。

在此,我只是难免心生疑窦,这些年,资本市场的大雷,诺亚究竟有何天赋异禀,能够几乎一个不落的全部被击中?我宁愿傻傻地天真地善良地朴素地认为,它是风控做的不到位,尽调做的不够,才导致没能避开这些雷的。

但是,真相真的是这样吗?

2

诺亚的“护身符”

那些年,没有个大雷不劈中诺亚,但是诺亚却如此顽强,堪比小强,不但毫发无伤,而且迅速扩张规模。

诺亚的抗“雷击”能力为什么这么强?

这一切,都要归结到它的身份定位上,因为它是一家“独立第三方理财顾问公司”。

有了这个身份定位,一切暴雷都只是产品层面的问题就都与诺亚绝缘了,因为它只是产品的分销者,原则上它不负有尽调和风控的义务。

而作为产品方的歌斐资产,如果追究起责任,顶多也就是风控不到位、尽职调查失职等等。由于投资标的暴雷导致产品无法兑付,只要不涉及非法集资和商业贿赂,仍然不可入罪。

至于那些“保本保收益保上市”的销售话术,都是销售人员违规操作,虚假陈述,到时候把人一开,完事大吉。

所谓的“第三方理财”,也叫“独立理财顾问”(Independent Financial Advisory, IFA),源于欧美金融业,本质上是经纪人(brokerage),是基于客户的利益,代表客户去与卖方机构博弈的。这是基于欧美社会深厚的私有制以及贵族传统的必然结果。

反观中国,经济的高速增长,与居民财富积累,催生出了理财的需求。但是整个社会脱胎于一穷二白的状貌,也不过三四十年而已,并且“理财”这个概念之于中国人,除了抗通胀之外,更多的还是偏向于财富增值,而非财富保全、传承、以及现金流管理等综合目标。

因此,这个时候,第三方理财,在中国,最大的作用莫过于从诸多广义理财产品(理财、保险、信托、基金等)之中,选择一款,卖给合适的客户,而收入模式也难以超越“销售提成”的束缚。

产品卖给客户,但收入来源于卖方,这里便天然地存在了利益对立。在高昂销售奖励的刺激之下,独立理财机构最终会变得不那么“独立”,进而沦为卖方的推销员。

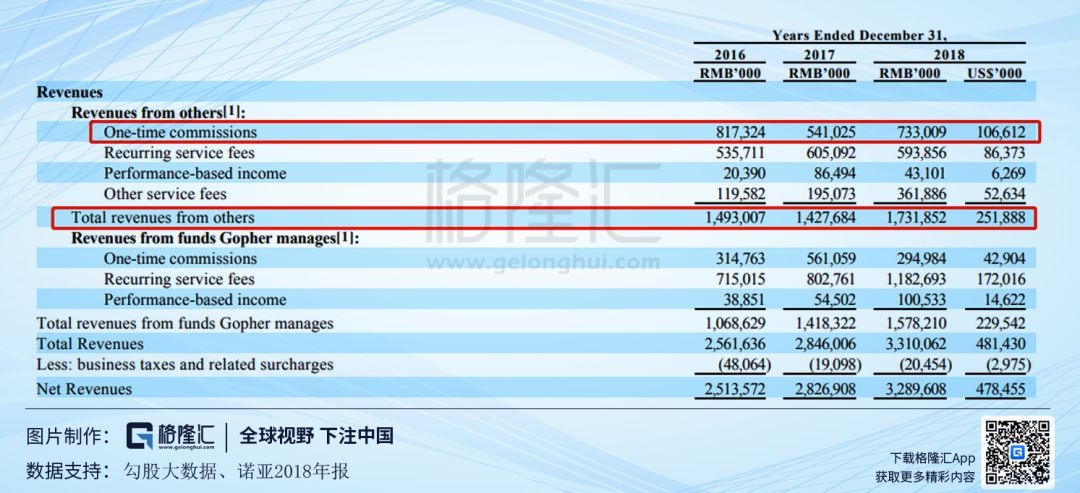

从2018的年报中看到,除歌斐资产之外的其它收入的组成中,一次性佣金收入仍然占大头(50%上下)。而来自歌斐资产的收入与其他收入的比例几乎是“一半一半”。

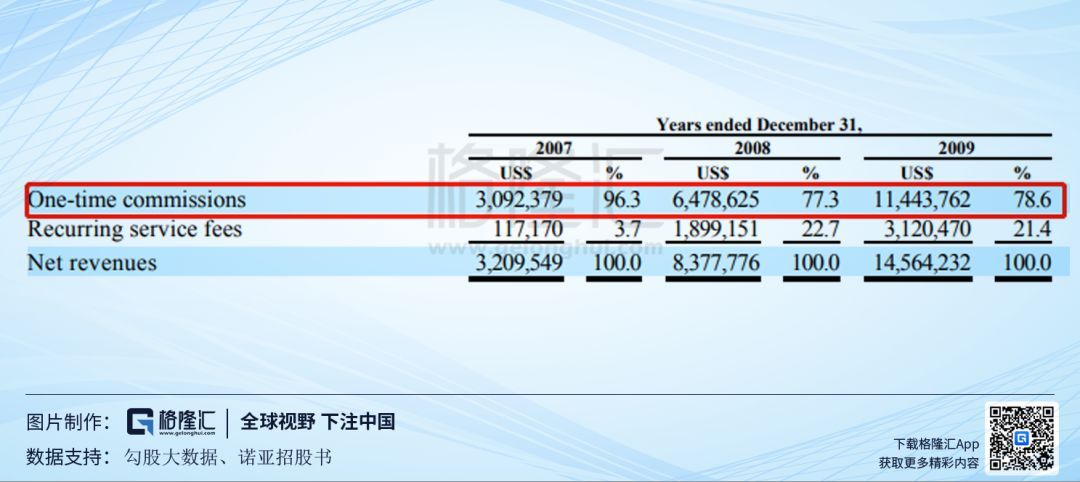

而在歌斐资产成立之前(2009年前),产品代销的“一次性佣金收入”几乎占到了收入的四分之三以上。

总体上看,诺亚的收入构成中,产品代销业务的比重在不断下降,但目前仍然占到25%左右的比例,并不低。

诺亚这个“代销员”看似做得风生水起。从2005年成立,5年后以“第三方理财顾问”第一股上市,至今已经玩了14个年头,并且还在继续扩张。

但是,这一切都难以掩盖一个事实,那就是,以诺亚为代表的“中国特色”独立第三方理财顾问的模式,已经走到了山穷水尽的绝境。

3

“三方理财”困境的根源

事实上,代销产品业务的不稳定性很强,而且毛利润相当微薄。且面临竞争激烈、人才流失、以及利润损耗等诸多困境。

作为渠道,并不与客户直接相识,也要靠大量的销售人员去“获客”,同时要将卖方的提成中较大一部分拆分给销售人员作为奖励。并且,销售人员跳槽也比较频繁,带来公司的成本损失。

长期来看,代销机构市场准入门槛低,业务没有任何护城河,会导致两个结果,第一是客户黏性极低,第二是无序竞争将利润空间耗尽。

诺亚虽然是这个行业的先行者,占据最大的市场份额,但是一旦后起之秀在“烧钱”的基础上采用价格战,对客户收费更低,给销售提成更高,则诺亚的市场就会分分钟被抢占殆尽。你为了保住市场份额,就要采取同样激进的策略去“补贴”客户、“补贴”销售,一来二去,原先的那点利润也不存在了。

因此,利润与市场就难以兼顾,这就成了所有卖别人的产品的“第三方公司”难以超脱的恶性循环。

这一点上,汪静波不会不明白。

诺亚财富创始人汪静波

因此她成立了歌斐资产,她想把产品端建立起来,自己做产品。产品一发,管理费旱涝保收,不论1%还是2%,总归心里踏实,美滋滋。

然而,从歌斐资产建立的那一天开始,诺亚就陷入了另一个无法自拔的恶性循环。

我们知道,2008年之后,许多国家都开启了货币宽松的政策,中国也不例外。这样的结果就是钱很多,但相应的优质资产并不那么多。在“风险收益”的对等匹配关系下,优质资产就会优先选择成本低的资金,而成本低的资金,只有大型垄断金融机构才能给得起。

于是,在这资产-资金的“对对碰”中,那些标准化的、低风险的、高现金流的资产,必然是优先被大银行、大券商、大基金拿到。接下来是中等质量的资产去匹配中等成本的资金,而到最后,留给歌斐资产这类“又小又新”的资产管理机构的资产,只能是那些非标的、高风险的、另类的。这些资产必须以较高的收益率或退出前景去“画饼”,才能吸引到资金。

资产和垃圾的类似之处就是,要分类匹配

因此,歌斐资产从市场定位上,便是一个类似“天使投资”的角色。而大量的垃圾资产则决定了它极高的暴雷率。

这样的资产,按道理绝不允许卖给工薪阶层以及中产阶级的。这一点,我想汪静波也是清晰的。但也许是野心作祟,也许是公司膨胀自身的惯性使然,诺亚的销售队伍自身扩增的速度已经停不下来。

任何金融机构,扩张得越快,销售得越猛,资产质量跟不上扩张速度的困境就越明显,它的产品暴雷以及无法兑现的比例就会越高。

且看今日诺亚,早已不是那个所谓“服务高净值人士”的高端理财机构,而堕落成了一个把有毒有害资产贩卖给广大劳苦中产的“财富碎纸机”。

4

天运合回

2017年12月8日,冬日清晨,香港“独立理财第一股”——康宏(Convoy)的创始人王利民在自己家中被ICAC带走,接受调查,罪名是涉嫌操纵股市。同时被ICAC拘留的还有康宏的前副主席冯雪心。

康宏前主席CEO王利民

康宏虽然始终未曾染指资产管理业务,但是由于专注于代销,因此不得不跟随市场热点轮动,从最初的“卖保险”和代销基金,到后来兜售投资移民计划、甚至是海外房产项目,业务越来越难做。

同为“第三方理财顾问”的诺亚,凭借“第三方”的地位而不受监管,尽管所兜售的产品连续踩雷,导致无数个家庭的财富消失,但法律仍然不能把它怎么样。

康宏的股票,后来几经更名换主,最终沦为割韭菜的老千股——康宏环球(1018.HK)。不同的市场,不同的制度,不同的语言文化,然而“三方理财”的归宿却是某种意义上的“殊途同归”——做产品代销挣辛苦钱,远不如收割投资者,来的舒服。

第三方理财顾问,只有将收入方式由“后端提成”变为“前端咨询收费”,才能真正做到专业和中立!

这也是诺亚不再爆雷的唯一途径。