阿里认购红星美凯龙,是看上了盈利20亿的会计团队了吗?

5月15日晚间,美凯龙称,公司于当日收到控股股东红星美凯龙控股集团有限公司通知,红星控股2019年非公开发行可交换公司债券 该期债券实际发行规模为43.59亿元,第一年至第二年票面利率为3.25%,第三年至第五年票面利率为1%。阿里巴巴(中国)网络技术有限公司已成功认购红星控股发行的本期债券全部份额。 假如可交换债换股后,阿里将获得红星美凯龙占总股本比例约10%的A股股份。同时,阿里巴巴在港股收购红星美凯龙3.7%的股份。 近年来,越来越多的上市公司开始抱团和站队,比如苏宁站队阿里,京东站队腾讯;比如饿了么站队阿里,美团则站队腾讯;比如三江购物站队阿里,永辉超市站队腾讯… …

在两个大佬组建超级舰队的时候,围观群众发现了二者的重要特点:对于非常看好的业务,阿里通常是谋求控制权和并表,而腾讯则是谋求战略投资,给被投资者足够的自主权。

像恒生电子、饿了么这种战略意义非常重要的棋子,阿里直接纳入麾下,而苏宁易购、分众传媒这种只需要不到对方门下即可的投资标的,基本是任其自生自灭。

那么,对红星控股的投资,属于哪种呢?

表哥猜,或许还处于试探和观望期。如果发展顺利合作愉快,就不排除进一步谋求控制权的操作,如果像某些公司一样不思进取靠卖马云爸爸的股权为生,就不如放弃了。

一、投资性房地产里的小秘密

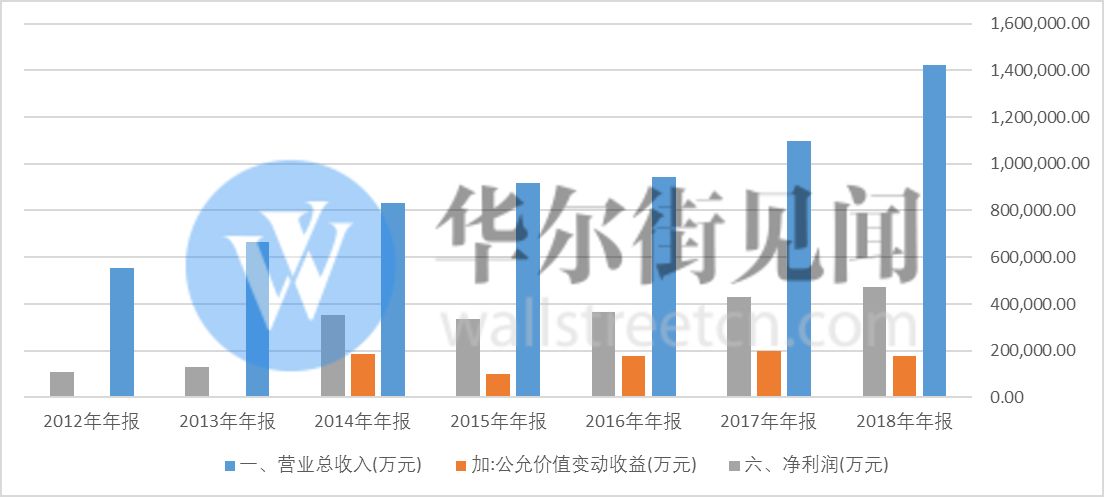

3月27日,公司发布2018年年度报告,2018年全年实现营业总收入142.40亿,同比增长29.93%;实现归母净利润44.77亿元,同比增长9.80%。

公司营收增速可观,净利润增速比较慢,和家具市场现状息息相关。

不过,在这44.77亿的净利润里,却有高达18.2亿的利润,来自财务人员,而非销售人员。

这是怎么回事?

敲黑板,表哥科普一个会计概念:投资性房地产。

在上市公司财务报表中,有一个特殊的房地产项目,叫投资性房地产,用来核算出租、待出售的房产。

根据会计准则,这种投资性房地产有两种核算方式,一种和普通房地产核算方式相同,原值入账,每年计提折旧;另一种按照公允价值入账,不需要计提折旧,每个季度末对房地产进行评估,价值增值部分计入公允价值变动损益,从而影响利润。

至少在当前中国的房地产市场,房产大概率是增值的,所以采用第二种核算方式的投资性房地产,通常都是“盈利”的。

但这种盈利其实只是评估增值,属于财务人员“制造”的利润,并非真正有现金流入的利润,是一种账面浮盈。

2018年,公允价值变动损益17.67亿,其中投资性房地产评估增值18.2亿。

很多公司老板瞧不起财务人员,觉得这是纯成本开支,给公司带不来效益,表哥想说的是,那是你不会用。

真正的高端会计要比销售人员赚钱来的快多了!

除了这18.2亿的评估增值外,投资性房地产不需要计提折旧,还可以“虚增”一部分利润,按照5%的平均折旧率测算,公司账面785亿的投资性房地产“少”计提了近40亿的折旧。

惊不惊喜?意不意外?

二、利息资本化

还不算完,房产类企业还有一个可以“调节”利润的小开关:利息资本化。

这又是什么玩法?

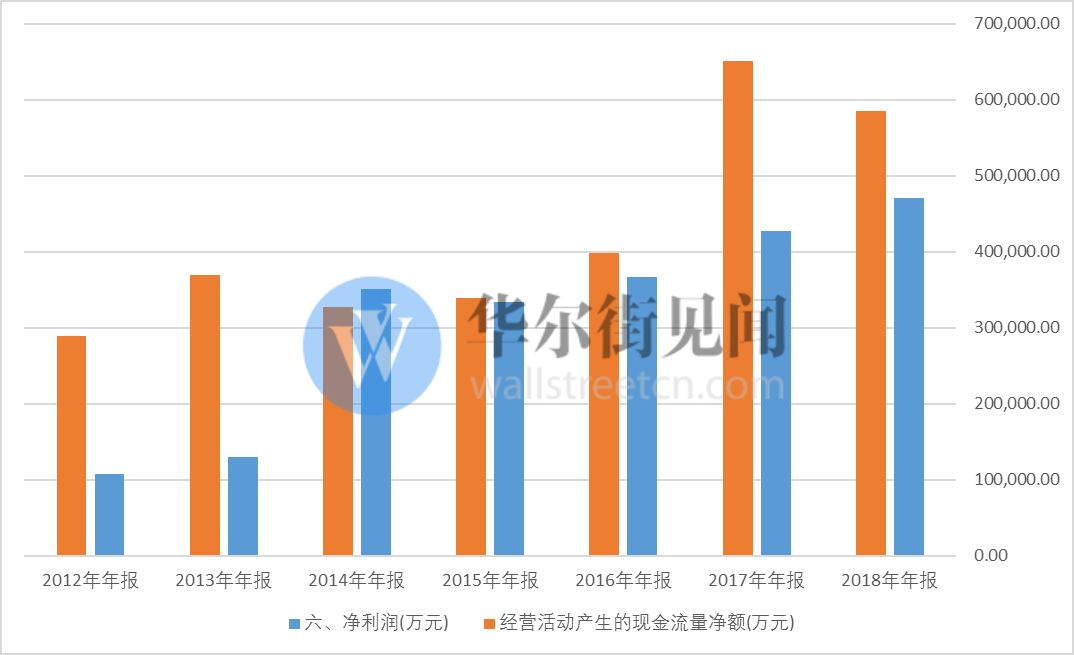

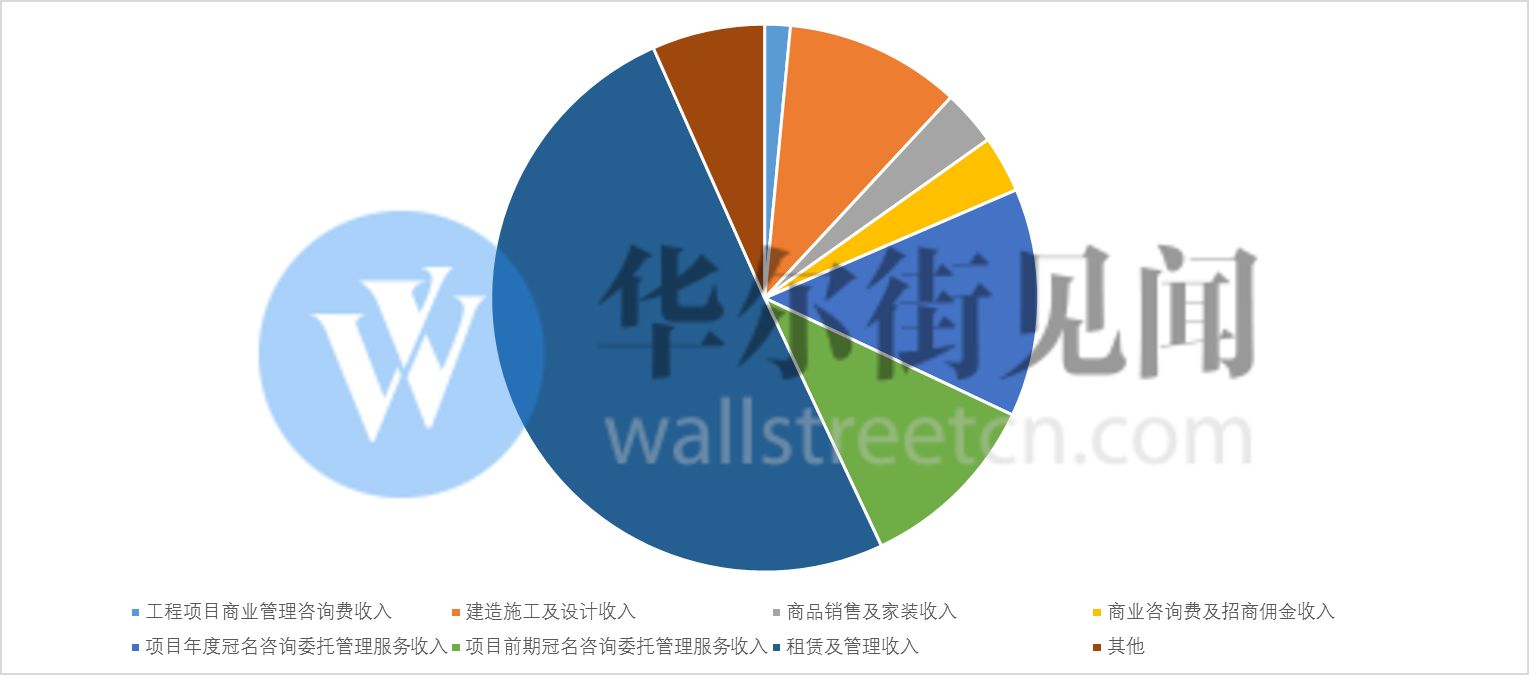

根据会计准则,需要经过相当长时间的购建或者生产活动才能达到预定可使用或者可销售状态的固定资产、投资性房地产和存货 2018年,公司资本化利息超过2亿元。 需要注意的是,这些会计技巧,一方面有严格的限定范围,另一方面是准则给予的权限,并非造假,公司的会计师选择使用无可厚非。 但是我们可以通过这些财技倒推公司的“真实”盈利水平,从而对公司的财务状况有个全面综合的判断。 剥离财务人员“创造”的利润,发现公司的真实利润并不高。 对于“真实”盈利水平,表哥一再强调,要看现金流量表。尤其是经营性现金流量净额,美凯龙的现金流量表如何呢? 经营性现金流量净额甚至常年超过净利润,你不是说净利润是修饰过的吗?怎么还收到那么多现金? 这要从公司的业务模式说起,你真的以为美凯龙是卖家具的? 从财务报表看,其实是一家房地产企业,收租子的。 事实也是如此,公司的资产结构和房地产行业非常相似。 尤其是巨额的预收账款和合同负债。 新收入准则变更后,新增了合同负债项目,用来核算原预收账款签了合同的那部分。 2018年年报显示,美凯龙有12.49亿的预收款和26亿的合同负债,这都是公司未实现收入而收到的现金数。有这38亿现金在手,经营性现金流量净额非常好看就十分正常了。 为了突出公司的品牌价值,在合同负债里,主要项目是品牌咨询委托管理服务收入。表哥认真研究了下,发现这些品牌资讯委托管理费,其实就是柜台租金。 归根结底,美凯龙的资产结构接近房地产公司,而运营模式和苏宁易购没有太大的本质区别,公司一方面靠绚丽的财技修饰利润,另一方面靠来自供应商的预收款来实现充裕的现金流。 上文提到了利息资本化2个亿,那么公司的总利息支出有多少呢? 据2018年年报,利息支出高达16.7亿。 相对于公司47亿的净利润,资金使用成本实在太高了。 公司账面长短期借款和应付债券超过270亿,差不多是年度应收的一倍,为什么需要这么多的借款? 其实主要原因就是公司需要不断的扩大门店规模,通过门店吸引更多的供应商来交租子,维持现金流。 而这样操作的代价,在利润表上看不出来,ROE却显示的清清楚楚: 因为资产增速过快,净利润增幅有限,公司的净资产质量不佳,2015年以来,ROE跌落到了10%左右。 曾经抵制双十一的美凯龙,和阿里开启合作后,会有很多玩法,充满了想象力。 比如通过天猫进行建材促销,就近门店提货、安装,要比长途跋涉快递过来方便快捷的多。三、经营性现金流的奥秘

四、ROE的真相

五、和阿里合作的想象力