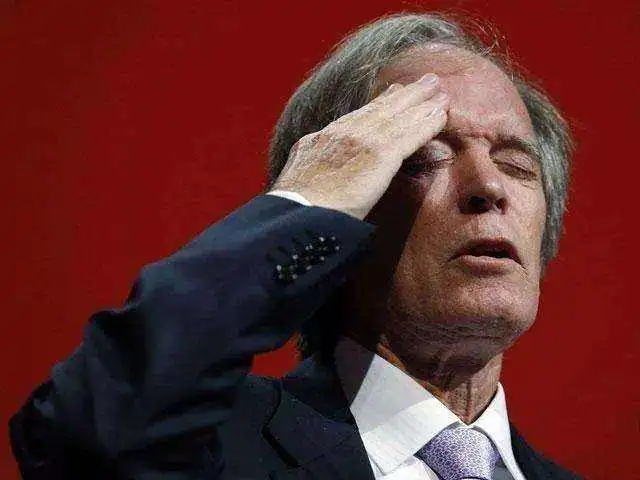

多年业绩黯淡!“老债王”比尔·格罗斯宣布退休

素有华尔街“老债王”之称的比尔·格罗斯(Bill Gross)在还差两个月满75岁高龄之际宣布退休。 据彭博社报道,格罗斯从Janus Henderson Investors退休后,未来将专注于管理个人资产和家族的慈善基金会。数据显示,格罗斯的家族基金会约有3.9亿美元资产,去年至少捐赠了2140万美元。 格罗斯在声明中表示,退休是自己的决定,Janues Henderson债基的表现未能令人满意: 华尔街见闻注意到,格罗斯在宣布退休后,接受彭博电视的采访时,对骏利债基的表现多为批评,而对自己1971年加入Pimco公司公司(太平洋投资管理公司)后创制的“总回报债基”策略怀念不已。

正是这个策略和一度成为全球最大共同基金的太平洋投资管理公司总回报债基,为格罗斯赢得了“老债王”的称号。该基金在2008年金融危机后不断吸引投资者注资,巅峰时期最高资产管理规模逾3000亿美元。从1987年创设之日起到2014年9月底格罗斯突然宣布离开Pimco公司公司的期间,该基金年度回报率高达7.8%。 格罗斯今日表示,也许自己在换到新东家后也应该坚持“总回报”的策略,投资风格应该再保守一些: 两周前就有消息称,老债王管理的骏利亨德森全球无限制债券基金在2018年12月遭遇了6000万美元的资本赎回,为连续第10个月遭遇投资者撤资。在经历了持续的业绩不佳和投资者退出之后,格罗斯为客户管理的资产规模已较2018年的峰值腰斩: 但自从2014年10月从自己联合创办的全球最大债基Pimco公司公司黯然离场,参与管理俊利债基后,格罗斯的业绩每况愈下,在新公司的年度回报率甚至不足1%。 数据显示,格罗斯投入了7亿美元的个人资产加入俊利债基,始终无法吸引到足够多的外部资金,表现与同行相比逐年恶化。2018年的业绩为亏损近4%(晨星的数据为亏损4.9%),触发了大量投资者撤资,总管理资产规模也跌破了10亿美元关口,至9.504亿美元,去年初的峰值则为22.4亿美元。 去年格罗斯遭遇了一场大败,主要来自于他“无中生有”的押注 - 他错误地认为美国国债与德国国际之间的收益率差异将会收敛: 曾与格罗斯在Pimco共事,现任Janus Henderson首席执行官的韦尔(Dick Weil)周一表示,格罗斯是历史上最伟大的投资者之一,“我很荣幸能与他共事,我个人感谢他对公司的贡献“。 也许,格罗斯的退休早有预兆。去年夏天在接受财经媒体CNBC采访时,韦尔就承认,格罗斯“押下了一些错误的赌注”,对格罗斯来说,基金的表现是富有挑战和令人失望的: