32家科创板医疗企业数据全解析

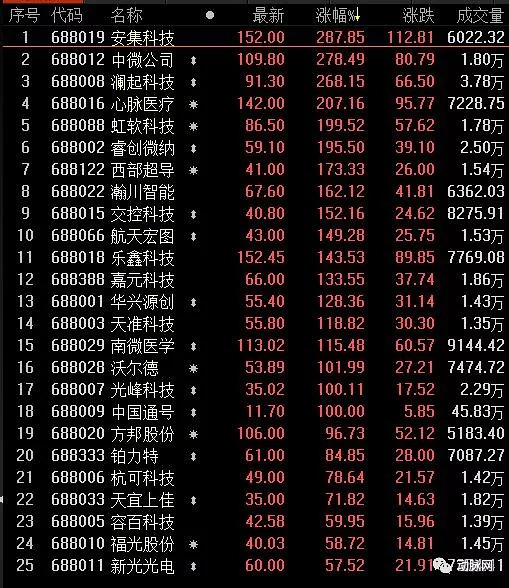

从早上9点15分开始集合竞价,25只股票的价格就已经全线大涨。9点16分,最高的澜起科技涨幅266.94%,最低的新光光电也有30.01%的涨幅。随后,到9点25分,集合竞价的结果没有大的变化,25只股票涨幅在逐步扩大。

开盘时,安集科技涨幅最高,涨幅为287.85%,涨112.81元,最低涨幅新光光电,涨幅57.52%,涨21.91元。两只医疗股心脉医疗和南微医学在涨幅榜上分别排名第四和第十五。

7月22日9点29分,科创板股票开盘价,这是一个历史性时刻

9点30分开始正式交易,到动脉网记者发稿时截止(9点35分),涨幅有所回落。最高涨幅为203.34%。其中,医疗领域的两只股票心脉医疗和南微医学的股价均高于发行价。心脉医疗现价为118,涨幅为155.25%。南微医学现价为99.01,涨幅为88.77%。

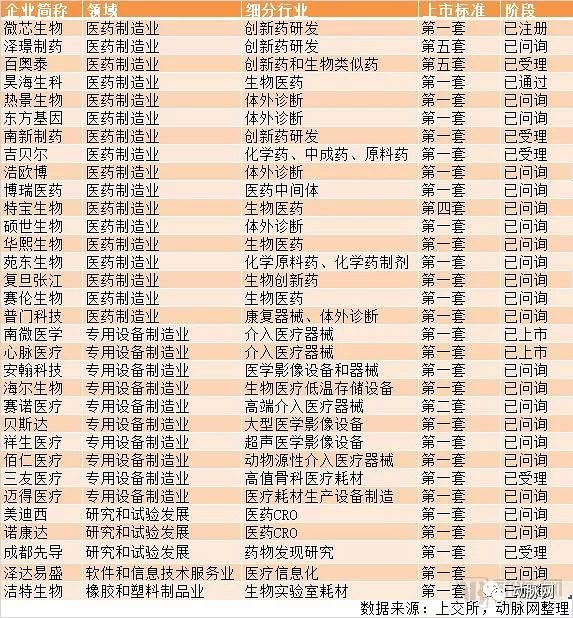

截止7月22日,提交科创板上市申请的企业一共149家,完成注册28家。完成注册的企业中医疗相关企业3家,两家于今日上市。动脉网对申请的149家企业进行了梳理,发现和医疗健康相关的企业一共32家(不含兽用医药制品)。我们下载了这32家企业的招股书,后文还提取了他们的运营数据进行了分析。

科创板首批25家上市企业数据解读

从7月初开始,将在7月22日亮相的25家科创板首批上市企业均陆续完成了询价。发行价最高的是乐鑫科技62.6元,发行价最低的是中国通号5.85元。

科创板股票发行实行市场报价,不再有23倍市盈率的限制,估值定价走向市场化。监管层虽然在发行过程中也有提示机构理性报价,但一直没有进行行政干预。注册制正在发挥它的良性作用,由市场投资者决定企业发行价格,优质企业和具有高潜力的企业可以获得更高的报价。

25家首批上市公司拟募资金额为310.89亿元,实际募资总金额为370.179亿元。多数公司确定的发行价所对应的募集资金超过原先计划的资金需求。市盈率最高的是中微公司170.75倍,市盈率最低的是中国通号18.8倍。

同时,中国通号也是募资最多的企业,105.3亿元。大部分企业的市盈率在35-50倍之间,比较合理。

超过60倍市盈率的有5家,分别是睿创微纳79.09倍、中微公司170.75倍、虹软科技74.41倍、西部超导67.8倍、铂力特68.4倍,他们参与的行业分别是光电器材、半导体设备、视觉人工智能、钛合金材料制造和3D打印金属增材。

以往主板市场的新股定价偏低,所以打新是一个稳赚不赔的事情。但是在科创板上,定价的市场化使得定价已经趋于市场认知,新股上市之后不再会出现连板现象,甚至当天就可能会出现破发。到本文截稿为止,虽然这25家的市盈率已经根据市场化定价后有较高的表现,但是今天科创板刚开市,股民的热情较高,所以股价仍在上涨。

本轮新股上市,网上中签率基本保持在0.05%左右,参与网上打新的投资者非常热情,科创板的关注度或在提升。随着科创板上市之后,投资者发现打新的收益会降低,甚至会出现亏本的情况,未来打新的热情肯定会逐渐降低,中签率随之上升。

科创板重点关注七大领域的科技创新企业

梳理科创板的推进时间轴,从提出设立科创板到今日首批25家公司上市,历时8个多月,创造了资本市场的奇迹。

2018年11月5日,主席在首届中国国际进口博览会开幕式上宣布设立“科创板”,其宗旨是服务于符合国家战略、拥有自身关键核心技术、市场充分认可的科技创新企业。

2019年1月23日,中央全面深化改革委员会第六次会议审议通过了《在上海证券交易所设立科创板并试点注册制总体实施方案》、《关于在上海证券交易所设立科创板并试点注册制的实施意见》。同月30日,中国证监会就《科创板上市公司持续监管办法(试行)》和《科创板首次公开发行股票注册管理办法(试行)》公开征求意见,科创板相关政策法律法规陆续出台。

2019年6月13日,在第十一届陆家嘴论坛开幕式上,中国证监会和上海市人民政府联合举办了上海证券交易所科创板开板仪式,中国资本市场迈出新的第一步。

2019年7月5日,上海交易所宣布,经过8个多月高效有序的精心筹备,科创板首批公司上市的条件基本具备,时机已经成熟,于今日(2018年7月22日,周一)举行科创板首批公司上市仪式。

证监会《实施意见》强调,在上交所新设科创板,坚持面向世界科技前沿、面向经济主战场、面向国家重大需求,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。

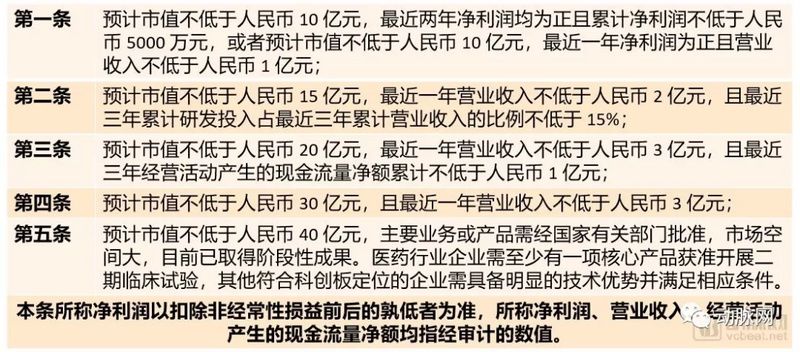

科创板需要重点支持新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技术产业和战略性新兴产业七大领域的科技创新企业,并设立了五大上市标准。

上市标准引入市值,市值越高对企业盈利能力要求越低

科创板的五条上市标准,是以公司市值为核心进行设立的,通过市值加营收、现金流、盈利、研发投入等企业财务指标进行组合,形成一套包容性的上市条件。发行人申请在科创板上市,市值及财务指标应当至少符合五项标准中的一项,招股说明书和保荐人的上市保荐书应当明确说明所选择的具体上市标准。

市值10亿~15亿的企业,重点关注利润能力(高于创业板/主板),市值15亿~20亿的企业,重点关注企业研发能力及投入;市值20亿~40亿企业关注市场规模,40亿以上则关注企业核心产品及市场潜力,不对盈利能力做出要求。同时,科创板也对红筹企业和同股不同权的企业拟定了参考的财务标准。

其中第五套标准是大家最关心的,盈利不再是阻碍企业上市的障碍。但对医药企业,增加了研发进展要求,需至少有一项核心产品获准开展二期临床试验。目前已有泽璟制药、百奥泰公司选择了第五套标准上市,他们都是医药制造业的公司。

整体来看,科创板对企业的要求采取:市值越大,盈利要求越低的准则。

在科创板的机制下,不论是二级市场还是一级市场,合理估值都是投资的核心。

动脉网主要关注医疗健康领域的科创板企业,所以在我们本篇文章中,更多的是解读这部分企业的上市情况。首批25家企业中,有心脉医疗和南微医学两家医疗企业。

心脉医疗(688016)

心脉医疗分拆自港股上市公司微创医疗,主要从事于动脉血管介入医疗器械的研发、生产和销售,品种类齐全具有良好市场竞争力,主要产品为主动脉覆膜支架系统;同时公司积极布局外周血管介入领域,深耕多年,目前拥有外周血管支架系统、球囊扩张导等产品;公司拥有国内唯一获批上市可在胸主动脉夹层外科手术中使用的支架系统。

心脉医疗的业绩保持快速增长,业务结构明确,利润率水平良好。2016年至2018 年,公司营业收入分别为12,532.67万元、16,513.48万元和23,112.75万元,年均复合增长率达到35.8%;实现净利润分别为4,114,11万元、6,338.62万元及9,064.79万元,年均复合增长率达到48.5%。

主动脉支架类产品销售在 80%左右,并逐年提升。近三年毛利率维持在70%以上,净利率在30%以上。心脉医疗按照第一套上市标准申请上市。

上交所在问询函中,重点询问了心脉医疗股权结构及董监高基本情况、核心技术、业务、公司治理与独立性、与间接控股股东间的关联采购、渠道重合以及研发独立性等问题。

有券商在心脉医疗发行价确定以前,按照心脉医疗以上的业绩推算,预计2019年归母净利润为1.1亿元左右。如果以业务模式类似的乐普医疗、大博医疗作为对比公司,按PE估值法,给予公司27-35倍估值,对应合理价格区间为43.88-56.88元。实际心脉医疗的首发价格为46.23元,价格在区间偏下方,PE为39.75倍,市值为33.28亿。

南微医学(688029)

南微医学主要从事微创医疗器械研发、制造和销售,包括内镜下微创诊疗器械、肿瘤消融设备两大主营产品系列,形成了内镜诊疗产品系列、肿瘤消融和OCT技术产品系列三大核心产品。公司在核心领域内镜诊疗类产品、肿瘤消融和EOCT类产品的质量和技术处于行业领先地位。

目前公司已经形成依托40项核心技术打造的6大类11个系列的30种产品,2016年至2018年核心技术产品创造收入3.28亿元、5.34 亿元和7.85亿元,依靠核心技术拉动公司发展的趋势明显。

2013年至2018 年,南微医学的销售收入和归母净利润分别从1.69亿元和2489万元上升到9.22亿元和1.93亿元,分别扩大了5.5 倍和7.7 倍,复合增长率分别达到了40.39%和50.58%。按照第一套标准申请上市。

之前有券商预计南微医学2019年的收入为12.12 亿元,归母净利润为2.84亿元。南微医学按照PE估值对应2019年业绩在30-40 倍之间,对应的市值为85.2亿元-113.6亿元之间。实际上市时,市场认可的PE为34.47倍,价格为52.45元,当前总市值为69.94亿。

心脉医疗和南微医学都是医疗器械类企业,所以他们在市场上都有可以对比的企业。和心脉医疗同为介入医疗器械的乐普医疗PE为30.54倍,而这两家科创板企业被市场认可的PE均在35-40倍之间,估值比较合理。

32家申请科创板上市医疗领域企业多维度数据梳理

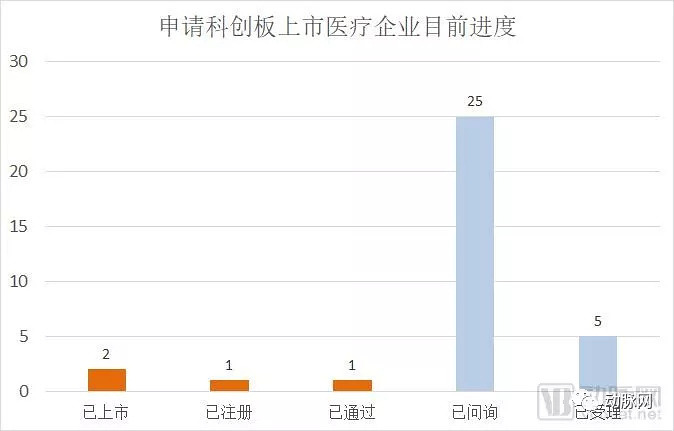

上市进程,已经有2家上市,1家注册,1家通过

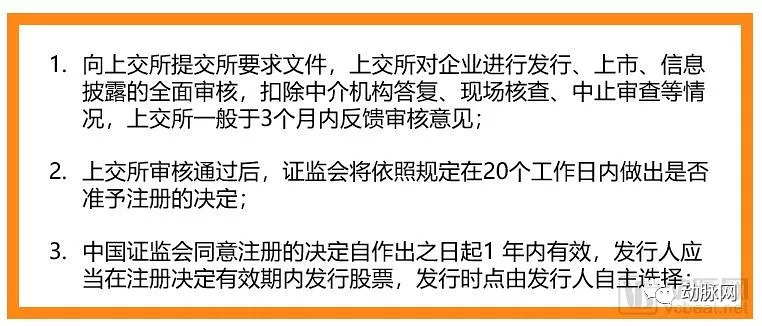

《关于在上海证券交易所设立科创板并试点注册制的实施意见》明确指出,科创板试点注册制,注册制审核下,企业从提交IPO申请到最后完成审核及注册,一般需要6到9个月的时间,其主要步骤为:

科创板的审核时限原则上为6个月,上交所审核时间不超过3个月,发行人及其保荐人、证券服务机构回复问询的时间总计不超过3个月。

32家企业中,除了今天南微医学和心脉医疗已经上市之外,大家备受关注的创新药企业代表微芯生物已经完成注册,另外昊海生物已经通过审核。

微芯生物主要从事小分子创新药物的研发,研发的国家1类原创新药西达本胺(商品名为爱谱沙,Epidaza)已经上市销售,用于治疗外周T细胞淋巴瘤,是全球首个亚型选择组蛋白去乙酰化酶(HDAC)抑制剂。

在6月11日,经历3轮刨根问底式问询后,微芯生物作为第一批通过的3家企业之一亮相。但是一个月的时间里,不少企业已经获取注册并确定上市时间,而市场关注度最高的微芯生物迟迟未能注册,谣言四起。7月17日,证监会终于发布官方消息,同意微芯生物首次公开发行股票注册。

昊海生物是一家应用生物医药材料技术和基因工程技术进行医疗器械和药品研发、生产和销售的创新企业。主要产品是人工晶体、润眼液、玻尿酸、重组人表皮生长因子等,应用于眼科、整形美容与创面护理、骨科、防粘连及止血四大板块。

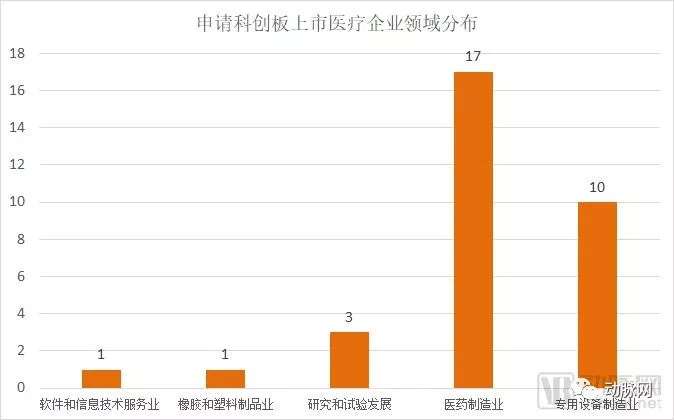

医药领域企业最多,医疗器械次之

32家医疗健康企业中,医药制造业企业数量最多,主要涉及化学创新药、生物创新药以及体外诊断领域。专用设备制造企业10家,主要涉及医疗器械和和高值耗材。研究和试验发展领域的企业有三家,软件和信息技术服务、橡胶和塑料制品业各一家。橡胶和塑料制品业的洁特生物,主要是为生物实验室提供一次性塑料耗材。

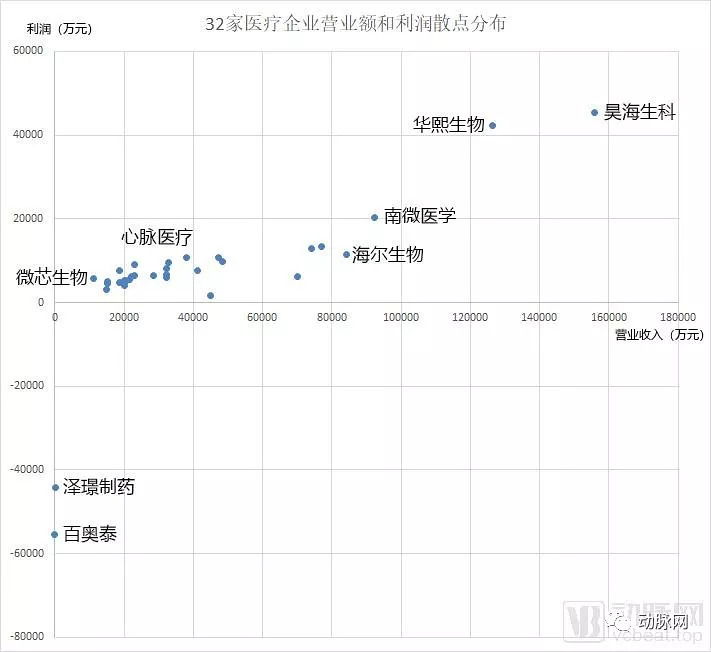

两家药企亏损,8家企业利润上亿

32家申请企业中,2018年营业收入最高的昊海生物和华熙生物都突破了10亿元人民币,净利润也在4亿元以上。两家企业有一个共同点,都是生产玻璃酸钠/透明质酸钠的企业,在眼科、骨科和美容产品领域有广泛应用。

净利润超过1亿的企业有8家,医药企业和器械企业各4家。

医药企业、体外诊断企业的毛利率相对较高,在80%以上。器械生产企业的毛利率偏低,在40%~50%之间。两家CRO企业中,美迪西和诺康达的毛利率有较大差别。美迪西为36.13%,和药明康德、泰格医药相比,毛利率偏低,不过差距不大,诺康达达到了71.89%。

医药企业虽然整体毛利率较高,但是研发投入也非常高。以微芯生物为例,2018年收入1.4769亿,但是研发投入占营业收入的55.85%。而泽璟制药和百奥泰的4、5亿亏损,也大部分投入到了研发上。部分创新药企的药品研发上市后,营业收入提高,研发投入占比会降低到10%以下。

两家亏损药企选择第五套标准上市

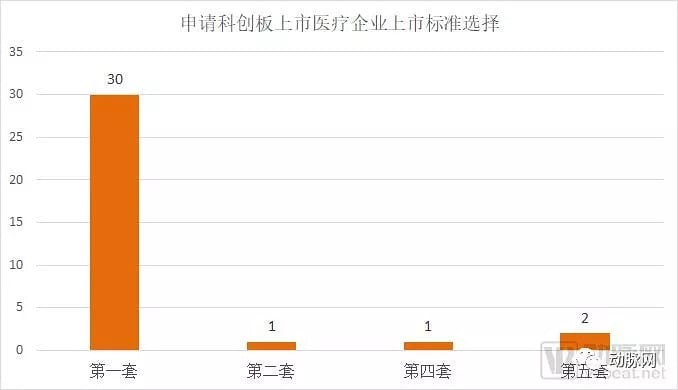

在上市标准方面,绝大多数企业选择了第一套上市标准,也就是“市值+盈利”。选择第二套和第四套标准的企业各有一家,选择第五套标准的企业有2家。

目前,创新药研发企业有非常大的资金需求,但是又不能短时间实现盈利,是典型的“具有显著前期投入大,后期潜力大”的创新细分领域。其他细分领域的研发时间、研发成本和创新药相比,还是没有这么突出,所以目前为止以第五套标准提出上市申请的两家企业都是医药企业,他们都还没有盈利甚至还没有营业收入。

另外一家选择第四套标准上市的是特宝生物,第四套标准是采用的“市值+收入”上市标准,要求预计市值不低于人民币 30 亿元,且最近一年营业收入不低于人民币 3 亿元。

特宝生物从事以基因工程技术为核心的生物医药研发及产业化,已经有四款产品上市,拥有一款国家1类新药聚乙二醇干扰素α-2b注射液(商品名称:“派格宾”),该药主要用于治疗慢性丙型肝炎和乙型肝炎。以及特尔立、特尔津、特尔康3个原国家2类新生物制品,均是辅助化疗的药物。

虽然特宝生物2016年-2018年分别取得2.80亿、3.23亿和4.48亿的营业收入,但是这三年的净利润分别只有2931万、516万和1600万。

查看特宝生物的财务报表,其销售费用居高不下,2018年销售费用高达2.66亿元。甚至在2017年,特宝生物出现了销售费用增长快于营业收入的情况,这也是特宝生物之前折戟创业板的一个重要因素。此番科创板降低了企业的盈利需求,特宝生物再次申请IPO。

另一方面,特宝生物作为一家创新药企,研发投入占营业收入的比例不到10%,是否能过会还需要等到证监会意见。7月17日晚间,证监会科创板信息公布进度曾出现过乌龙,当时的特宝生物和赛伦生物就被短时间内显示中止审核,随即恢复到已问询状态,不知道最终会是什么结果。

研发投入参差不齐

我们发现也有药企的研发投入低到不足营业额5%,比如吉贝尔,主要收入依靠促白药物利可君片。年报显示2016-2018年的研发费用分别为0.16亿元、0.17亿元、0.19亿元,占同期营业收入比分别为3.77%、3.79%、4.04%,远低于科创板企业的平均水平。

南新制药的研发投入也偏低,但形成了1个创新药上市,3个创新药、2个改良型新药在研的管线。不知道研发投入偏低的药企,最后的审核结果是否会得以通过。

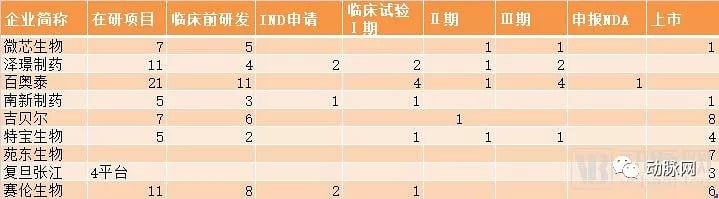

我们梳理了药企的研发情况,从目前的药物管线看,两家未盈利药企的在研药物数量较多。

百奥泰有21个在研项目,其中1个产品(阿达木单抗生物类似药BAT1406)已提交上市申请,并预计2019年底获批上市,4个产品(贝伐珠单抗生物类似药BAT1706、ADC药物BAT8001、BAT1806托珠单抗生物类似药、巴替非班BAT2094)处于III期临床研究阶段,1个产品处于II期临床研究阶段,4个产品处于I期临床研究阶段。

泽璟制药拥有11个创新药物的23项在研项目,其中甲苯磺酸多纳非尼片、外用重组人凝血酶及盐酸杰克替尼片的多种适应症已分别处于II/III 期临床试验阶段;奥卡替尼及注射用重组人促甲状腺激素处于 I 期临床试验阶段;

盐酸杰克替尼乳膏已经提交IND申请,盐酸杰克替尼片治疗自身免疫相关疾病和ZG5266处于IND申请的准备阶段;此外,小分子新药ZG0588及ZG170607、抗肿瘤双靶点抗体新药ZG005及ZG006处于临床前研发阶段,预计将于2020-2021年提交IND申请。

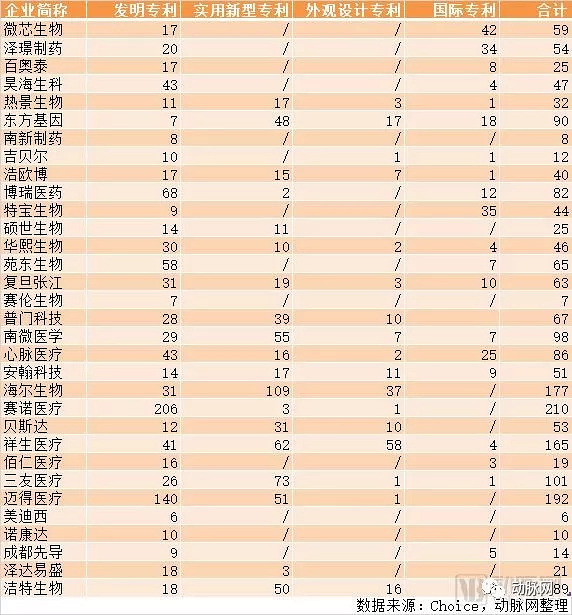

设立科创板的目的,是实施创新驱动发展战略。企业拥有自主知识产权核心技术,并持续为企业收入增长提供驱动力是入围科创板的基本条件。科创板企业的知识产权状况将直接关系企业发展效益,影响广大投资者利益。科创板企业具有高科技、高风险特点,也容易产生专利纠纷。核心专利缺失,也是不少IPO企业的硬伤。

我们统计了32家医疗企业的专利数量,赛诺医疗拥有最多的专利数量,达到210个,大部分为发明专利。而在国际专利方面,微芯生物拥有的专利数量最多,达到了42个。外观专利的意义不大,多为医疗器械企业为所生产仪器、设备所申请的。

未盈利医药企业如何估值

医疗器械、生物医药行业的细分领域众多,比如医疗器械可以分为高值耗材、低值耗材、医疗设备、体外诊断几个大类。低值耗材、医疗设备、生化诊断、免疫诊断、POCT等细分领域发展相对稳定,大多数企业都能盈利,可以考虑PE市盈率进行估值。而部分高值耗材因为研发投入较大,盈利困难,可以考虑采用PS市销率进行估值。

心脉医疗和南微医学虽然属于高值耗材领域,但是两家企业拥有核心技术,收入和利润有保证,均选择了第一套上市标准。他们的市值可以根据主板市场的对标企业的PE市盈率进行合理估计。

而估值的难点是在医药制造业中的药企,特别是选择了第五套标准上市的两家药企泽璟制药、百奥泰。泽璟制药2018年12月进行IPO前最后一次增资,当时增资后的估值约为47.56亿元。其估值主要参考目前的在研管线药物的进展、适应症的市场空间、产品竞争情况等多种因素。目前泽璟制药科创板受理状态显示为“已问询”,问询内容尚未回复。

医药创新公司的新时代”降临”

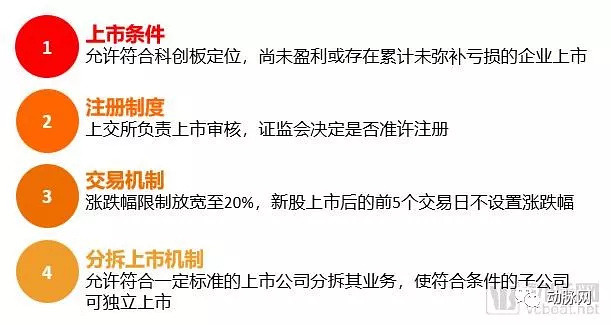

动脉网对所有的相关细则进行整理,我们列出科创板的四大特点:

医疗创新型科技公司在创业初期需要长期、大量的人才和资金投入,该类企业通常具有短时间无法盈利、融资困难、无(少)盈利产品,但其产品又具备爆发式的市场潜力的尴尬局面。第五套标准仅对医药企业的核心资质提出一定程度的要求,但是并未对盈利能力提出要求,这为此类优质的未盈利企业构建了新的上市融资渠道。

对药企而言,一种创新药从研发到临床再到面向患者市场,短则数年,长则耗时十数年。

科创板“重研发”的基本原则,能从资金层面支持具备市场潜力的企业,使其顺利渡过临床研发阶段,解决企业在发展初期的生存问题。

其中,创板细则第五套标准重点提及:医药行业企业需至少有一项核心产品获准开展二期临床试验,其他符合科创板定位的企业需具备明显的技术优势并满足相应条件。

除去创新药企外,如精准医疗、基因测序等多个细分领域均面临前期投入大产出低的生存问题。科创板的设立,将帮助该类企业获得发展的资金支持,心无旁骛的加大早期研发的投入,大幅度的增加了创新型优质医疗企业的生存能力。

整体来说,对于医疗行业而言,科创板的推出能够有效的对一批有技术、有能力的优质创新型医疗企业形成资本支持,利用资本手段的加速推进医疗行业发展。同时鼓励企业加大科技投入,推动企业转型升级,构建技术壁垒,强化市场竞争力。构建针对未盈利企业的估值体系,重构整个医疗行业企业格局。重点推动技术创新企业加速发展,如创新药、精准医疗、生物技术、创新器械等细分领域。