如果华为登陆科创板:市值将超六个茅台

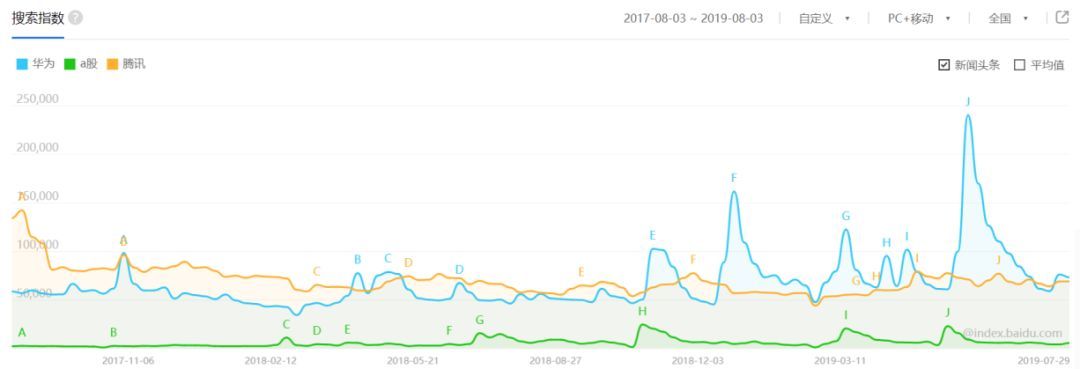

最近大半年来,华为几乎成为了全民话题,作为一家非上市公司,华为的吸睛程度甚至比整个A股上市公司还要高。

以2017年8月至2019年8月两年内的百度指数为例:在2018年11月份以前,华为基本上和深圳另外一家互联网巨头腾讯(HK:00700)的关注度不相上下;

资料来源:百度

对于华为,每个人说起来都很熟悉,但仔细一盘算,又感觉很陌生——“实体清单”、“鸿蒙”、“华为海思”、“mate系列”、“5G基站”……这些应接不暇的词汇,每个都对应着极大的信息量。

华为由于体量大、涉及业务广,同时由于是高科技企业,布局前沿领域,所以经常使人深入打量它时深感“丈二的和尚摸不着头脑”。

01.横向对比,厘清历史

横向看华为,将其作为一个单独个体,了解其成长的历史。

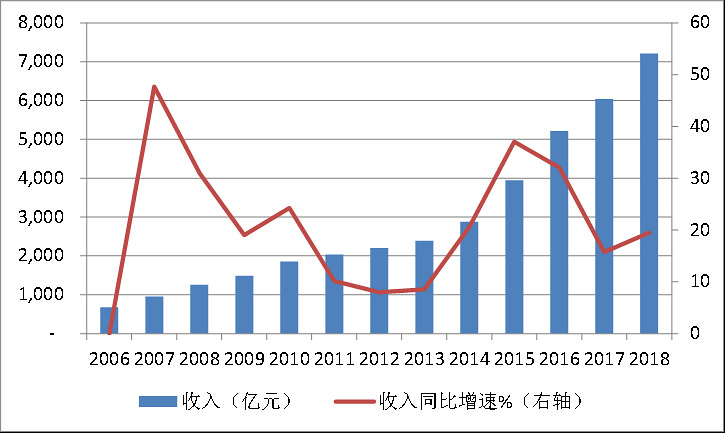

【1】收入增长:过去13年年复合增速为22%。

资料来源:华为年报

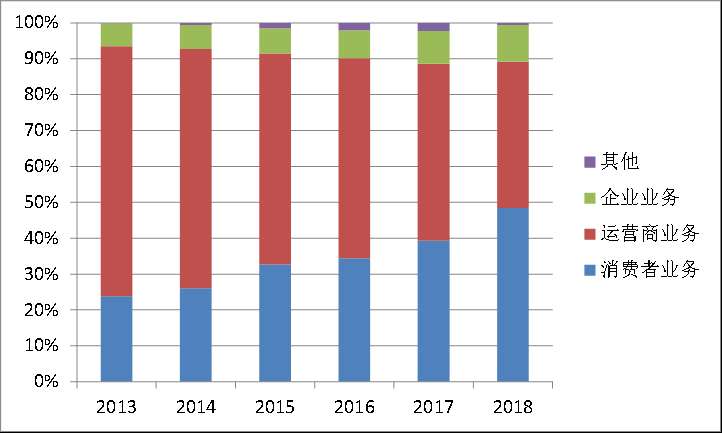

再来细拆一下收入结构:根据2018年财报,华为消费者业务占比48%(首次超过运营商业务成为公司最大的营收来源),此前最大的运营商业务占比下降为41%,这两大业务成为华为的支柱收入来源。

此外,华为近几年重点发展的企业业务,2018年收入占比也达到10%。

用一句话总结:华为从最初的通设备提供商业务逐步拓展企业级消费终端业务,实现了公司收入规模的高速成长。

资料来源:华为年报

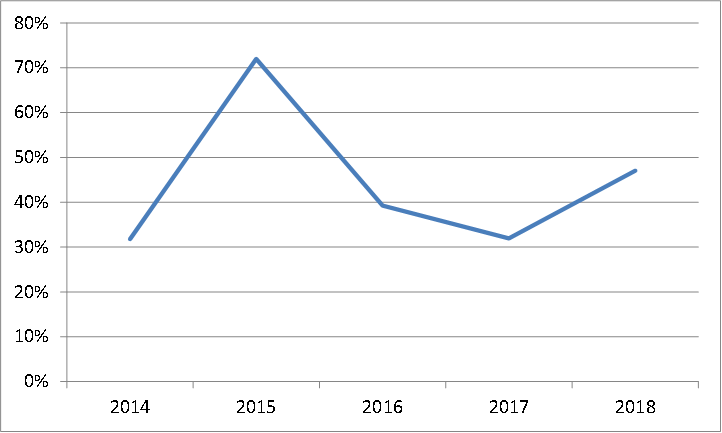

最值得一提是的华为的消费者业务。

实际上,华为手机终端公司早于2003年就成立了,为后来消费者业务事业群(BG)的前身,华为手机的发展故事也极具传奇色彩。

如果回头来看其成功的要素的话,主要在于华为坚持自主研发处理器芯片,通过十年完成了追赶上了代际差。华为手机的拍照效果全球领先,正是基于芯片和拍照功能。华为的P系列和Mate系列取得极大的成功,成为国产机中首个向中高端机型突破的手机厂。

根据华为最新的半年报,2019年上半年,消费者业务实现营业收入2208亿元,再次成功成为收入贡献最大的板块,并且占比首次突破55%。

图4:消费者业务收入持续高增长

资料来源:华为年报,点击可看大图。

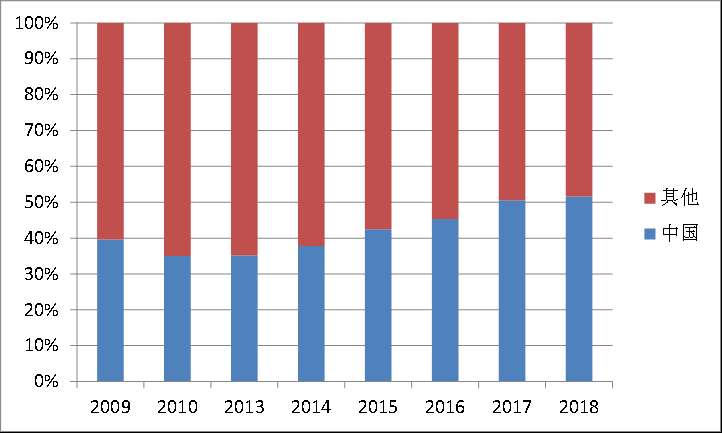

【2】全球化基因:海外收入占比始终较高。

不同于一般公司的发展路径,先做大本土、然后进行国际化拓展;华为出生起就带有全球化基因,其海外收入占比一直较高。

2009-2016年,公司海外收入均占比超过50%;只不过2017-2018年,由于华为手机在国内的畅销,导致近两年国内收入反而超过海外收入。

资料来源:华为年报

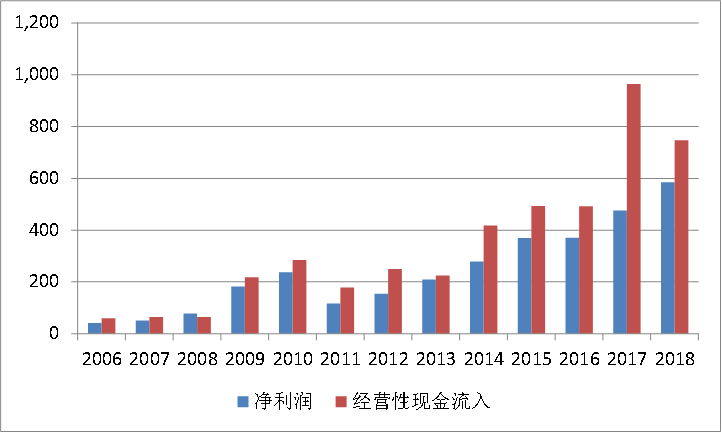

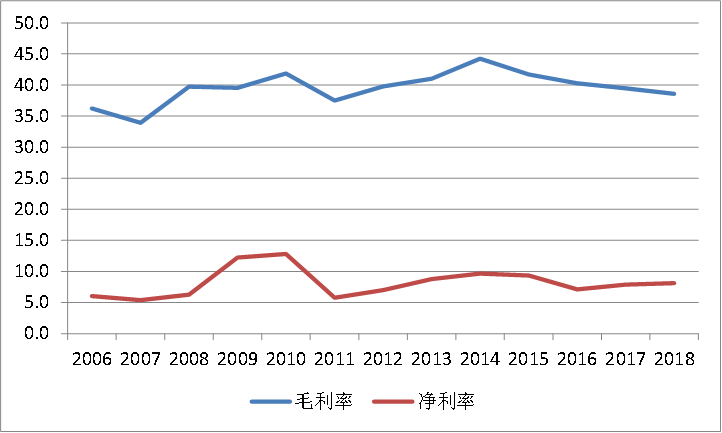

【3】盈利能力:过去13年累计净利润3149亿元。

2006年,公司净利润仅41亿元,到2018年,公司的净利润已经达到585亿元,且公司的经营性现金流可以和公司的利润匹配;2006年-2018年,华为累计赚取净利润3149亿元。

资料来源:华为年报

资料来源:华为年报

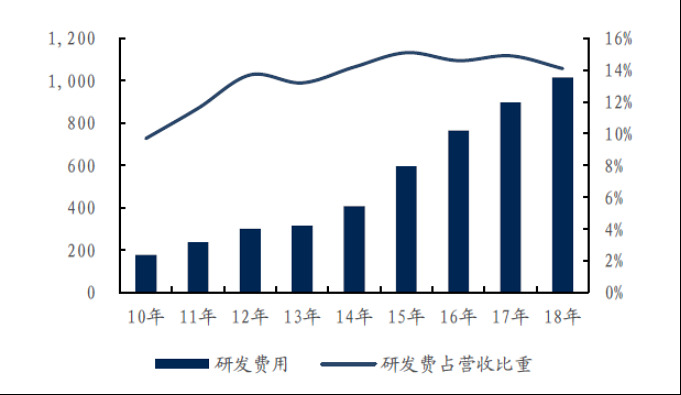

【3】高研发:全球排名第五。

华为对研发似乎有着偏执的追求,研发支出逐年上升,在公司收入快速增加的背景下,公司的研发占收入比重不降反升。2018年公司研发支出已经达到1015亿元,位居世界第五,超越了苹果,Intel等科技巨头。

截止2018年底,华为累计获得8.78万件专利,其中只有49%是在中国本土,这也再一次佐证了华为的全球化基因。

图8:华为研发投入高

资料来源:华为年报,国信证券

02.纵向对比,天花板还远

对此,笔者选取了三个角度:

(1)华为与A股整体通信和电子上市公司对比;

(2)华为与国内互联网巨头AT(阿里与腾讯)对比;

(3)与美国科技巨头苹果、亚马逊(NASDAQ:AMZN)对比。

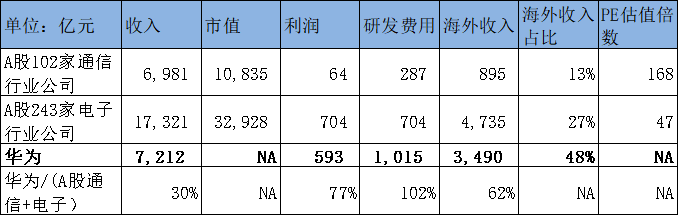

【1】与A股电子通信行业整体对比:华为一家利润等于A股电子通信行业的2/3。

华为的收入只占345家通信电子行业上市公司的30%,但利润占比却达到77%。尤为令人印象深刻的是,华为比这345家公司的研发投入的总和还要略高。

如此来看,当前A股通信行业160多倍的估值、电子47倍的估值显然被高估了。当然,由于有亏损企业的存在,显然会拉高PE(市盈率)。鉴于此,笔者将通信和电子行业的亏损企业去掉,得到2018年底的静态PE为通信行业36倍,电子行业31倍的估值。

资料来源:华为年报,Wind,点击可看大图。

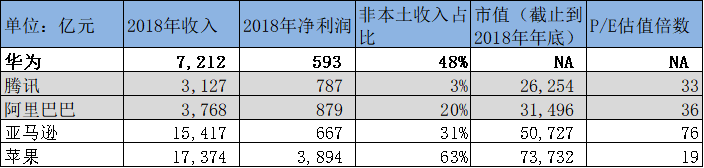

(1)与国内的腾讯及阿里巴巴(NYSE:BABA)对比。

国内舆论将“BAT”换成“HAT”的呼吁由来已久,笔者因此也选取了AT进行对比:

收入上,华为基本与AT的总和相同,但由于华为毕竟是制造业企业,盈利能力要差得远,同时接近14%的研发费用率也降低了净利润率,因此华为的净利润均低于AT。

另外一点值得关注的是,腾讯的海外收入占比只有3%,阿里巴巴略好,占比有20%。均远低于华为,也低于亚马逊及苹果。这也就是说,腾讯和阿里巴巴现阶段还是主要在赚国内的钱。

(2)与苹果及亚马逊对比。

如果与美国的科技巨头亚马逊与苹果对比,华为目前体量仍不算大。

苹果作为华为消费者业务最大的竞争对手之一,其收入为华为2.4倍,利润更是华为的6.6倍。如此大的差距也正好说明华为的天花板也还有一段距离。

资料来源:公司年报

03.如果上市,华为市值几何?

虽然任正非明确表示华为不缺钱,也没有上市的计划,而且华为独特的股权结构现在也无法上市。

首先估算一下华为2019年的盈利,简单假设华为2019年全年收入增长20%,净利润率保持2019年上半年的8.7%,则对应利润约为750亿元。

笔者认为苹果的估值,可以作为华为估值下限。之所以如此设定,是由于二者业务重叠度最高,且华为的成长性更好,而且非消费者业务可以给更高的估值。

一个时期以来,苹果的市盈率中位数基本都在15倍以上,这意味着, 华为的估值下限可以被设定为15倍。

资料来源:Wind

再看估值上限:如果参考A股整个电子、通信板块的估值中位数,理论上限可以给到35倍;如果参考当前科创板估值的中位数(截至2019年8月8日),理论上限可以给到100倍(见下图)。

资料来源:Chioce金融终端

也就是说,如果以美股、港股、A股主板为上市目的地,按照华为2019年净利润750亿元、PE倍数15-35倍,对应市值应在1.125万亿元-2.6万亿元区间,中枢市值在1.86万亿元左右。

倘若华为登陆科创板,以中国通号(SH:688009)当前28倍市盈率为下限,以全部27家公司估值中位数的100倍市盈率为上限,按照华为2019年净利润750亿元计,对应市值应在2.1万亿-7.5万亿之间,中枢市值为4.8万亿左右。

当然,必须指出的是,虽然因为科创板是A股市场当前“最靓的仔”,使人对华为登陆科创板充满遐想。但这个命题目前来看其实意义不大:

一则华为体量过于庞大,刚刚开门迎客的科创板资金水位有限,目前“小庙难容大佛”;

二则科创板开闸3周多来,始终处于炒作亢奋状态,截至最新一个交易日(8月8日),其中市盈率最低的中国通号(28倍),其港股(HK:03969)市盈率仅为13倍;而半导体产业链企业中微公司(SH:688012),市盈率则达到了458倍——可见其中的估值泡沫还是极为可观的。

三则因为众所周知的原因,华为未来一个时期内业务发展存在一定的不确定性。

但无论如何,以前述市值区间看——不管是1.125万亿元-2.6万亿元,还是2.1万亿-7.5万亿,都足以让华为成为中国市值最大的企业。因此,“HAT”可谓实至名归。