汽车消费因何下滑?

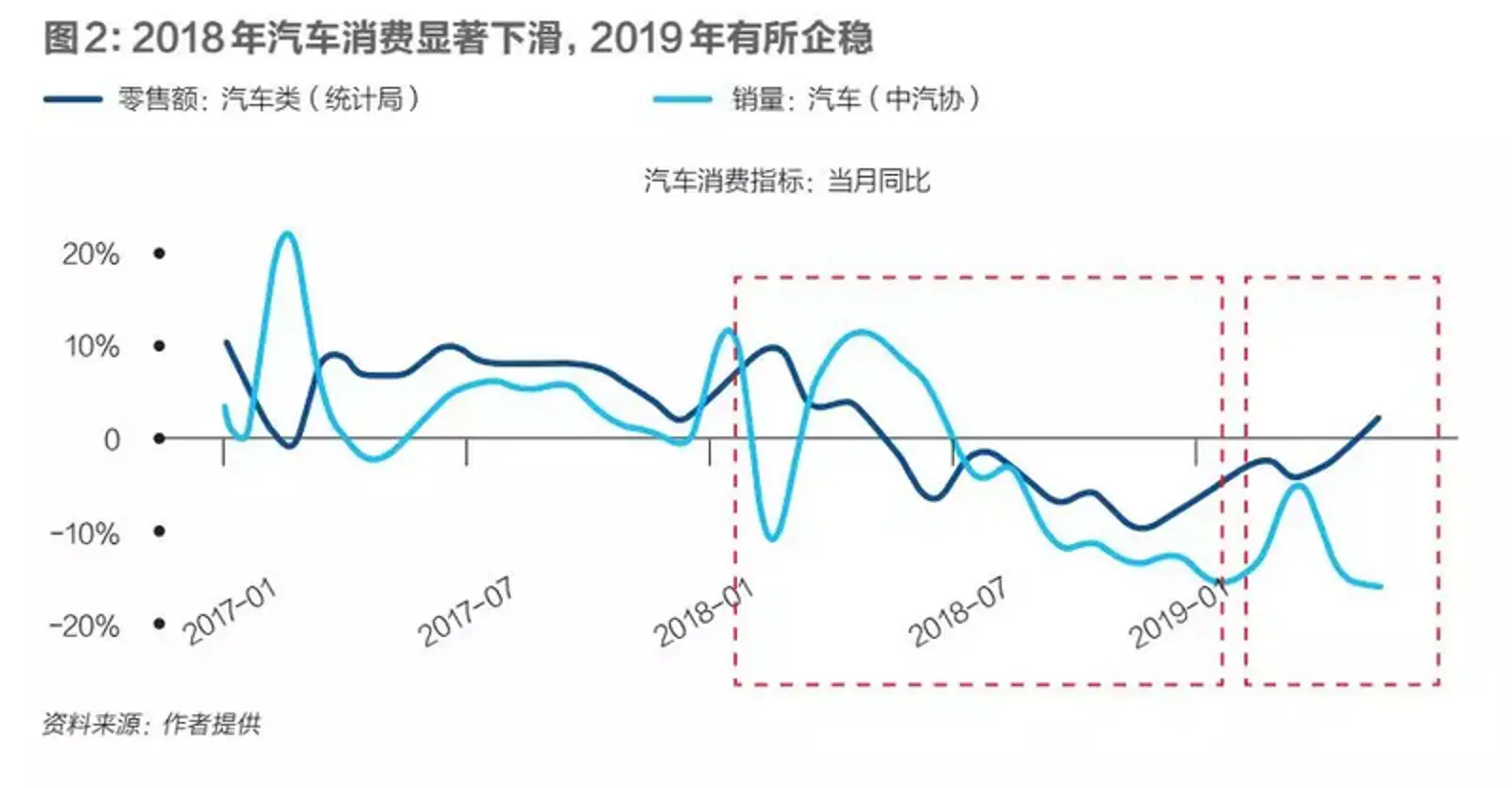

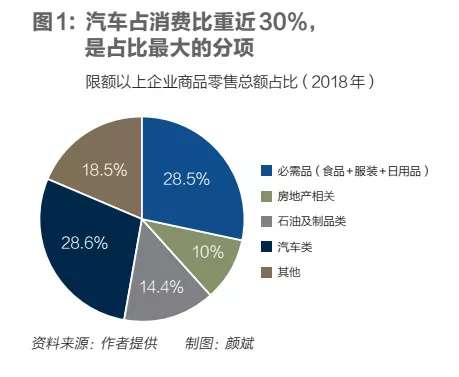

近年来,汽车作为占消费比重最大的分项,其产业链长、范围广,对拉动消费和经济增长起着极其重要的作用;但2018年以来中国汽车消费数据表现不佳,成为拖累当前消费的重要原因。

5月以来,中美 贸易摩擦再次升温,宏观经济不稳的诸多因素再次凸显,冲击之下出口大概率下滑,制造业投资也可能持续疲软。在此背景下,消费无疑将成为后续影响经济走势最重要的变量之一,其能否企稳回升相当关键。作为占消费比重最大的分项,提振汽车消费或将是刺激消费政策之中最重要的部分。是何原因导致本轮汽车消费的下滑?未来的前景又将如何?

国内汽车消费现状

2018年汽车消费增速显著下滑,2019年有所企稳。从数据来看,2018年统计局和中汽协的汽车消费指标同比增速均呈现快速下滑,全年更是历史首次出现负增长。

其中,统计局汽车类零售额同比增速下降2.4%,中汽协汽车销量同比下降2.8%。2018年限额以上企业商品零售总额同比上涨5.7%,根据估算,汽车分项的拖累近0.7个百分点,是所有分项中最大的。

2019年以来,汽车类零售额同比从去年底的-8.5%回升至2.1%,汽车销量虽然没有好转,但也没有明显恶化。2019年1月-5月商品零售总额累计同比上涨3.6%,汽车分项的拖累近0.6个百分点,依然是各分项中最大的。

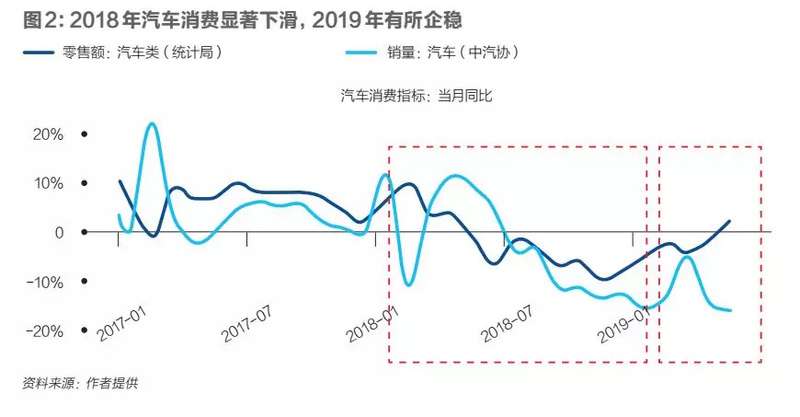

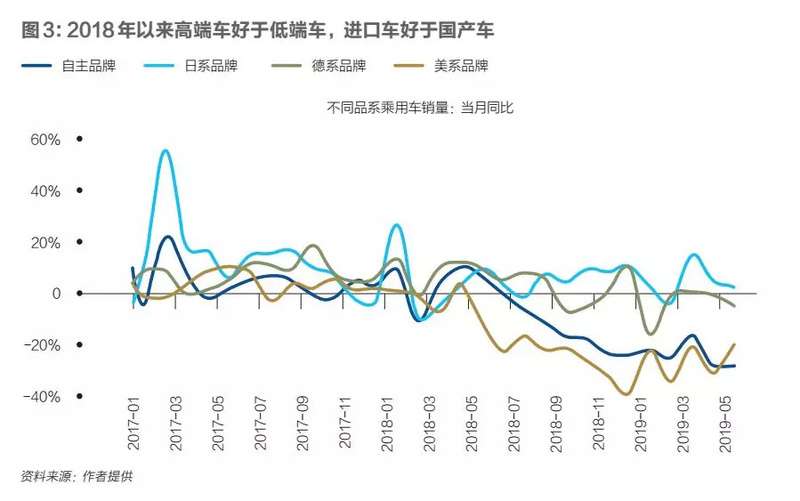

高端车好于低端车,进口车好于国产车。乘用车分品系来看,2018年以来相对价格偏高的日系、德系品牌的乘用车销量同比相对稳定;而价格偏低的自主品牌以及美系品牌明显下跌,2018年高点至今下跌20个-40个百分点。因此,在总体下滑的背景下,汽车销售呈现出高端车好于低端车,进口车好于国产车的特征。

汽车与必需品和地产相关零售的同比增速较为同步。究其原因,笔者猜测,汽车、必需品(食品饮料、服装、日用品)以及地产相关商品(家电、家具、建筑装潢)均受宏观经济的显著影响,比如信用周期、居民收入、财富效应等,因此呈现出比较同步的特征。而石油及制品受到原油价格波动的干扰,与其他商品的关系相对较弱。

汽车消费下滑的短期因素

汽车消费的短期影响因素是多方面的,包括刺激政策、消费信贷、居民收入等等。探究2018年以来汽车消费下滑的原因,有助于理解汽车消费波动的原动力,并判断其趋势。

购置税优惠政策透支需求

2015年9月30日,财政部、国家税务总局联合发布通知“自2015年10月1日起至2016年12月31日止,对购置1.6升及以下排量乘用车辆减按5%的税率征收车辆购置税”。2016年12月15日,两部门再次发布通知,“自2017年1月1日起至12月31日止,对购置1.6升及以下排量的乘用车减按7.5%的税率征收车辆购置税。自2018年1月1日起,恢复按10%的法定税率征收车辆购置税”。

购置税优惠政策极大刺激了2016年和2017年的汽车消费,但同时透支了2018年的购车需求,并造成高基数,是2018年汽车消费增速显著下滑的重要原因。2016年-2017年,汽车类零售额同比增速达5%-10%,2018年降至-2.4%,汽车销量表现同样如此。参考历史,在实施购置税优惠政策的2009年-2010年,汽车类零售额同比增速在30%以上,而2011年大幅降至15%以下。

*居民消费信贷收缩

汽车消费具有较强的金融属性,会非常依赖于融资行为,比如银行的消费贷、车企的汽车金融以及第三方平台的融资方案等。2018年,受实体经济去杠杆影响,社融存量增速从年初的12.7%不断降至年底的9.8%,信用周期出现回落。

同年互金整治办58号文发布,现金贷监管升级,导致大量现金贷、P2P平台跑路违约,消费金融也受到波及。数据显示,车易贷的P2P成交额从3月超过8000万元的高点降至四季度仅1000万元左右的水平。因此,信用周期回落叠加监管升级,导致居民消费信贷可得性大幅缩水,这也对汽车消费带来了巨大的冲击。

历史上,住户短期消费贷款与汽车零售额同比增速的相关性较好。2018年,住户短期消费贷款同比增速从40%左右的水平降至30%以下,汽车零售额也在同一时期持续走低。这也说明2018年汽车消费的走弱与居民消费信贷的下滑密不可分。

居民收入增速下滑

长期来看,名义GDP—居民收入—消费是分析消费的核心逻辑。名义经济增速的高企往往会带动居民可支配收入的增长,从而推动汽车等可选消费品的需求。

历史上看,除去受政策刺激影响较大的年份(2009年-2010年、2016年-2017年)外,汽车类销售额增速与居民可支配收入增速的趋势基本保持一致。伴随名义GDP增速的下滑,居民人均可支配收入增速从2017年底的8.3%降至2018年底的7.8%,从而抑制了汽车等可选消费。

财富效应缩水

2018年国内股市持续下跌、住宅价格同比增速回落导致居民财富缩水,对汽车等可选消费需求产生负面影响。2018年全年,上证指数下跌近25%,百城住宅价格指数同比也从7%降至5%。今年一季度股市的大幅反弹,也对应了汽车类零售额同比增速的回升。

不过,近期中美 贸易再起争端,股市受此影响大幅回调,已跌去年初以来涨幅的近一半,后期国内资本市场走势的不确定性增加。另外,中央政治局会议对于房地产调控的表态也没有放松,房价上涨所带来的财富效应或将继续减弱。

此外,前期受国六标准临近实施以及对刺激政策出台的预期,消费者观望情绪明显。汽车生产厂家也受此影响,调整车型,减少生产、批发环节活动,经销商库存压力仍然较高。

与此同时,国内汽车销售也受到中美 贸易摩擦的不利影响。中国在去年8月底上调自美国进口汽车关税税率,此举无疑会打击一部分消费者的信心。虽然去年底已对美国汽车及零部件暂停加征关税,但数据显示美系品牌汽车的销量下滑依然非常明显。

周期的底部?

除上述短期因素以外,历史上看,汽车行业是较为典型的周期性行业,其消费也呈现出较为典型的周期性特征。因而,将视角放长、观察中国汽车消费在周期中所处的位置,有助于判断汽车消费的中长期表现;此外,对比欧美发达国家的情况,对判断中国汽车消费的长期增长潜力,也有一定借鉴意义。

汽车消费周期的底部?

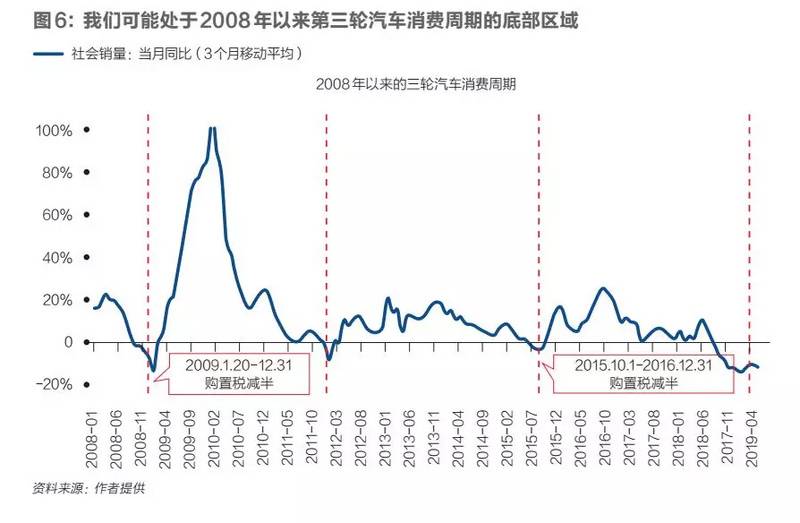

笔者用中汽协销量同比增速(三个月移动平均)来刻画2008年以来的汽车消费周期,以判断目前所处的周期位置。

数据显示,2009年1月至2012年1月(共36个月)是2008年以来的第一轮汽车消费周期,2012年1月至2015年8月(共43个月)是第二轮周期,2015年8月至2019年1月(共41个月)是第三轮周期,每轮周期的长度在40个月左右。目前我们可能正处于2008年以来第三轮汽车消费周期的底部区域。

笔者还发现,前三轮汽车消费周期的拐点中有两次(2009年1月和2015年8月)恰好对应购置税优惠政策的出台,这反映出购置税优惠政策对消费周期的切换有着重要影响。

2009年1月20日和2015年10月1日我国实施了1.6L及以下小排量乘用车的购置税减半政策,而这两个时点正好是一轮汽车周期的开端。

笔者认为,政策的出台时点和行业的景气拐点有内在的相关性,小排量乘用车价格相对较低,因而需求弹性相对更大,同时其销量占比较高,因此刺激政策的出台对汽车消费周期的转换起到非常重要的推动作用。而2019年以来,汽车消费相关的刺激政策力度较为有限,能否真正助推一轮周期的切换还需观察。

国内汽车消费仍有增长潜力

2018年我国汽车消费首次出现负增长,但汽车保有量仍在稳步提升。截至2018年底,我国汽车保有量为2.4亿辆,同比增长10.5%。而相比保有量,千人汽车保有量是衡量一国汽车消费水平的更优指标。

2018年,中国千人汽车保有量约为172辆,同比增长维持在10.1%。而2018年美国千人汽车保有量约为831辆,日本和德国千人汽车保有量也分别达到619辆和611辆,韩国约为440辆。我国千人汽车保有量较发达国家差距较大,居民对汽车的需求仍有比较大的提升空间。

国内汽车行业的起步时间较晚,汽车消费仍未广泛普及。在美国、日本、西欧等发达国家或地区,汽车几乎是每个家庭必备的交通工具,属于必选消费。而在中国,汽车还只是可选消费,其普及程度还远远落后于发达国家。

未来随着经济的进一步发展和国内汽车产业的逐渐成熟,人均保有量仍然有提升空间。但与此同时,各种各样的因素限制了国内汽车保有量的增长,比如汽车进口高关税导致价格偏高、道路交通基础设施不够完备、限购限牌政策等,这些因素与国家政策、发展水平紧密相关,很大程度上制约了人均汽车保有量与发达经济体看齐。

汽车消费前景展望

总体来看,本轮汽车消费下滑既有短期负面因素冲击,也有中长期周期条件的制约;尽管中长期潜力尚在,但短时间内迅速提升中国汽车保有量并不现实,当前提振汽车消费,政策上将更多考虑对冲短期负面因素。尤其在中美博弈升级、外部环境恶化的背景之下,当前如何提振内需、激发国内市场潜力,将成为能否应对“六稳”挑战的关键。

汽车相关的消费刺激政策已经在路上。

例如,年初发改委等十部委联合发布《进一步优化供给推动消费平稳增长促进形成强大国内市场的实施方案(2019年)》后,6月6日发改委等三部门印发《推动重点消费品更新升级畅通资源循环利用实施方案(2019-2020年)》,其中提出“坚决破除乘用车消费障碍,严禁各地出台新的汽车限购规定”,考虑到上轮“汽车下乡”带动的增量基本已经到达了6年-8年的更新换代周期,汽车消费的更新换代市场容量较大,政策刺激的效果可以期待。

5月24日财政部宣布2019年7月1日起“纳税人购买自用应税车辆实际支付给销售者的全部价款不包括增值税税款”,虽力度可能不及购置税减征,但仍将一定程度上降低购车成本。

最大的不确定性仍然来自居民总体消费意愿的下滑,尤其5月中美 贸易战火重燃以来,对于未来中国经济前景的担忧已然加剧,负面情绪若映射至经济行为,将一定程度上抵消刺激政策的效果。

考虑到这一点,预计未来将会有更多提振消费的具体措施出台,汽车方面例如再次减征汽车购置税、合理加大新能源补贴等均有可能,而今年减税降费的力度有可能进一步加大。

此外,国六标准实施在即、经销商促销出货将有助于消费者回归市场,而2018年下半年的基数显著低于以往将使2019年的汽车消费增长拥有更为有利的条件。

综合上述因素,近期汽车消费增速下滑已有明显放缓,若相关政策能够落实到位,则年内汽车消费有望企稳,或将对社零消费数据形成一定支撑。

(作者沈建光为京东数字科技首席经济学家、姜传钺为京东数字科技宏观研究员;编辑:王延春)

(本文首刊于2019年6月24日出版的《财经》杂志)