7月A股成IPO最大市场,科创板占全球募资总规模超六成

目录

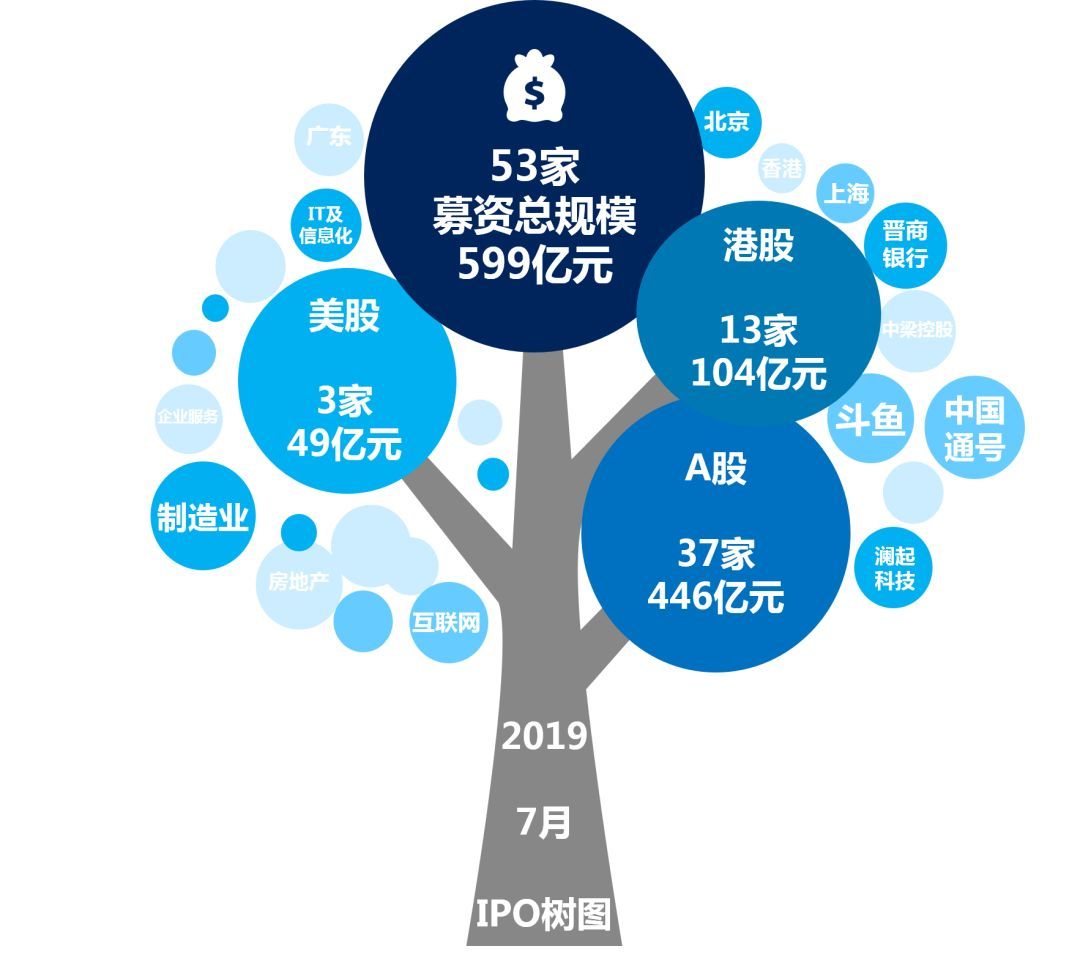

中国企业IPO分市场分析

2019年7月,共计有53家中国企业在A股、港股以及美股成功IPO,募资总额599亿元;本月IPO募资规模TOP5企业依次为中国通号、斗鱼、晋商银行、澜起科技、中梁控股;IPO集中行业为 制造业;IPO集中地域为 北京、上海、广东。(见图表1)

图表 12019年7月IPO树图

2019年7月,全球市场IPO募资规模略高同期,A股IPO大幅提升,港股IPO仍不够活跃,美股IPO波动显著。

(一):全球市场IPO募资规模略高同期

2019年7月,全球资本市场中企IPO表现尚佳。IPO数量环比增长近一倍,同期增长2.57%;IPO规模环比增长75.66%,同期增长2.57%。(见图表2)

1.A股市场

本月内地成为全球资本市场中IPO募资规模最大市场,而这主要得益于25家科创板上市企业高达370.18亿元的募资金额,接近本月全球IPO募资规模的66%。

2.港股市场

本月中国企业香港IPO数量环比减少23.53% ,募资规模环比减少52.15%,市场活跃度有所降低。

3.美股市场

本月共有3家中国企业在美国纳斯达克市场挂牌上市,分别是游戏直播巨头斗鱼 、全民体育赛事领域领导者万达体育以及集玩具和游戏原创设计于一体的蓝帽互动。

图表 22018年7月-2019年7月全球市场中企IPO规模及数量

(二)A股市场IPO大幅提升

2019年7月,共计37家中国企业在沪深两市IPO,环比增加2.7倍;募资金额共计446亿元,环比增加3.25倍。本月内地成为全球资本市场中IPO募资规模最大市场,接近本月全球IPO募资规模的 80% 。而这主要得益于本月25家科创板上市企业高达370.18亿元的募资金额。(见图表3)

自2019年以来,A股IPO市场整体表现较为平稳,本月科创板开市,大幅度提升了A股IPO市场的活跃度。除了已上市的首批25家科创板企业,本月中国证券监督管理委员会同意上海柏楚电子科技股份有限公司、晶晨半导体(上海)股份有限公司以及深圳微芯生物科技股份有限公司完成科创板IPO注册,并会陆续刊登招股文件。

图表 32018年7月-2019年7月A股市场中企IPO规模及数量

(三)港股市场IPO仍不够活跃

2019年7月,共13家中国企业在香港IPO,数量环比减少23.53%;募资金额共计104亿元,环比下降53.15%,同期下降74.26%。综合来看,香港市场自2018年Q4之后依然不够活跃。(见图表4)

本月18日,晋商银行 (02558.HK) 成功在港交所主板完成IPO,成为山西省首家上市银行,募资金额为28.92亿元,位居本月中企港股市场募资规模榜首 。

图表 42018年7月-2019年7月港股市场中企IPO规模及数量

(四)港股IPO项目绝大部分为内地企业

2019年7月,港股共计发生14起中企上市案例,只1起为转板案例,其他13起全部为IPO案例。按照IPO募资规模统计,本月内地中企IPO占主导地位,8家内地中企占港股市场全部IPO募资规模的90%。(见图表5、图表6)

图表 52019年7月港股IPO规模结构

图表 62019年7月港股中企结构

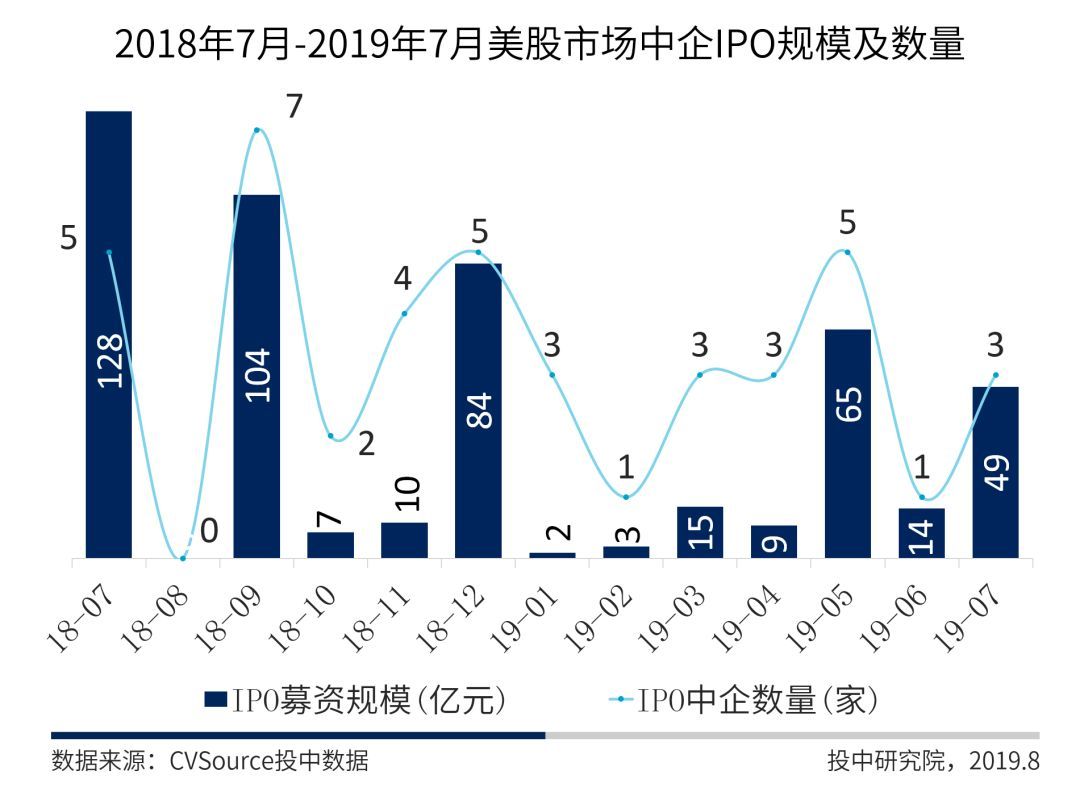

(五)美股市场IPO波动显著

2019年7月,共计3家中国企业在美国资本市场IPO,募资金额共计49亿元,环比增加2.5倍 ,同期减少61.72% 。自18年7月份以来,美股市场IPO数量和募资规模一直呈大幅波动的态势。(见图表7、表格1)

本月26日,互联网金融服务平台玖富集团正式向美国证券交易委员会递交了招股申请,代码为“JFG”。

图表 72018年7月-2019年7月美股市场中企IPO规模及数量

表格 12019年7月美国市场中企IPO名单

中国企业IPO行业、地域及交易板块分析

2019年7月,制造业股IPO拔得头筹,北京地区成为本月IPO最吸金地区,科创板IPO数量规模双领跑,且行业及地区分布较集中。

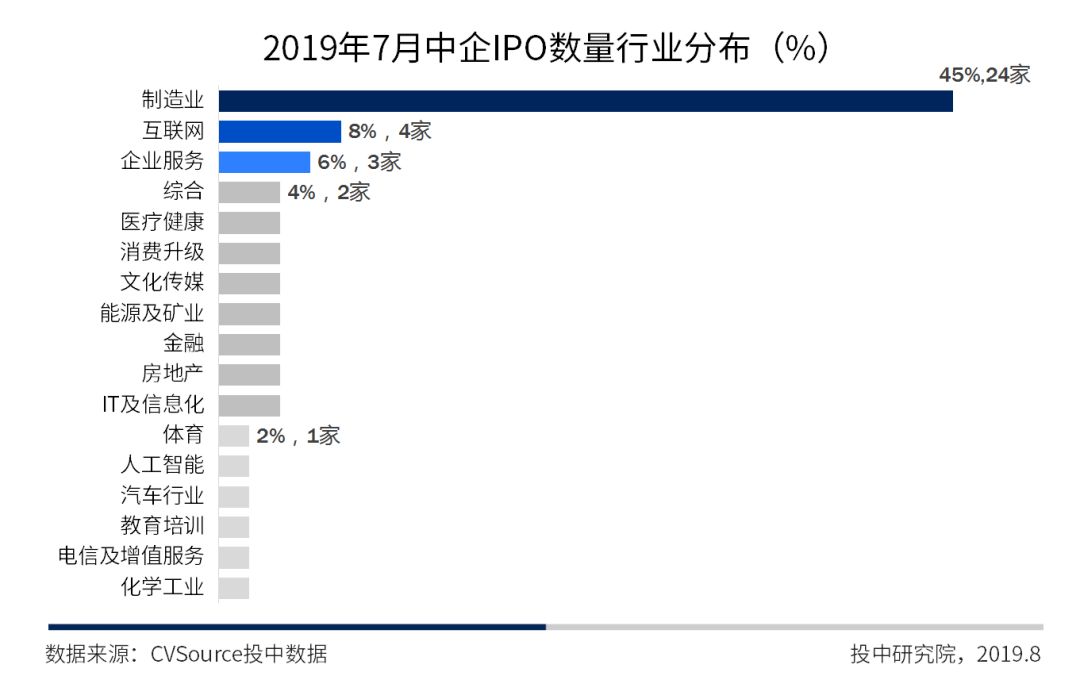

(一)制造业股IPO拔得头筹

2019年7月,制造类公司共有24家成功IPO,成为IPO数量最多行业。从募资规模来看,制造业类公司IPO募资金额高达 304.81亿元,占据各行业募资总额的51% ,值得注意的是,本月制造业募资规模 前16名均来自科创板上市公司。(见图表8、图表9)

图表 82019年7月中企IPO规模行业分布

图表 92019年7月中企IPO数量行业分布

(二)北京地区IPO最吸金

下图为2019年7月中企IPO数量及募资规模地区分布以及中国各地区企业详细的IPO数量及规模表。(见图表10、表格2)

图表 102019年7月中企IPO数量及募资规模地区分布

表格 22019年7月中企IPO数量及募资规模地区分布表

(三)科创板IPO数量规模双领跑

2019年7月,IPO企业主要集中于内地,有5家来自港澳地区,其余48家均来自内地。其中,上交所科创板上市25家,募资金额高达370.18亿元,接近本月全球IPO募资规模的66%,数量及规模双夺冠 ;本月13家中国企业全部在港交所主板上市,募资103.97亿元 ;上交所主板上市7家,募资金额达49.20亿元;深交所中小板上市仅1家,募资金额达6.19亿元;深交所创业板上市4家,募资金额20.34亿元;美国纳斯达克全球精选市场2家,募资金额48.66亿元;美国纳斯达克资本市场仅1家,募资金额0.55亿元。(见图表11)

图表 112019年7月中企IPO数量(左)及募资规模(右)交易板块分布

注:SSE指上交所主板;SZSE指深交所中小板;SSE STAR MKT指上交所科创板;ChiNext指深交所创业板;HKEx指港交所主板;NGSM指美国纳斯达克交易所全球精选市场;NCM指美国纳斯达克交易所资本市场。

(四)科创板IPO行业及地区分布较集中

2019年7月22日,首批25家企业集中在上交所科创板上市,有13家募资额均超过10亿元,中国通号募资额高达105.3亿元,成为本月科创板募资规模的巨无霸。25家首批科创板企业地区分布上主要集中于北京、上海、江苏 ;行业分布上主要集中于制造业。(见表格3)

表格 32019年7月科创板上市企业名单

中国企业IPO重点案例

2019年7月,前五大IPO项目的募资规模均在20亿元以上,占7月整体募资33%,且与其余IPO项目的平均融资额呈现两极分化的态势。本月新股聚焦企业为三只松鼠、斗鱼、中国通号、万达体育。

(一)中企IPO募资规模TOP5

下表为2019年7月中企IPO募资规模TOP5。

(二)新股聚焦

1.三只松鼠

(1)发行概况:

2019年7月12日,三只松鼠(300783.SZ)在深交所创业板上市,本次发行4,100万股,占发行后总股本的10%,发行价格为每股14.68元,发行后市盈率为22.99,本次发行募集资金总额60,188万元,募集资金净额54,476.24万元。

(2)公司概况:

三只松鼠股份有限公司总部位于安徽芜湖,是中国首家定位于纯互联网食品品牌的企业,也是当前中国销售规模最大的食品电商企业,是以坚果、干果、茶叶等森林食品的研发、分装及B2C品牌销售的现代化新型企业。

(3)历史融资

三只松鼠曾获IDG资本、今日资本、峰瑞资本等机构的多轮投资。

(4)机构IPO账面退出

三只松鼠本次IPO,IDG资本退出前股权价值为146177.568万元,今日资本退出前股权价值为98,508.672万元,峰瑞资本退出前股权价值为28,326.528万元。

(5)评价

三只松鼠本次上市联结了公司与资本市场的纽带,进一步提高了其品牌知名度,同时市场对三只松鼠的产品质量及生产销售环节等都会提出更高的要求,从而推动三只松鼠向高质量发展。

2.斗鱼

(1)发行概况

2019年7月17日,斗鱼(DOYU.NASDAQ)在纳斯达克全球精选市场上市,本次发行6,738.7110万份ADS(等价于673.8711万股A类普通股),其中含4,492.4730万份ADS新股和2,246.2380万份ADS股东待售股份,发行价为每股115美元,募集资金总额51,663.4395万美元,募集资金净额50,957.3829万美元。

(2)公司概况

武汉斗鱼网络科技有限公司总部位于湖北武汉,旗下的斗鱼直播是一家游戏直播平台和弹幕式直播分享网站,前身为生放送直播。目前以游戏直播为主,涵盖了体育、综艺、娱乐等多种直播内容。

(3)历史融资

斗鱼曾获腾讯、红杉资本中国、招银国际、南山资本等机构投资。

(4)机构基金IPO账面退出

斗鱼本次IPO,腾讯退出前股权价值为138,783.196万美元;红杉资本中国退出前股权价值为33,819.108万美元。

(5)评价

斗鱼通过本次上市提升了其在国内外市场的品牌知名度,更加有利于与国际知名游戏平台的合作,从而吸引更多优质投资方,换取更多的投资资金、流量及客户。

3.中国通号

(1)发行概况

2019年7月22日,中国通号(688009.SH)在上交所科创板上市,本次发行180,000万股,发行价格为每股5.85元,发行后市盈率为18.8,本次发行募集资金总额1,053,000万元,募集资金净额1,035,434.24万元。

(2)公司概况

中国铁路通信信号股份有限公司总部位于北京,是国务院国有资产监督管理委员会直接监管的大型中央企业,是以轨道交通控制技术为特色的高科技产业集团,全球最大的轨道交通控制系统提供商。

(3)历史融资

中国通号曾获诚通控股、中国国新、中金佳成等机构投资,2015年8月中国通号在港交所主板挂牌上市,募资110.25亿港元,是当年港股第四大IPO。

(4)机构基金IPO账面退出

中国通号本次IPO,诚通控股退出前股权价值为37,151.712万元,中国国新退出前股权价值为37,151.712万元,中金佳成退出前股权价值为15,250.95万元。

(5)评价

中国通号通过本次上市成为登陆科创板的首家大型央企和A+H股的科创板上市公司,突出的综合科技创新实力成就了中国通号的市场竞争优势,本次上市进一步提升了公司在全球市场的影响力。

4.万达体育

(1)发行概况

2019年7月26日,万达体育(WSG.NASDAQ)在美国纳斯达克全球精选市场上市,本次发行2,380万份ADS(等价于3,570万股A类普通股),占发行后总股本的17.41%,发行价为每股5.33美元,募集资金总额19,040万美元,募集资金净额18,145.856万美元。

(2)公司概况

万达体育有限公司是一家体育综合服务提供商。主要业务为体育赛事举办、运动员经纪、赛事营销、赛事转播等服务。同时也运营着冰雪、足球、铁人三项等二十多项体育运动,并为用户提供冰雪、足球等运动的赛事转播、营销等服务。

(3)历史融资

万达体育曾获万达集团、IDG资本等机构投资。

(4)机构基金IPO账面退出

万达体育本次IPO,万达集团退出前股权价值为78,333.7878万美元,IDG资本退出前股权价值为4,935.70952万美元。

(5)评价

万达体育本次上市是一种创新的商业模式,通过将体育和资本市场结合到一起,可以带动体育赛事的迅速落地,让体育产业链发挥更大的协同效应。

政策热点回顾

7月5日,上海证券交易所对外宣布,科创板开市时间为7月22日。

7月22日,科创板首批公司上市仪式在上海证券交易所举行,我国资本市场开启了划时代的新篇章。

7月23日,中国证券监督管理委员会官网上公布了《[2019年更新]股份有限公司境外公开募集股份及上市(包括增发)审核关注要点》,由于H股IPO及增发应取得中国证券监督管理委员会批准,证监会批准时将会重点关注申报企业是否符合其公布的审核关注要点中所列的各项事项,并要求发行人中国律师就该等审核关注要点出具专项法律意见。因此,对拟H股IPO或增发的中国企业而言,本次《新版审核关注要点》的颁布将尤其重要。

7月30日,中国共产党中央政治局召开会议指出,科创板要坚守定位,落实好以信息披露为核心的注册制,提高上市公司质量。与此前的会议相比,本次关于科创板的表述新增了坚守定位、提高上市公司质量的表述。

7月30日,上海市人民政府网站显示,近期市政府制定下发《关于促进上海创业投资持续健康高质量发展的若干意见》,意见提出,加强创业投资与科创板等市场板块的联动,建立联通科技创新项目、各类基金,以及科创板等市场板块的纽带。

7月31日,深圳证券交易所正式发布公告称,已在中小企业板启用“003000-004999”证券代码区间,相关单位已做好有关准备工作。同日,中国广核电力股份有限公司公布了首次公开发行股票(A股)招股意向书,意向书披露其股票代码为003816。