高善文:股市已充分吸收中美贸易战影响,经济增速下降源于消费减速

5月16日,高善文在2019年安信证券中期策略会上表示,股票市场已经充分吸收了中美贸易战的影响,未来的波动很大程度上跟中美贸易战关系不大了。

从去年4月至今,中美贸易战谈判三个阶段,中概股指数、港股指数每个阶段都出现了明显的折价,与拟合指数的走势出现很大的裂口,但这一裂口在逐步收敛,股票市场给予损失的估值倍数也在缩小,证明市场已经逐渐吸收影响并做好了准备。

全球经济还没有吸收贸易战的影响,全球会不会因此被拖入新一轮的经济衰退值得考虑。我国的经济增速下降主要源于消费减速,但不是来自投资活动的减速,消费的减速可能与去杠杆有关。

“中美贸易战已被吸收并表现在定价上”

高善文认为,股票市场已经大部分吸收了贸易战的影响,接下来市场的波动可能主要来自贸易战以外的原因。

回顾去年4月,当时市场认为中美双方很快会达成协议,6月后表现出一些激烈对抗,资本市场出现大的调整,中美贸易战是主要原因,再接下来谈判的起伏反复,对资本市场的影响已经很小了。

如何评估贸易战对市场的影响有多大?高善文选取了两个重点考虑的市场指数,包括中概股指数和港股指数,考虑到这两个机构投资者为主的市场做出的决策似乎更理性,与拟合走势进行比对。

数据显示,中概股指数的真实值和拟合值,表现很大程度跟其他指数接近,贸易战爆发以后即4月15号后,中概股走得略弱一些,6月中美互加关税之后,中概股本应波动向上变成掉头向下,并且下行幅度很大。

港股指数,与中概股的投资者未必重叠,但表现类似,与拟合指数的走势也出现很大裂口,出现很大折价,至少反映了投资者认为贸易战对上市公司盈利会产生打击。

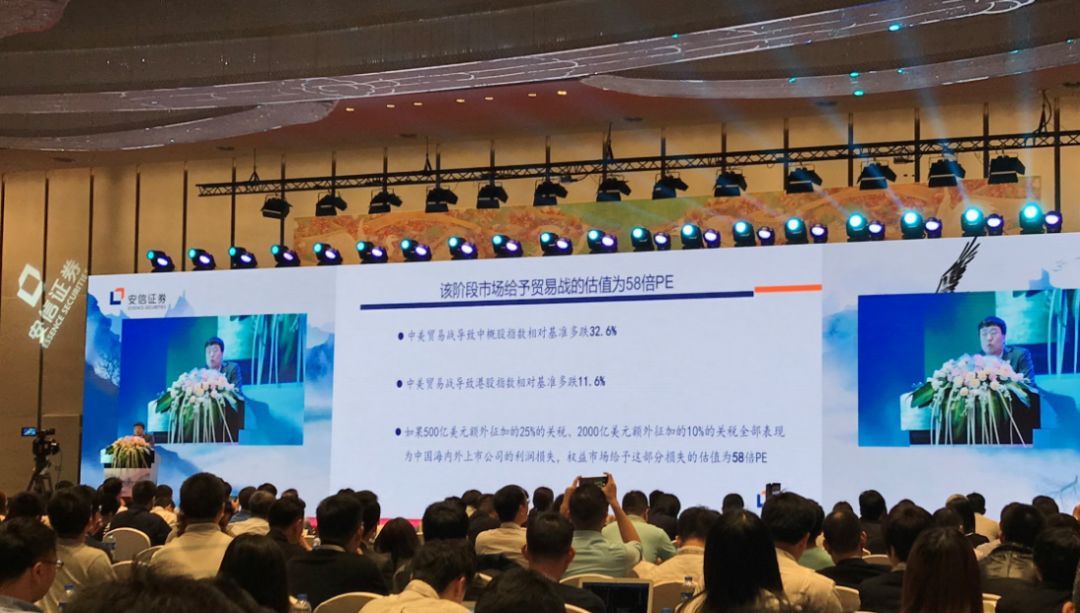

中概股相对基准下跌32.6%,港股指数多跌了11.6%。极限情况下,如果500亿美元征收25%关税,2000亿美元额外征收10%全部为中国海内外上市公司的利润损失,假设这样的话,权益市场给予损失的估值为58倍PE。

假设市场认为贸易战关税一年之后就会取消,那么将未来一年的损失折现为现金流,理论上估值损失应该小于1倍。假如市场估计贸易战持续十年,损失应该低于10倍,但最后市场的估值表现损失近60倍,证明市场认为中美贸易战是长期影响并且还会继续恶化。

而在今年5月1号之前,市场普遍认为双方签订和解协议是大概率事件,中概股指数和H股的估值水平都开始修复。该阶段市场给予贸易战的估值为41倍PE,中概股指数多跌了21.9%,港股指数多跌了8.3%。

美国把所有筹码都推出之后,该阶段股票市场给贸易战的估值为12倍PE,中概股相对基准多跌了26.4%,港股指数多跌了10.2%。

但总体上,市场反应估值定价已经从近60倍、41倍变成了12倍,证明市场已经逐渐做好了准备,可以考虑其他基本面的变化。

高善文表示,中美贸易战已经人尽皆知,完全吸收并表现在市场定价上了,可见中美达成协议并不是万事大吉,中美贸易战决裂也不是世界末日。

全球经济减速两大原因

全球经济去年中明显减速,高善文认为全球经济还没有吸收贸易战的影响,未来会不会因此被拖入新一轮的经济衰退值得考虑。

2016年全球工业增长开始复苏,去年年中开始出现明显减速,现在跌回2016年初的水平,中国的情况和全球类似。从领先指标看,目前全球经济还没有掉头向上的迹象。

这轮减速的特点是,减速主要发生在制造业和贸易领域,服务业还是在景气较高的水平。服务业PMI 高善文表示,全球经济减速原因主要是两个: 一是中美贸易战。中国是全球第一大制造国,深入参与全球供应链,提高关税全球各国都会承担后果。虽然贸易战对资本市场影响已经充分表现出来,但是对实体经济的影响还没有体现。 二是中国经历了去杠杆。过去半年,中国贸易盈余在扩大,进口下降比出口更快,中国内需减速很明显,和中国去杠杆关系比较大。 其中一个现象是,中国汽车消费明显放缓,影响了德国汽车的订单。这轮中国需求减速在历史上是非常特殊,大部分时候内需减速主要来自于投资活动减速,但去年以来中国投资活动总体比较稳定,减速主要来自于消费下降。数据证明是可支配收入和社会消费品零售同比对比,相对收入增长,居民消费异常弱。市场认为中国消费出现降级,例如拼多多的兴起。 为什么消费活动会减速?最流行的解释是房地产,这个想法是很朴素的,房子那么贵,一家人6个钱包才凑齐买一套房子,从而导致消费紧张,年轻家庭变成隐形穷人。城市中存在着一片衣着光鲜、谈吐得体的年轻人,但实际上现金流非常紧张。 高善文表示,这个解释的问题在于,房子涨了之后想买房的人必须节衣缩食,而已经持有房子的人资产和财富都增长了,而这群人比例很高,按理应该更刺激消费才对。 从社会消费品零售和商品房销售同比来看,人口流入在不同城市是不平衡的,人口流入的城市房价就容易上涨。因此转而计算同比变量,即2016年、2017年累计社会消费品零售和商品房销售的同比变化,两年的变化值就可以剔除人口流入的差异,从而推翻了房地产是消费减速的原因。 高善文认为,居民消费减速是金融政策调整,主要是去杠杆的副作用,买房子是相对次要的因素。 一般来说,居民每收入100块钱会把33块钱剩下不消费,然后将22块钱存入银行。观察住户部门的实物交易中储蓄/可支配收入可见,2016年、2017年、2018年居民在银行的存款规模相对历史水平有很大程度的下沉,储蓄资金异常少,2018年居民户存在银行的钱(包括理财在内)首次小于从银行拿走的钱(贷款)。 这可能存在两种情况:一种是居民把钱拿去买房子,存的钱就少了;一种是银行不收这些钱。 具体而言,储蓄可以视为货币供应,但货币供应的变化是下降的。如果钱拿去买房应该是货币需求在下降,但这阶段利率水平是明显上升的,只剩下银行货币供应的下降,但同期央行的货币政策并没有明显收紧,最重要的原因就是资管新规的去杆杆,使得银行负债方被迫缩减理财市场的供应,带来了利率水平的上升。 过去两年,消费的异常减速是经济活动的减速,并不是来自于结构性的老龄化和房地产有关系,而是与去杠杆金融政策的副作用。伴随着中美贸易战,对政策的调整更为重要和急迫,希望货币供应回升到更适当、甚至略宽松的水平。随着经济政策的调整更缓和更稳健,这有助于全球经济活动的稳定,有助于消化中美贸易战的影响。 未来最值得关注的事情是什么?就是能否抓入中美贸易战这一契机,找到很多问题的根源,解决我们过去以及当前面临的困境。 原文标题:《高善文:股市已充分吸收中美贸易战影响,经济增速下降源于消费减速》消费减速原因不是房地产