新药新疗法系列 ①

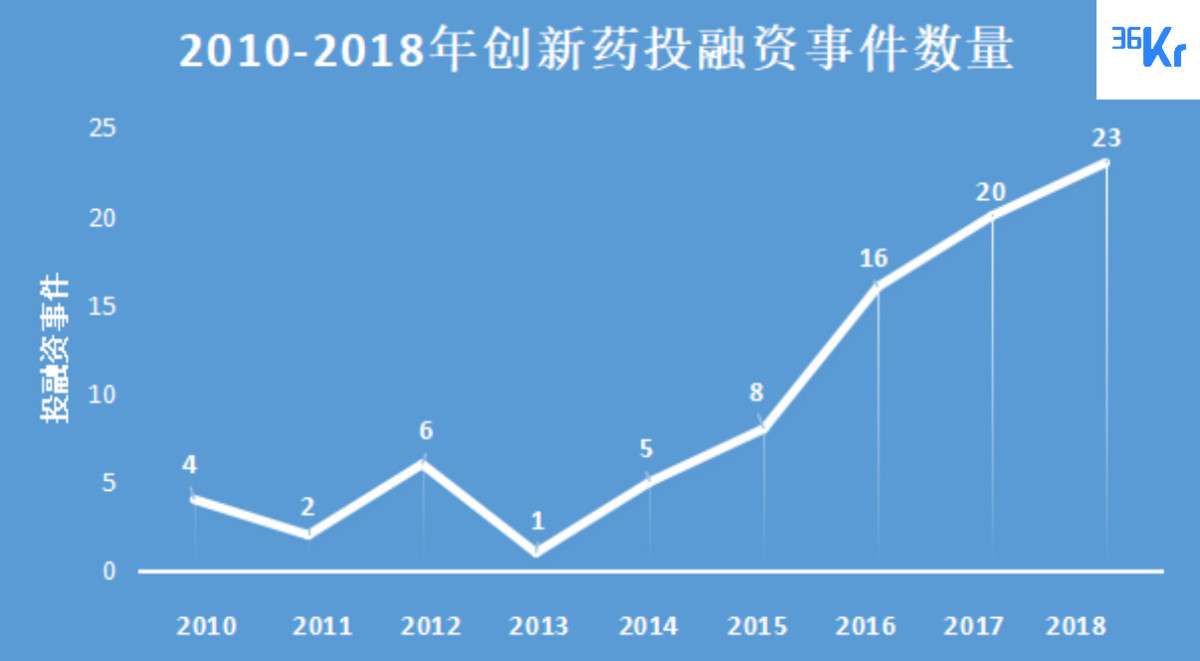

2018年,医药赛道出现了很多大事件——诺贝尔生理学或医学奖花落免疫疗法;国内自主研发的PD-1产品上市,君实生物、信达生物成了领跑者;创新药的投资事件数达到历史最高共有23笔;鼓励技术创新的科创板正向我们走来……毋庸置疑的是,科研界、业界和资本市场都对新药新疗法的未来十分看好。

那么,新药新疗法的未来究竟是什么样?会有哪样的新技术“Created in China”,又会有哪样的新技术,治愈困扰人类多年的病痛,拓展人类寿命的上限?想做生命科学进步的记录者,让一部分人先看到未来。

接下来,会针对这个赛道做系列专题报道,挖掘赛道上的优质项目。同时,我们也发出一份邀请函,希望赛道上的初创公司与我们联系,会对优质项目做出报道,让更多的投资人、创业者看到。

寻求报道,请点击链接https://www.36kr.com/seekReport;或投递BP至[email protected]。

2018年,新药新疗法行业经历了什么?2019年,这个赛道的机会在哪里?

在文章的开头,我们先开门见山地分享一下新药新疗法的行业趋势,这也是接下来会着重报道的方向。

1. 就免疫诊断而言,化学发光技术正在逐渐替代酶联免疫,成为行业技术前进的大方向。这个市场仍然被海外巨头垄断,未来会重点关注前沿的化学发光技术公司,看看高端免疫诊断市场能否出现进口替代。

3. 基因测序行业的上游掌握着话语权,中下游普遍缺乏成本掌控力。因此,赛道中的玩家关键要做好对于上游的布局。

4. POCT行业还有很大空间,但由于技术门槛相对低,玩家们同质化竞争激烈,国内市场国产替代率较高。

5. 至于AI+医药研发项目,认为判断项目质量的方法,是关注数据库的质量和准确率,同时看是否有大药企为技术“买单”。看好小切口的公司,玩家应当深耕医药研发流程里的一个小环节。

6. CRO同质化竞争激烈,行业集中度低,金字塔尖的优质企业盈利高。认为,目前CRO的行业渗透率较低,未来CRO赛道具备向好趋势,CRO企业的渗透率将逐渐提升至发达国家水平(超过30%)。

7. 对于创新型制药企业来说,未来5-10年Me-too/Me-better应该是主旋律。

8. 肿瘤免疫治疗的格局是,CAR-T业务处于风口,癌症疫苗是新风向,PD-1的行业焦点不能只放在研发上,还应放在市场策略上。

在分享2019年的行业趋势之后,我们把目光放到赛道中的玩家们身上,从头梳理整个业态。

新药新疗法的产业链上下游多有关联,互相影响。一个清晰的划分方法,是把诊断和治疗划分开来。

至于治疗这个分支,主要关注的是药物和疗法。药物的环节很长,包括了研发、生产、商业化等等,目前市场上主流的机会在三大块: 与新药相似的,新型疗法也在近年来涌现出诸多技术突破,很受资本市场重视。我们将新型疗法分为三类:肿瘤免疫治疗、基因编辑治疗、微生物疗法。 首先分享一下看项目的投资思路: 免疫诊断应用免疫学来诊断疾病,具体的方法是通过抗原抗体特异性结合来实现检测。它的应用场景通常在医院、体检中心,常用于肝炎检测、性病检测、肿瘤检测、孕检。 免疫诊断有一个技术更新的过程,最早出现的是放射免疫,后期出现了酶联免疫和化学发光免疫。后两项技术如今演变为市场的主流技术,尤其是酶联免疫ELISA和化学发光免疫分析CLIA。化学发光技术精度好、自动化程度高,优势明显,最新的技术发展趋势是,化学发光技术正在逐渐替代酶联免疫,成为行业技术前进的大方向。 免疫诊断的整体市场被海外巨头垄断,罗氏、雅培、贝克曼、西门子四大巨头占据了主要市场份额。之所以被垄断,是因为四大巨头掌握了最先进的直接化学发光技术,输出的检验项目比较丰富,而且罗氏在肿瘤标志物检测、雅培在传染病检测领域有着显著优势。 国产品牌发展到什么程度呢?目前国内在中低端试剂和仪器领域,尤其是酶联免疫配套的洗板机和酶免仪,已经打破垄断,基本实现国产化。但是前沿的化学发光技术则仍然被海外巨头垄断,高端试剂和仪器仍是海外产品的天下。 因此,未来会重点关注前沿的化学发光技术公司,看看高端免疫诊断市场能否出现进口替代。 3.2 分子诊断 分子诊断是一种检测核酸的技术(DNA或者RNA),最大的应用场景是临床检测,此外还可以应用在宠物医疗、犯罪侦破等,应用面比较广。 分子诊断市场颇具潜力,是前沿检测技术中增长最快的赛道。数据显示,2018年全球分子诊断市场规模接近1000亿美元,国内分子检测市场超过600亿元,年复合增长率约30%。 国内分子诊断市场的特点是——市场增速快(年复合增长率约30%),但处于刚刚起步的阶段,市场规模小,竞争格局分散,海外巨头的渗透率相对较低。而且分子诊断技术尚未成熟,很多临床应用都还没有发展起来,并未成为主流技术,还有很大的市场空间。这样的行业格局,正是国内初创企业发展的有利时机。 再加上国内的临床资源条件好,病种全、病例样本量大,这尤其利于基因检测行业,让国内玩家有望与国外巨头相抗衡。国内分子诊断市场中,国内玩家达安基因和科华生物就分别占据了13%和10%的市场份额,分列第三和第四。前两名是国外玩家罗氏(16%)和德国凯杰(14%)。 观察到,这个赛道正在迎来一个全新的趋势——最大的增长点从单纯的测序服务转移到了数据价值挖掘。下一个赢家,是先找到数据变现模式的人。 依据分子诊断的主流分支,接下来我们把分子诊断市场划分为基因测序、单细胞测序、PCR三个板块来讲。 二代测序赛道上,应用得最成熟的是无创产前诊断(NIPT),CFDA已经批准了几款产前诊断的测序仪和试剂。目前,国内产前诊断市场已经基本定型,市场份额被华大基因和贝瑞和康两大巨头占据。 赛道接下来的发展趋势,是将二代测序技术拓展应用到肿瘤检测等更多领域,如癌症早筛的普及。目前美国FDA已经批准数款肿瘤检测产品。 单细胞测序是样品制备环节的技术。过去几十年以来,人们译解的DNA都是从细胞群体中分析平均反应,而不是对单细胞进行检测。这就只能产生一个平均结果,而不能看出单个细胞的特点。 至于中游测序服务,由于进入门槛低,目前玩家们鱼龙混杂,不少企业数据解读能力不足,将会面临洗牌。 PCR是上世纪80年代出现的体外核酸扩增技术。它的特点是能将微量DNA大幅扩增。形象地说,可以从古人物遗骸、犯罪现场中的一根毛发、一滴血液或一块皮肤中,针对微量DNA加以扩增,读取出重要的基因信息。 POCT是一种现场即时检测技术,通常被称为床边检测。它的检测仪和试剂都是便携式的,小的POCT可以做到水杯大小,方便携带,不需要固定的检测场所,短时间内就可以完成检测。 从市场容量来看,POCT主要应用于心血管检测,这一块的国内市场容量约为10亿元,且保持30%左右的增速;此外POCT还可以应用于传染病检测,这一块的市场容量为6亿元,且保持10%左右的增速。 值得一提的是,不少仪器公司同时横跨了POCT、数字PCR、基因测序业务,因此我们在分析赛道时不能割裂地看。 药物研发赛道上,以美国为主的发达国家走在技术的前沿,而近年来,中国的研发技术也开始奋起直追。 近年来国内的市场环境非常友好,国内政策激励着医药创新,国内的市场体量也非常庞大,这些要素正在吸引着越来越多的高经验值海外人才归国。这股强大的“海归潮”,又在进一步促进着中国的研发技术。 整理了2014-2018年医药研发的投融资事件数据。我们看到,2014年和2015年,融资事件数仅为171个和254个;而2016年起赛道骤然升温,2016年融资事件数达到顶峰,共有401个;尽管资本寒冬来临,2017年、2018年的数据也仅有小幅降低,分别为302个和279个,基本保持平稳。 药物研发赛道的景气程度可见一斑。 AI+医药研发 AI技术,主要发力于“新药发现”和“临床诊疗”两个板块。 新药发现涉及选择靶点、选择先导化合物、优化先导化合物等阶段。这个过程中,科研人员需要对多达5000-10000个化合物“海选”,通过不断的试错、排除、优化,最终得出既有效又安全的候选药物。这个筛选过程有很多重复实验的过程,耗时较长。 另一方面,由于人体致病机理非常复杂,新药研发对科研人员的知识储备要求非常高,科研人员通常需要具备跨学科知识。 AI技术的引入,能够给医药研发带来一个强大的“知识库”,方便调动各个学科的知识。同时AI技术可以运用大数据,对这些化合物进行“虚拟”筛选。即不做实验,而是利用数据库做分析,大大加速研发进度。 由于技术门槛高,赛道上玩家还比较少。市场上的一类玩家是设立之初就专注于AI+医药研发的初创公司,另一类玩家则是传统药企的“大象转向”。 这个赛道上,国外明星玩家包括Atomwise、Numerate、葛兰素史克、BenevolentAI、engine、DeepBiome。我们很欣喜地看到了中国公司的身影——晶泰科技和冰洲石生物科技,它们也处在市场竞争的世界前沿。 除了以上两大板块,还有企业采用了一些比较新颖的切入口,例如深度智耀开发了AI自动翻译写作申报系统和AI药物警戒系统。 至于判断项目质量的方法,会重点关注数据库的质量和准确率,同时看是否有大药企为技术“买单”。 医药代工包括合同研发服务(CRO)、合同生产业务(CMO)、合同生产研发业务(CDMO),为客户提供创新性的工艺研发及规模化生产服务。 在中国,这是一个成长快、潜力大的赛道。数据显示,2013年至2017年,国内市场规模复合增长率为24.4%,2017年国内市场规模已达到42亿美元,预计到2022年市场规模将超过150亿美元。 认为,未来CRO赛道具备向好趋势,CRO企业的渗透率将逐渐提升至发达国家水平(超过30%)。 2018年的中国医药,我们认为是“自主研发创新力爆发”的一年,创新型制药企业频频融资,创新药研发进入“收获期”。这很可能是国内医药行业由注重跟随到追求差异化的转折点。 4.2 新型疗法 肿瘤免疫治疗共有四个分支,包括细胞过继免疫治疗(TIL、TCR、CAR、LAK、CIK、NK)、癌症疫苗(肿瘤细胞/抗原/病毒/基因疫苗)、非特异性免疫刺激、免疫检测点单抗(CTLA-4、PD-1/PD-L1、CDX1127)。 细胞过继免疫治疗层面,CAR-T业务处于风口,国际巨头纷纷布局,这些国际巨头包括诺华、吉列德和今年初拟被百时美施贵宝收购的新基。国内的头部企业包括金斯瑞、安科生物、优卡迪、艺妙神州、因诺免疫等。 至于癌症疫苗,这项技术是2017年7月被推到新风向的。当时,美国和德国的两个科研团队同时在《Nature》杂志上,宣布其对癌症的个性化疫苗,临床试验获得重大突破。这意味着癌症疫苗技术有了突破性的进展,未来有可能应用于众多种类的癌症,潜在市场广阔。当然,这只是科研层面的进展,从科研到商业化还有漫漫长路要走。 免疫检测点单抗层面,PD-1/PD-L1技术处于风口。国际上的头部公司是BMS、默沙东、罗氏、辉瑞。国内的第一梯队是君实生物、信达生物、恒瑞医药、百济神州,这四家公司中,君实生物、信达生物的PD-1产品已经于去年底获批上市。 去年,是PD-1赛道白热化竞争的一年,除了刚才提到的君实生物、信达生物产品上市,国外的明星产品BMS Opdivo和默沙东Keytruda也瞄准了中国市场,于去年进入中国销售,售价甚至比美国低。随着头部公司产品的相继上市,PD-1的行业焦点不能只放在研发上,还应放在市场策略上。 基因编辑常常被形象地称为“基因魔剪”,这项技术可以像剪刀一样剪切、敲除、甚至插入特定的基因片段,从而对基因进行了编辑,最终治愈疾病或提升某种能力。 这项技术具备很大的市场潜力。分析人士表示,全球单基因疾病诊断市场的市场容量约达750亿美元,基因疾病治疗市场可能达到2兆美元。头部公司包括Crispr Therapeutics、Intellia、Caribou Biosciences、Editas,国内的明星企业有博雅辑因等。这些头部公司多是前沿技术发明人参与创立的。 尽管基因编辑的市场潜力巨大,但目前技术仍不成熟,脱靶等风险很大,仍处于科学研究阶段,距离商业化应用还有很长的路。打破科研状态的,是贺建奎和他的基因编辑双胞胎,这项争议项目被评为《Science》杂志年度科学事故。 我是作者蔡姝凝,持续关注新药新疗法的发展。本着伴随产业一起成长的初衷,撰写了本篇文章,欢迎大家指正交流。行业交流可加微信windyhz,务必注明公司、职位、姓名和来意。 如果你也在做新药新疗法相关的创业,正在寻求报道,欢迎点击链接 https://www.36kr.com/seekReport;或直接投递BP至[email protected]。 诊断包括了诊断技术、仪器、试剂、耗材等等,赛道上的机会主要集中于体外诊断。尽管很多地方把体外诊断归类为医疗器械,但因为包含了比较多的诊断服务、诊断技术,我们也很想在这里聊一下。体外诊断有几个细分板块,可圈可点的是以下三个:

诊断包括了诊断技术、仪器、试剂、耗材等等,赛道上的机会主要集中于体外诊断。尽管很多地方把体外诊断归类为医疗器械,但因为包含了比较多的诊断服务、诊断技术,我们也很想在这里聊一下。体外诊断有几个细分板块,可圈可点的是以下三个:

4.1 药物研发

4.1 药物研发

从投资策略上,未来5-10年Me-too/Me-better应该是自主创新药的主旋律。因为对于中国市场来说,更快地解决新药可及性和降低医疗费用,是最为紧迫的需求;而且First-in-class要求的研发能力要求很高,对研发经费的要求也非常高,短期看机会不大。2018年出台的“4+7”政策的确会给Me-too创新药企带来短暂的冲击,但从大方向上是鼓励医药生态走向创新的。

从投资策略上,未来5-10年Me-too/Me-better应该是自主创新药的主旋律。因为对于中国市场来说,更快地解决新药可及性和降低医疗费用,是最为紧迫的需求;而且First-in-class要求的研发能力要求很高,对研发经费的要求也非常高,短期看机会不大。2018年出台的“4+7”政策的确会给Me-too创新药企带来短暂的冲击,但从大方向上是鼓励医药生态走向创新的。