Digi-Capital报告:论B端AR/VR市场投资回报率与未来

相较于C端市场,AR/VR在B端已经落地许多应用场景,包括:教育、医疗、安防、培训、地产、文旅、体育等。因为看到了VR/AR的高回报率,各大企业和政府已经开始关注这种技术。

沃尔玛用Oculus Go培训员工

B端客户不惜在AR/VR上投入大量资金,比如去年沃尔玛曾采购1.7万台Oculus Go用于员工培训,美国陆军与微软签订4.8亿美元合同,为IVAS项目采购微软大量微软AR头显,用于在实战中增强士兵杀伤力。

而AR/VR在国内也有一些优秀的应用案例,比如西安市儿童医院神经外科治疗团队曾在AR技术辅助下完成儿童颅内手术,武汉协和医院利用HoloLens为新疆博州人民医院远程指导,并完成远程MR会诊手术,南昌公安局联合打造5G+VR智慧安防应用等。

但是目前B端市主要是由多种单点解决方案组成,还没有形成功能完整的生态系统。总之,目前B端VR/AR生态还处于早期阶段,那么要怎么做才能让它越来越完整呢?首先得需要从几个方面分析一下,B端AR/VR技术在当下是如何驱动回报率的。

(以下数据来自AR/VR数据分析平台Digi-Capital)

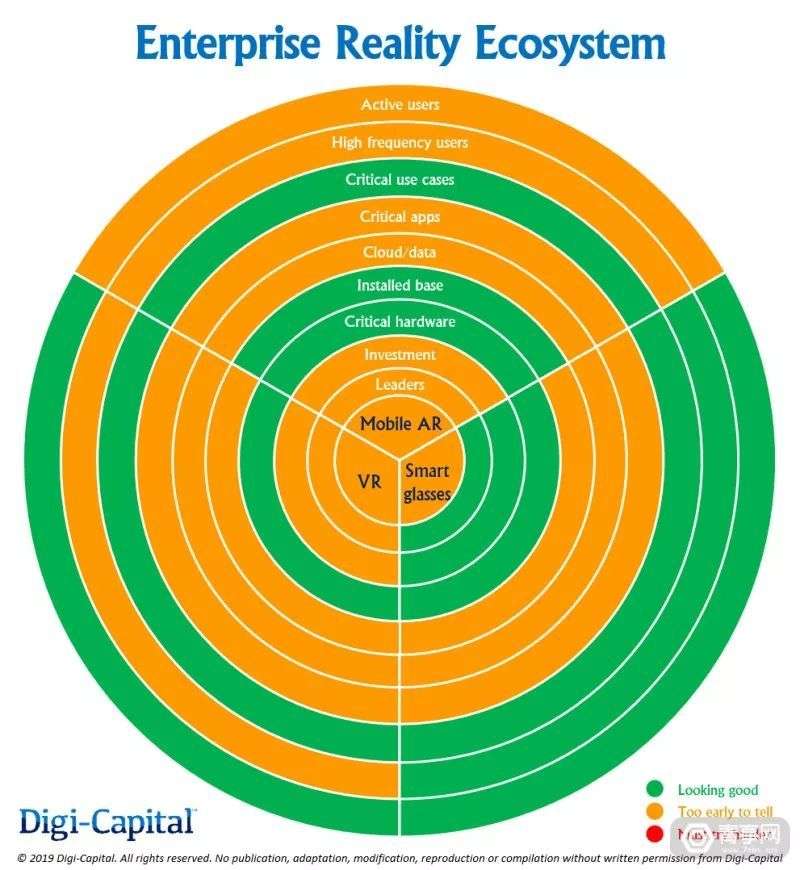

VR/AR B端市场驱动因素评分,绿:情况不错,橘:处于前期

不管是C端还是B端市场,活跃用户都是关键。数量方面,B端生态也许不用达到C端AR/VR所需的几亿到几十亿规模,但至少也是几十万到几百万。

目前AR头显市场中用户基数最大的产品是HoloLens(一代),微软在2018年5月曾宣称,该设备销量已达到5万台,而短期内,美军IVAS项目还将为微软带来10万台AR头显订单。这样一来,微软AR头显的活跃用户数将达到几十万规模。

其他AR头显公司方面,如:Vuzix的活跃B端用户人数达几万,谷歌并未透露企业级Google Glass的用户人数,而Magic Leap One并不是一款专用于B端的AR头显,B端用户人数目前也未知。据行业调查显示,在微软发布HoloLens 2之前,HoloLens已然成为市场领导者。

VR方面,这项“游戏出身”的技术在B端也得到了一些应用,尤其是在培训的垂直领域,沃尔玛与STRIVR合作推出的VR培训项目将落地4700家门店,用于培训沃尔玛全美100万名员工。同样,美国电信商Verizon也与STRIVR合作,用VR培训全美2.2万名员工。

在汽车领域,福特公司曾在2012年成立FiVE实验室,这是一个虚拟汽车原型房间,里面有一辆汽车原型、一台80英寸4K显示器和一个计算机,汽车原型上只有座位和方向盘。设计师可以带上VR眼镜和手套,在周围19个运动传感器的帮助下,测试和体验不同的汽车设计模型。

自成立以来,福特FiVE实验室每年的使用率增长幅度曾达50%,在2017年,该公司曾有1万多名员工使用过FiVE实验室,涉及的应用场景包括:制造、设计、UX/人体工学和发动机性能检测等,并且还曾在7个国家中被用于一千多次产品健康评估。

移动端AR方面,兼容AR的智能手机和平板电脑数量达数亿,不过移动端AR的B端活跃用户仅占少数。尽管如此,PTC公司Vuforia部门的执行副总裁Mike Campbell表示:Vuforia Studio目前的注册开发者人数超过63万,B端用户人数达5000,其技术的应用中有85%是基于移动端AR,同时它用于软件业务的规模达2000万美元。

与微软HoloLens 2一同亮相的Dynamics 365解决方案,还有对应的移动AR应用,用于扩展多平台AR交互、AR远程指导等场景。

就像智能手机,AR/VR要想在B端市场取得成功,需要像Office那样,成为企业日常使用,且必不可少的工具。微软、Salesforce和Slack等公司正是因为拥有这些重要的工具,才成为B端IT市场不可或缺的部分。

AR生产力工具公司Upskill CEO Brian Ballard表示:决定B端AR眼镜的应用方式/类型和使用率的关键,在于应用的场景。比如在生产和物流领域,大多数客户日常使用的是辅助性的AR头显,这种通常采用激光投影技术,主要作用是为工人提供额外的指示和信息。而在现场服务场景,AR头显主要被用来修复异常问题。

VR方面,该技术在B端的主要应用在于培训,但显然大多数员工并不会每天都使用VR。在设计领域,设计师可能会每天使用VR数次,但是否达到高频率目前还未知。

同样,移动端AR的高频用户数量也还不够多。

AR/VR在B端市场的关键应用,重点指的是可为企业带来高投资回报率的应用。Lockheed Martin新兴技术部门主任Shelley Peterson表示:在卫星操作领域,利用HoloLens和Scope AR解决方案可将培训时间降低85%,并将卫星测距操作时间减少34%,将检验设计(DFI)时间减少39%,演练时间降低46%,扭矩和线缆扣件工作的时间分别减少50%和93%,达到这种高效、低成本的水平在传统卫星行业并不多见。

同样使用微软HoloLens,英国BAE系统在制造混合动力巴士的蓄电池推动系统中,配合Vuforia应用将一线装配工人的周期时间缩短了一半,还最高可将培训时间缩短40%,而这么做的成本确实其他方式的十分之一。

AR软件供应商Upskill曾用AR解决方案帮助B端客户提高企业效率,涉及领域包括汽车、航空和零售。据悉,一些企业的员工适应时间缩短了一周(速度快了25%),培训期间的第一次送检合格率(FTQ)提高了38%,生产力提高了40%,在几个月内就能看到积极的投资回报率。

在作业能力/就绪能力方面,美国国王县曾与Taqtile合作推出Manifest平台,该平台基于微软HoloLens,可将退休工人的经验以系统的软件内容方式传递给新人。

近期,远程协作也开始为企业带来的投资回报率也越来越高。AR眼镜厂商DAQRI的CEO Roy Ashok表示:对于客户的服务部门来说,AR解决方案帮他们将故障诊断率降低了60%,有些时候也省去了派出技术人员的成本。

Trimble是一家通过先进技术为各行业提供生产效率解决方案的公司,该公司曾利用HoloLens帮助客户识别设计与实际建造区别的解决方案,涉及建筑、工程和施工等项目。AR作为找到设计与实际不协调指出的早期解决方案,为企业节省了数周工作量,也避免了成本超支和进度延迟。

此外,Bell还曾利用HTC Vive头显来节省FCX-001直升机的开发时间,效果是从5到7年缩短到6个月,这将带来的额外收益需要以数百万美元来计算。

STRIVR是一家专注于VR培训方案的解决方案公司,该公司曾利用VR帮助沃尔玛员工将培训测试的分数提高了70%,帮助United Rentals将培训时间缩短40%,帮助Fidelity将顾客满意度提高10%,还将财富100强保险公司客户将培训时间从3小时降低到25分钟。

VR/CAD集成的建模公司Mindesk曾利用VR帮助AEC将实体模型替换成3D模型,这样每次设计都能只杀哦节省2000美元成本,立刻就能带来投资回报。同时,将VR与标准CAD软件集成还节省了不同系统之间的准备/转换步骤,进一步降低成本。

AR这个新平台中的关键应用场景还不够多,它们应该与现有B端应用相结合。比如,微软将Dynamics 365这种标准B端解决方案套件与HoloLens结合,旨在通过微软多年的B端软件技术来降低B端用户使用AR的门槛。

尽管如此,B端用户还是认为不管是AR头显、VR还是移动端AR,现在谈关键B端应用还是太早了。

云技术和数据分析/商业智能对于B端VR/AR生态非常重要,它们将作为支撑商业决策的底层技术。目前市面上出现的AR云技术包括:微软Azure空间锚点、6Di和Ubiquity6的AR云技术。

AR云在未来将支持智能手机和移动端AR,但关于B端云VR的解决方案目前还不是很明确,也许在未来可能与区块链技术结合。而AR/VR数据分析/商业智能方面,可以参考Digi-Capital曾在2018年推出的AR/VR分析平台。

目前,PC端、移动端等平台的用户数量在数十亿级别,而B端AR/VR平台的受众至少要达到几十万到几百万级别。微软HoloLens2在短期内或许能得到数十万用户,不过这些数字主要来源于微软与美军的合约。

另外,如果苹果推出与iPhone搭配使用的AR头显,或许会给整个行业带来更多受众群体。

VR方面,其B端受众群体至少数万人(沃尔玛用VR培训),但是距离B端大爆发还有很远的路要走。

移动端AR方面,因为移动设备的普及,其用户群数量可达数亿级别,不过活跃用户数量可能仅占这个数字的一小个比例。

目前来看,HoloLens2有望成为B端AR头显市场的首批关键硬件,其他的竞品包括Magic Leap、Vuzix等。

VR方面,HTC Vive Pro、Vive、Oculus Rift、Oculus Go等头显已经在B端市场应用多年,而今天还出现了Varjo等更加适合B端的VR头显。

而移动端AR方面,iOS/安卓智能手机/平板电脑已经足够满足部分B端用户的需求,等到后置ToF传感器更加普及,其功能则会更强大。

在B端VR/AR市场中,企业内部的投资和外部融资同等重要,微软在HoloLens生态上投入多少目前未知,不过该公司获得的4.8亿美元军事合同可说是目前未知B端最大一笔订单了。

在B端AR头显方面,微软HoloLens2似乎处于领先地位,它的竞品可能包括谷歌和苹果(目前未知)的产品,Magic Leap也是值得注意的竞争公司。

VR方面,近年来C端融资大幅减少,不过在B端,Facebook和HTC依然在持续对这项业务大量投资。另外与AR头显市场投资规模相比,移动端AR的投资规模要小得多。

参考:https://www.digi-capital.com/news/2019/04/the-enterprise-reality-ecosystem-how-ar-vr-is-driving-roi/