摩根大通:今年石油出口国收入将减少逾1万亿美元,或抛主权财富弥补

油价下跌正导致全球范围内资本流动和收入发生重大转变。根据国际投行摩根大通(JPMorgan)计算,2020年石油输出国的收入将暴跌1万亿美元以上,他们不得不抛售3000亿美元的主权财富基金或外汇储备,或发行大量债务来弥补该缺口,以维持必要的商品和服务进口。

根据摩根大通的计算,在2019年平均油价64美元/桶的基础上,全球石油进口商花了约2.2万美元在石油及相关产品上;而2020年平均油价约34美元/桶,再结合需求大幅减少,预计石油进口商的支出只有去年的一半不到——约1万亿美元。

这意味着今年石油生产国可能损失1.1万亿美元的收入(占全球GDP的1.4%)。可以对比的是,2014年在平均油价为每桶100美元基础上,在原油及相关产品上的支出为3.4万亿美元;而在2016年平均油价每桶45美元基础上,他们的支出还不到这个数字的一半,即1.6万亿美元。

换句话说,2014年至2016年间,石油消费者和石油生产商之间的收入转移占全球GDP的比例更高,达到1.8万亿美元,占全球GDP的2.2%。

不得不抛售主权财富基金以维持进口

据摩根大通的研究,2015-2016年石油危机期间,石油生产国的收入大幅锐减对他们的行为产生了深远的影响,尤其是对他们的储蓄和支出。

摩根大通(JPM)的尼克•帕尼吉尔佐格鲁(Nick Panigirtzoglou)在一份报告中写道,石油输出国——即净出口石油的国家(中东、挪威、俄罗斯、非洲和拉丁美洲),2014年的石油出口收入为1.6万亿美元,而2016年石油收入减少一半以上,至7700亿美元。

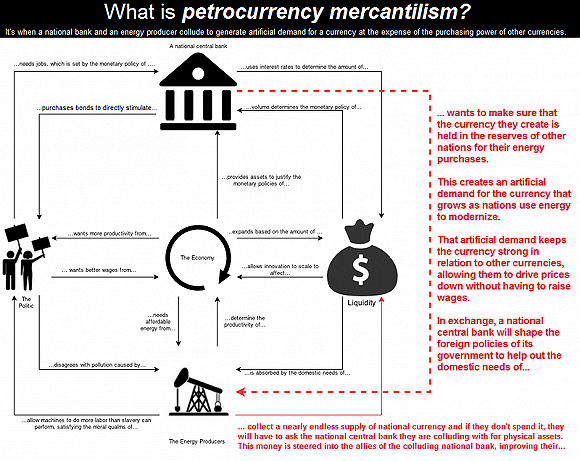

这些石油出口国的收入通常有两种去向:1)用于从世界其它地区进口商品和服务,2)通过主权财富基金和外汇储备积累金融资产。由于所有这些交易都是通过美元进行的,所以这种资金流向也被称为石油美元体系,这种体系帮助巩固了美元作为全球储备货币的地位。

2014年1.6万亿美元的石油收入中,约84%(1.34万亿美元)是用于进口(商品和服务),其余16%(2600亿美元)流向主权财富基金和外汇储备,其中大部分是主权财富基金。

而2016年,石油出口国7700亿美元的收入中,需要117%(9000亿美元)用于进口(商品和服务),其中1300亿美元不得不用主权财富基金和外汇储备来补充。

因此,2014年至2016年期间,石油出口国的商品和服务支出大幅下降4400亿美元,主权财富基金和外汇储备积累也出现了类似的下降。

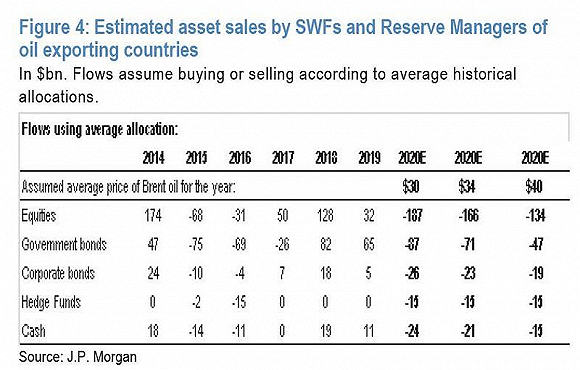

这对主权财富基金/外汇储备管理机构的资产配置的影响是巨大的:2014年石油出口国的主权财富基金和外汇储备管理机构购买了大量股票和债券,在2015年和2016年变成了直接抛售,如图所示:

摩根大通认为,当前有可能迎来第二轮抛售。

2019年,石油出口国的石油出口收入约为1.1万亿美元,今年的收入可能会减半。那么,他们进口的商品和服务肯定也会下降,但降幅要小得多,因为经过2015年/2016年危机后,目前的相关商品进口水平已经很低了。

摩根大通预计,这些石油出口国今年将不得不出售近3000亿美元的主权财富基金和外汇储备资产,或发行大量债务,以填补石油收入的缺口,以防止其进口额跌至8000亿美元以下的水平。

这意味着,如上图所示,在今年平均油价的三种情况/假设下,国际上的债券和股票都会出现大规模抛售。

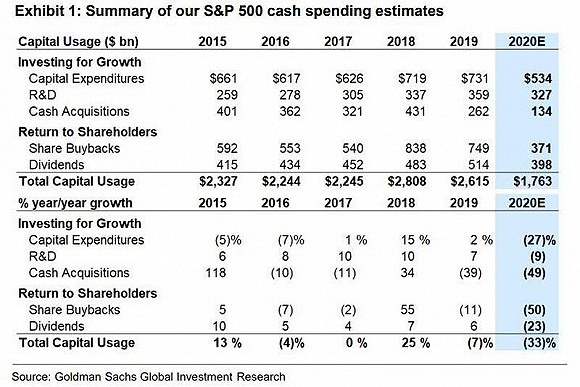

那样,今年股票回购下降幅度不仅会高至50%(根据高盛和摩根大通的估计),而且市场上还可能会有额外的约2000亿美元的股票出售压力。

石油公司的金融投资和资本开支将下滑

摩根大通认为,石油收入转移的影响还应体现在石油公司的金融投资和资本开支上。

考虑到2014年石油公司在资本设备上的支出接近6000亿美元,2015年则降至4100亿美元,2016年降至2800亿美元,然后在2017 - 2018年和2019年分别回升至约3000亿美元和3300亿美元。

摩根大通预计,到2020年,石油公司资本支出将至少下降20%,至2600亿美元或更低。

这一预期甚至比高盛的预测还要激进。上周,高盛预计石油公司的资本支出将下降2000亿美元,企业现金支出总额将下降8500亿美元。

另外,企业减少股票回购会比削减资本投资更容易。

2013年,油气行业曾花费570亿美元用于股票回购。但自那以后,回购力度减弱,在截至2017年的几年里,平均每年不到300亿美元。

不过,石油公司长期缩减股票回购的趋势在2018年开始逆转,股票回购规模当年增至约740亿美元,但在2019年再次放缓至650亿美元。

摩根大通(JPMorgan)预测,今年石油公司的股票回购将消失,这意味着相较去年,股市变相地减少了约650亿美元的支持。

石油消费者的资金流变化

那么,石油消费者的资金流会如何变化呢?比如油价下跌带来的好处?

此前,摩根大通曾指出,2014年至2016年期间(石油消费者)获得的1.8万亿美元的“意外之财”,很可能平均分配给了住宅、工业和交通部门。这些经济主体最终花掉了这笔财富中的1.1万亿美元,但有一定的滞后性,这意味着大部分的支出都是在2015 - 2016年期间省下来的。

这些储蓄很可能以银行存款的形式存在,最终通过银行系统将这些过剩的存款投入债券市场来支撑债券市场。因此,石油消费行业获得的这笔意外之财,可能在2015年-2016年期间创造了一个固定收益市场的看涨趋势,其规模超过了石油出口国主权财富基金/外汇储备在这两年期间固定收益方面的减仓。

不过,据摩根大通策略师说,由于现金流严重中断、收入下降以及运输行业陷入危机,石油消费者以往对债券流动性产生的积极作用,在当前情况下不太可能重现。但是,即使这些积极的债券流动性得以再现,在央行无限量量化宽松的当前背景下,其重要性相对于2015/2016年也会有所下降。

(责任 编辑:Aimee)