张奥平:2020年中国股权市场将迎来黄金发展期

文/如是金融研究院副院长、如是资本董事总经理 张奥平

1985年3月,《关于科学技术体制改革的决定》文件正式出台,文件中指出:“对于变化迅速、风险较大的高技术开发工作,可以设立创业投资给予支持。”6个月后,国务院正式批准成立了中国第一家高技术创业投资公司—中国新技术创业投资公司(简称中创),这标志着中国股权市场的诞生。

自1985年发展至今,中国股权市场资本管理总量已突破十万亿。发展近35年的中国股权市场,共经历了中国互联网时代(1999年-2004年);A股股权分置改革、创业板正式落地(2005年-2009年);移动互联网与“大众创业、万众创新”(2010年-2018年)这三次大变革,每次大变革都为创业者及投资人带来了新的历史性机遇。2019年,科创板的落地与资本市场全面注册制改革使得中国股权市场迎来第四次大变革,此次变革将使得股权市场迎来黄金发展期。

一、三次大变革中创业与投资的历史性机遇

1、中国互联网黄金时代(1999年-2004年)

1985年,在国务院正式批准成立了中国第一家高技术创业投资公司—中国新技术创业投资公司(简称中创)后,大量政府背景的创投机构诞生。但在当时中国资本市场中并不具备畅通的退出渠道,股权投资并无IPO及并购退出路径,而大量创投机构为了保证能够持续运营,开始投向成熟行业、企业,甚至投向当时非常红火的房地产和证券市场。

1999年,美国互联网泡沫破灭,纳斯达克股指达到5132高点后一路下跌。但在泡沫之中,中国迎来了互联网蓬勃发展的黄金时代,在当时融资活下来的公司,日后大多都成了巨头。例如,1999年10月,获得高盛、富达投资、新加坡政府科技发展基金等第一笔500万美元的天使投资的阿里巴巴,在隔年的1月,再一次获得了软银2000万美元的第二轮融资;2000年9月,百度获得IDG资本的150万美元投资,2005年百度正式上市,IDG获得100倍左右收益。这些成功的投资案例,使得中国股权投资市场逐渐清晰了发展方向,坚定了发展的信心,也是在这一时期,开始涌现出了拥有清晰股权融资意识的优秀创业者。

2、A股股权分置改革、创业板正式落地(2005年-2009年)

2005年4月29日,中国资本市场迎来了一次重大变革—“股改全流通”。2006年,A股IPO重启,同洲电子成为了全流通发行上市首例企业,这标志着中国本土创投在国内资本市场首个真正意义上的成功IPO退出。

这一次大变革中,深创投与达晨创投等本土创投是股改全流通的最大的受益者。2005年,百度、分众传媒、尚德电力等企业在美股纳斯达克上市,海外上市退出成功案例的增加,从另一端推动了国内创投的发展。

同年,徐新创办今日资本集团、张磊创办高瓴资本、沈南鹏创立了红杉资本中国基金,现今众多知名投资机构都不谋而合的诞生于2005年,开启了他们的追梦投资生涯。2009年10月30日,属于中国创新型民营企业对接资本发展的创业板市场正式成立,首批28家企业上市,一夜之间,深圳涌现出了上百家本土创投机构。

3、移动互联网时代与“大众创业、万众创新”(2010年-2018年)

2010年,中国移动互联网热潮来袭。红杉资本中国基金自2005年成立后,分别投资了乐蜂网、唯品会、阿里巴巴、京东、聚美优品、酒仙网等知名互联网及移动互联网型企业,从2010年开始,伴随着移动互联网上市潮,红杉资本在这一时期获得了高额的回报;经纬中国在这一时期也向陌陌、猎豹移动、快的、美柚等知名移动互联网公司进行了早期投资,2014年12月12日陌陌上市后为经纬带来了超过20倍的回报。

2014年,“大众创业、万众创新”的号角在中国960万平方公里土地上吹响,创业与投资市场一瞬间被点燃。股权投资行业伴随着千千万万踏上追梦之旅的创业者,开始加速发展,“万众创投”的年代也随之到来。

2015年股权投资总额5255亿人民币,到2017年,全年投资额便突破了万亿规模,达到了12111亿人民币。同时,2017年A股IPO数量巅峰,438家创历史新高。本土创投,如深创投、达晨、毅达、君联、信中利、同创伟业、东方富海等机构再次迎来了新一波快速发展机遇。

但进入2018年,随着《资管新规》、A股IPO审核趋严、上市公司暴雷、海外上市破发等政策及市场环境的变化,过去三年股权市场由狂热瞬间降到了冰点,募资端与投资端开始了大幅的下滑。

二、资本市场全面注册制改革来临,股权市场迎来新一轮黄金发展期

回顾中国股权市场发展历史,不难发现,每一次资本市场制度性变革都将为股权市场带来新的历史性机遇,如2005年的股权分置改革、2009年的创业板落地、2013年新三板扩容全国等。2019年,科创板开启了注册制时代,其可谓中国资本市场发展近三十年的大变局。同时,A股其他板块也快速推进着注册制改革,两到三年内中国资本市场或将迎来全面的注册制时代,这将为创业与投资带来新机遇。

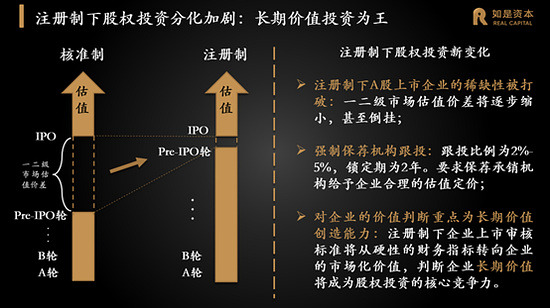

首先,对于投资而言,长期价值投资时代正式来临。注册制下A股上市企业的稀缺性将被打破,一二级市场的估值边界将不复存在,估值价差将逐步缩小,甚至产生倒挂,企业上市不再会是投资的终点,上市也并不意味着可以实现退出。

例如,2018年在港股上市的小米,由于港股实行注册制,上市企业不具备数量上的稀缺性,加之2018年港股市场环境整体较差,小米上市后便遭遇破发,最后一轮投资者目前都是亏损状态。所以,在注册制时代,投资机构应该站在更长期的视角下判断企业是否能够具备长期价值创造能力,是否能够实现企业价值的不断成长,而短期跨市场套利的Pre-IPO投资模式将彻底失效。只有用更长远的眼光去看待企业价值,做到long-term investment,投资后长周期的去“陪伴”企业成长,才可以赚取“时间的复利”。

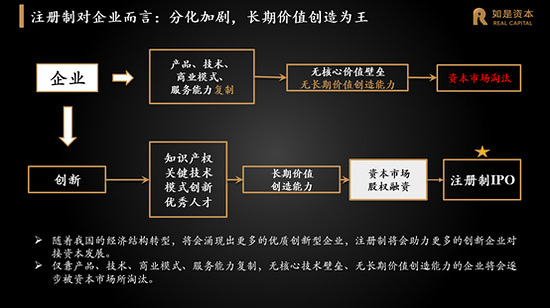

其次,对企业而言,注册制时代下企业若想实现资本化,融资、上市发展,重点将在于如何达到市场化的价值,并且让投资机构认可企业本身的市场化价值,除此以外,更重要的是需要具备长期价值创造的能力,才可以在资本市场持续发展。

如果企业在产品技术、商业模式、服务能力等方面都通过“复制模式”,快速将产品或服务推向市场、占领市场,但没有核心价值壁垒,无长期价值创造能力,这类企业终将会被资本市场所淘汰。而另一类,如果是科技创新类企业,真正的具有“硬科技”,并且科研产品能够实现商业化落地、被市场所接受,具有持续的科技研发能力等;如果是消费服务类企业,能在衣、食、住、行或服务上提升人们使用产品或服务的长期真实满意度,能够持续提升产品生产及使用的效率等,此类具有核心价值壁垒、能够做到长期价值创造的企业便能够在一级市场实现股权融资,通过注册制实现IPO发展。

2020年,中国股权市场将迎来发展的第三十五年,伴随着资本市场的全面注册制改革,股权市场的投融资逻辑将被彻底改变,短期套利模式将不复存在,创业与投资都将回归长期价值本源。回归本源后的中国股权市场,也将迎来新一阶段的黄金发展期。