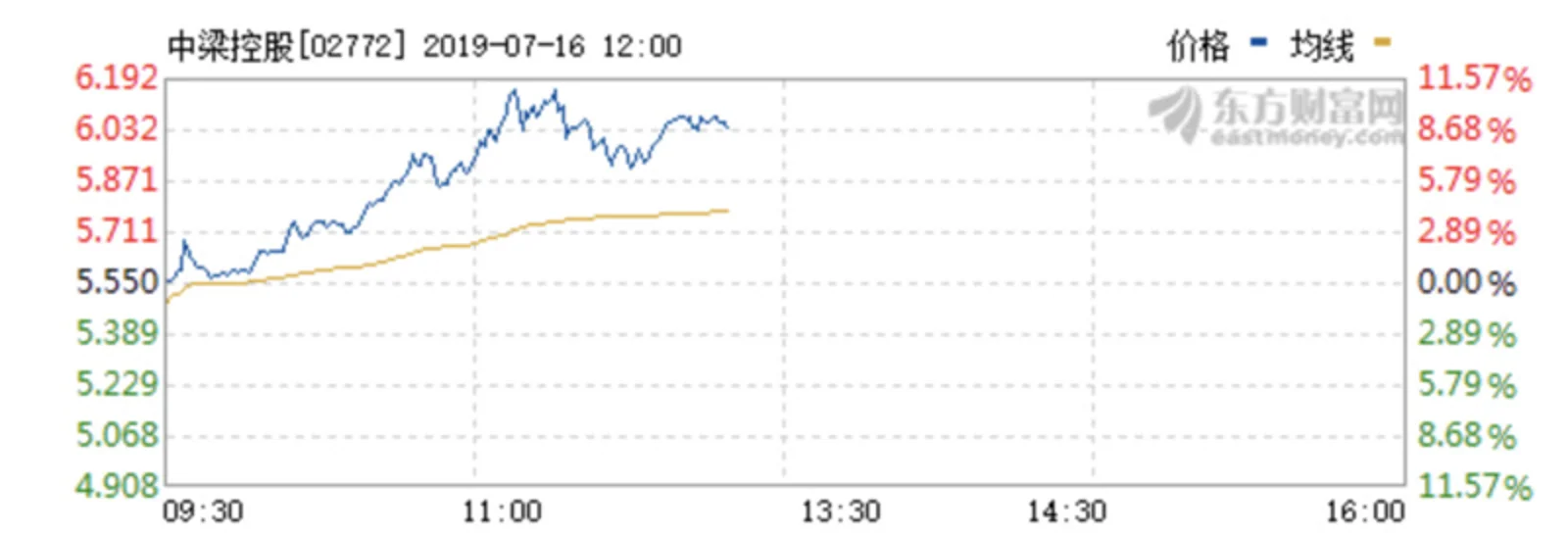

中梁控股上市首日大涨8.83%,午间收盘价达6.04港元/股

7月16日,中梁控股(02992.HK)正式在香港交易所敲钟上市。

新股发行最终定价为5.55港元/股。开盘半小时内,中梁控股股价即达5.63港元。至午间收盘,股价达到6.04港元/股,较发行价上涨8.83%,市值达到213.21亿。

中梁控股董事长杨剑现场致辞称,“相信这次上市将为中梁控股未来的发展注入雄厚的资本实力,开辟更广阔的发展空间。”

根据此前招股书,此次上市募集所得款项中, 60% 将会用作温州、宿迁、江油等物业项目阶段建筑成本, 30% 用于偿还绝大部分现有信托贷款,剩余 10% 用作一般营运资金。

这家起家与浙江温州的房企,是TOP20中最后一个上市的千亿房企。实现从百亿到千亿的跨越,中梁控股只用了3年时间。

据其最新发布的招股书数据显示,中梁控股2016年至2018年合约销售额分别为:190亿、649亿、1015亿,近三年年复合增长率超过70%。公司收益由2016年的29.25亿元增至2018年的302.15亿元,复合增长率达到221.4%。

三年时间从百亿到千亿,中梁靠的是激进拿地和三四线城市土地红利。

招股书显示, 2016 年至 2018 年,中梁的拿地数分别是 63 块、 119 块、 221 块,其中有超过 70% 的新增土地是位于三四线城市。

但随着近年来政策红利逐渐消退,中梁控股也在谋求全国发展,相继进入多个强二线城市布局。

根据招股书数据,截至 2018 年 8 月 31 日,中梁控股布局的二线城市就已经比三线城市、四线城市的占比都要高。

而从易居研究院百家房企拿地报告统计结果来看, 2019 年至今,中梁斥资 171 亿元拿下的 33 块土地中,二线与三四线城市的占比已经接近 1:1 ,合计建筑面积约 373 万平方米。

然而,在急速扩张和迅猛拿地的同时,中梁控股也一度陷入融资困境。

截至 2018 年底,中梁还有 109 个信托或资产管理计划尚未偿还,总额达到 147 亿元,占借款总额约 54.5% 。其中四笔信托贷款将于 2019 年到期,其中一笔利率高达 13.83% 。而中梁此次赴港 IPO 的募资用途之一即是偿还信托贷款。

在此前中梁通过港交所聆讯的发布会上,中梁地产副总裁游思嘉曾表示:「去年年底,公司的利息成本为 9.9% ,随着上市,打通境内外的债券市场以后, 9.9% 的利率有相当大地压缩空间。」

敲钟仪式过后,中梁控股执行董事兼首席执行官黄春雷答记者问时表示,“2019年我们的销售额约为1300亿元”。跑过上市关的中梁,下一步,或许就是如何借到更便宜的钱,继续在千亿阵营拼杀。