百世,“快递江湖”春秋末期的一匹黑马

快递行业无疑是中国生产效率提升最快的行业之一。

拼多多38元的客单价,在美欧日刚够支付快递费。中国加盟制快递强大的组织效率、低廉的运费,是电商下沉奇迹中的重要功臣。

在《电商快递的春秋与战国》中,国泰君安交运团队认为当前国内的快递竞争格局处于春秋末期,战国未至——申通、圆通、中通和韵达的打法,并没有分出明显的胜负。

然而春秋战国的特点就是群雄逐鹿,不到最后一秒不知谁是胜者。

2018年,行业中原本排名老五的百世快递异军突起,以最年轻的后起之秀身份闯入了三通一达的“快递江湖”。

这家快递公司与“通达系”截然不同的打法让人印象深刻——零土地零车辆,极轻的资产投入,极高的研发支出。

它的成功,究竟是偶然,还是必然?

01、先来看看百世有多牛

2017年,五大民营快递公司业务量占据全行业(电商快递+商务快递)的60%,这其中最年轻的便是百世。

百世集团2007年成立,2010年收购“汇通快运”正式进入快递行业。而这一年,淘宝已经成立7年,通达系快递的平均年龄已经超过10岁。

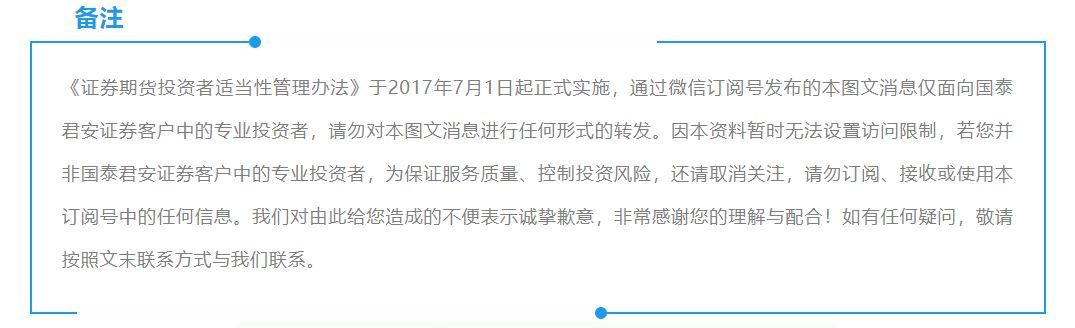

然而八年之后的2018年,百世市场份额已经超越申通成为行业第四,正式进入了第一梯队。

▼ 2018年,百世业务量超越申通,成为行业第四名

数据来源:Wind,公司公告,国泰君安证券研究

02、论百世是如何炼成的

与第一梯队的“三通一达”不同,百世快递经历了从零起步的快速追赶期,其愿景初心、组织文化、发展路径和网络结构与“三通一达”有显著的差异。

在做规模的阶段,百世的战略特征是:轻资产、重科技;多转运、小加盟。

轻资产

与“三通一达”投资土地、转运中心、车辆等的模式不同,百世采取了轻资产中最“轻”的商业模式:

1. 不购买土地,直接采用租赁方式设立转运中心;

2. 仅对租赁转运中心进行少量改造,以适配场地需求;

3. 不拥有车辆,而是采取外包和融资租赁共建车队的模式进行干线运输;

4. 自主研发转运中心自动化设备,在自动化设备上保持较为领先的投入。

在原始积累较弱时,将有限的资金投入到回报率最高的领域,这在任何行业都是适用的发展法宝。土地与自建转运中心资金需求大、投资周期长,在远期才能体现出部分资源稀缺性。相反地,对自动化设备的投入会大幅减少当期人工成本,对成本和企业竞争力的改善立竿见影。此外,所有的固定资产投资都需要业务量的提升来摊薄成本。

因此,初创企业将少量资金用于固定资产投资,较多资金用于价格补贴,是扩大市场份额最高效的模式。

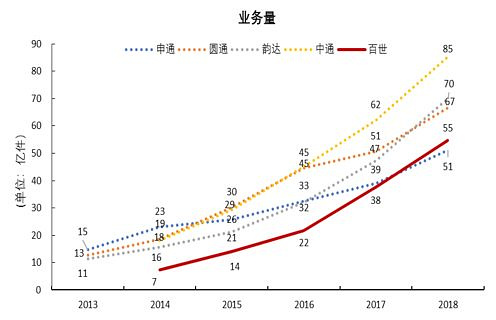

▼不同于其他快递公司,百世并不购买土地使用权

数据来源:公司公告,国泰君安证券研究

同时,在公司业务高速增长时期,要保证产能的及时性与灵活性。2014-2018年,快递行业业务量复合增速为38%,而百世快递业务量复合增速为65%,如此高速的增长使产能需求迅速扩张,对车辆的需求从9米6长的车型变为十几米的甩挂车型,对场地的卸货口与面积的要求也在不断增加。

期间,百世与普洛斯、万科等物流地产紧密合作,使场地需求被满足的同时,保留了灵活性,降低了重资产投资的风险。

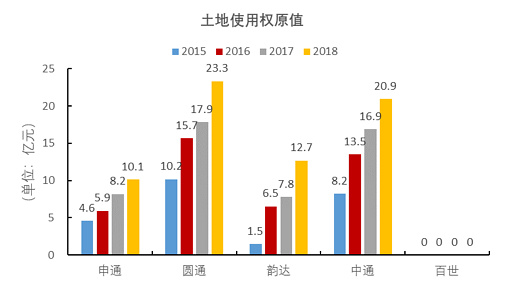

▼不同于其他快递公司,百世并不购买车辆

数据来源:公司公告,国泰君安证券研究

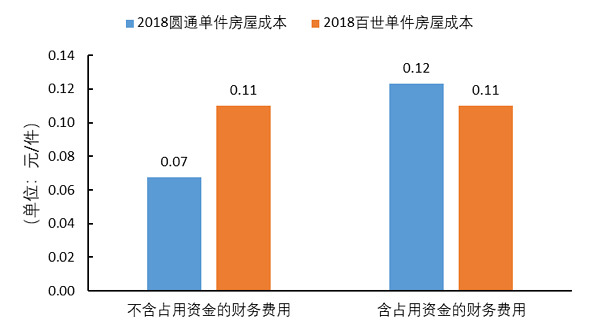

根据圆通与百世2018年年报,若不考虑购买土地与建设转运中心的资金机会成本,圆通的单件快递对应的房屋成本比百世少4分钱;若假设资金利率5%,当前百世的单件房屋成本反而更低。

这说明,百世这种极轻的商业模式在短期并没有显著劣势,并符合百世的赶超战略与比较优势。

▼ 百世租赁转运中心与圆通购买土地、自建转运中心的成本对比

数据来源:Wind,公司公告,国泰君安证券研究

注:资金的机会成本假设为5%,圆通房屋成本既包含了自有土地与房屋的折旧摊销,也包含了租赁转运中心的租赁费。

重科技

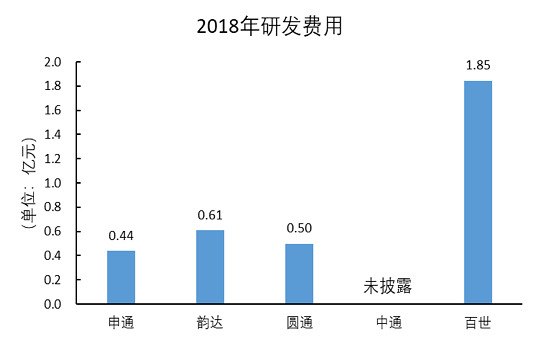

与轻资产模式相反,百世在科技方面的投入多,研发费用显著高于同行。

百世认为,快递不是产生基础科学创新的领域,但能够为先进技术提供应用场景。在场景适配的情况下,科技对于效率的提升是立竿见影的。

中国电商快递已经形成了全球最高密度的应用场景,因而也具备技术应用领先全球的需求和机会。

▼ 百世研发费用显著高于其他同行

数据来源:Wind,公司公告,国泰君安证券研究

百世将自己定义为一个物流S2B2C生态系统,其科技战略简言之,就是科技赋能、建立协同。

第一层是基础设施,即找到各项物流服务共通的基础设施节点,进行布局。包括IT技术、仓储转运中心、干线网络、最后一公里设施、金融。

第二层是服务类别层,即使用第一层的基础设施,搭建起不同的物流服务种类的运行机制。包括快递、快运、仓储供应链、零售配送、国际业务等。

第三层是生态系统参与者层,即将不同物流服务机制对社会资源开放,使加盟商、合作伙伴能够在这一生态系统经营自己的商业,再把服务提供给用户。

按照这一宏图,百世在2007年到2017年间分别在百世云的基础上,推出了百世供应链云仓、百世快递、百世快运、百世金融、百世国际、百世店加、百世优货共7项服务体系,与主营业务之间,形成了三大强有力的协同效应:

1、金融服务与共建车队的协同

百世快递、快运业务并不直接购买车辆,而是采用“共建车队”模式,即百世金融与车辆提供商达成大批量采购的价格,以自有资金+借款的方式购入车辆,再以融资租赁方式租给个体司机,个体司机为百世快递、快运提供排他性的货运服务,获得服务收入来偿付租赁款。

在这个过程中,百世金融的收益来自两部分:

百世快递、百世快运享受了类似于自营车队的掌控力,同时又拥有较低的管理成本。进行融资租赁的司机用较少的启动资金获得了车辆,在百世平台获得货运需求,通过劳动创造收益和价值。

2、供应链业务与快递快运的协同

供应链云仓业务本身毛利较低,但其所提供的仓储配送一站式服务为快递、快运业务导入了流量。据调研了解,百世供应链业务客户使用百世快递或快运服务的比例显著高于百世快递、快运在各自细分市场的占有率。

3、店加业务与快递最后一公里的协同

未来百世的店加布局或许能够与快递的终端网络结合起来,由百世提供签收信息系统,由会员店或品牌店代收代派快递,为零售小店创收,为快递末端节约成本。但由于快递末端签收的法律责任尚未明确,这种协同作用的形成仍处于起步阶段。

多转运、小加盟

在快递网络结构上,百世也与同行有显著的不同,采用“多转运、小加盟”。

这种网络结构来自于两方面的原因:

首先,百世收购汇通时,汇通的转运网络承载能力较小,但重新布网耗时长、成本高,因此百世没有重新布网,而是在汇通原有的转运中心附近又设立了较多附属转运中心。

其次,百世作为行业的“踢馆者”,缺乏加盟商资源的原始累计,为了吸引加盟并使加盟商的投资风险可控,总部须在起步阶段承担更多的角色,将转运中心数量增加,覆盖面扩大,以减少加盟商的往返接驳负担。

▼ 成立初期,百世转运中心数量较多

数据来源:公司公告,国泰君安证券研究

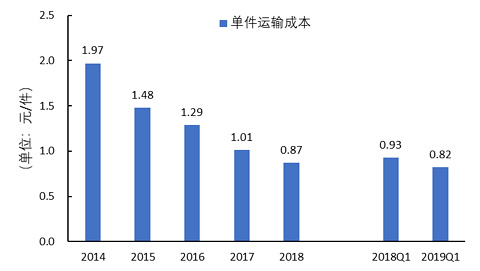

2016-2018年,规模经济显现,基于生态系统的逐步搭建、业务协同性的提升与租赁场地的灵活应变,百世大幅度减少转运中心数量,使得单件运输成本四年内下降56%,单件人工成本+租赁成本四年内下降65%。

▼ 百世单件运输成本四年下降56%

数据来源:公司公告,国泰君安证券研究

03、走前人未曾走过的路

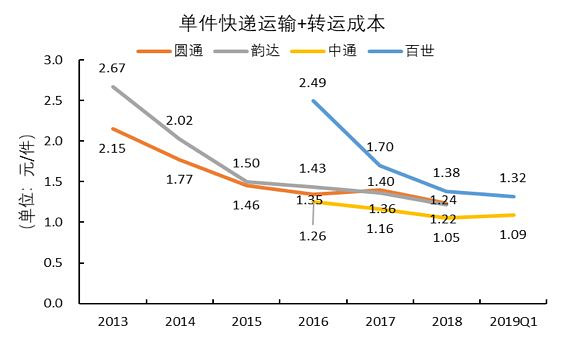

当下,百世快递已经非常接近目标了:以可比单件成本计算,过去三年百世的单件成本与竞争对手的差距从85%迅速缩小至20%。

2019年,预计公司的转运中心数量会继续减少约15个,单件成本与竞争对手的差距会继续缩小。

▼ 百世成本迅速下降,已与第一梯队同行接近

数据来源:Wind,公司公告,国泰君安证券研究

注:百世的设备折旧成本计入其他成本,为了使数据可比,我们将折旧成本也加入百世转运成本

当然,接下去百世要走的路还有很远。规模决定成本,品质决定价格。通过规模降低成本,只是获得与一线快递在同一赛场平等竞争的机会。

当一线快递的份额接近且单位成本差距缩小,EVA(经济增加值)的真正来源是服务品质。

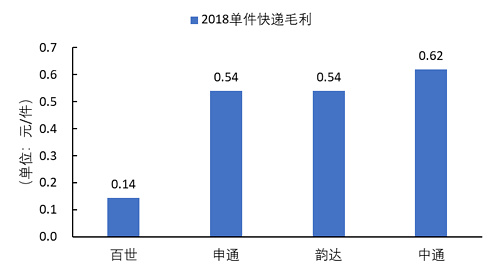

2018年,百世规模与单件成本均接近申通,但单件毛利比申通低0.40元。如果与行业规模前两名的中通韵达相比较,单件毛利分别低0.48元、0.40元——不过百世与中通韵达收入的差距,分别解释了58%和48%的单件毛利差异。

▼百世单件快递毛利与同行仍有差距

数据来源:公司公告,国泰君安证券研究

因此,正如百世董事长周韶宁在2019年百世网络大会上提出的那样,2019年,从“量变质胜”转变为“质变量胜”是百世在春秋末期、战国将至之时面临的最大难题。

复杂的生态建设与优化,将继续考验管理层的智慧。在自由现金流积累能力颇为有限的发展阶段,百世也许需要寻找长期的资本合作伙伴。

2019年,中国的电商快递行业将保持15-20%的中速增长,五大巨头之间的竞争环境仍处于你追我赶的春秋末期,若二季度快递行业业务量高增长,对于百世来说,无疑是有利的追赶窗口。

如果百世的创新变革奏效,可能会激发出新的成本曲线,成为降本增效之战的大赢家。

待快递江湖正式进入战国之时,或许行业格局将是天翻地覆的另一番模样。

以上内容节选自国泰君安证券已经发布的证券研究报告《探路物流生态,凸显战略价值》《电商快递的春秋与战国》《行业更新快报:快递:二季度业务量增速或是全年最高》《行业策略报告:在效率提升最快的行业,寻内部变革最快的公司》,具体分析内容(包括风险提示等)请详见完整版报告。若因对报告的摘编产生歧义,应以完整版报告内容为准。

郑武证书编号:S0880514030002

皇甫晓晗证书编号:S0880518070005