以小控大,东方富海12亿元拿下光洋股份,PE掀起买壳潮?

2019年6月19日晚,上市公司光洋股份正式公告,其实控人变更为富海光洋基金,而后者的GP正是知名PE机构东方富海。这也是A股上不多见的,由一只并购基金直接取得上市公司的控股权。

这笔交易中,富海光洋基金以12亿元人民币,从原股东手中受让了光洋股份29.61%的股份。富海光洋基金表示,看好上市公司及其所处行业未来发展前景,拟通过上市公司平台有效整合相关资源,提高上市公司的资产质量,全面提升上市公司的持续经营和盈利能力。

实际上,近期看上了上市公司的PE远非东方富海一家,基石资本有意入主聚隆科技,不久前信中利近期也试图将GP业务注入惠程科技……目前A股上已经聚集了基石资本、鼎晖投资、KKR、中信产业基金、IDG等众多PE。PE机构“买壳”似乎在2019年迎来了转折点。

以小控大 9亿买壳

东方富海此次仅动用了约9亿元的资金,就控制了一家市值40多亿元的上市公司,操作一气呵成。

这起交易谋划已久。光洋股份的控股股东为光洋控股,持有前者29.61%的股份。早在2018年6月,光洋控股就剥离了旗下的非上市公司资产,转变为一个较为单纯的持股平台,为后续交易铺平了道路。

2018年11月,东方富海宣布将以12亿元收购光洋控股100%的股份,从而间接控股光洋股份。若折算为上市公司的股价,则收购价约为8.6元每股。当时光洋股份的实际股价仅为5元左右。因此东方富海的出价溢价达到了70%。东方富海第一时间支付了1.5亿元的定金,但收购资金并未全部到位。在锁定收购对象和价格之后,东方富海立刻着手募集一只并购基金,专门用于收购光洋控股。它就是此次作为收购主体的富海光洋基金。

不过富海光洋基金并不是一只典型的PE基金,在其12.9亿元的总盘子中,东方富海自身出资8.9亿元(作为LP出资8.8亿元,作为GP出资0.1亿元),出资比例达到69%。这是东方富海旗下自身出资比例最高的一只基金。

其余的4亿元,东方富海拉上了另一家上市公司扬帆新材。扬帆新材是东方富海的一家被投企业,2017年IPO。把成功的被投企业变成自己的LP,是老牌PE的常规操作。在富海光洋基金中,扬帆新材出资1亿元。另外,光洋股份的原实际控制人程上楠也在富海光洋基金中出资2亿元。另一名自然人沈林仙出资1亿元。

富海光洋基金出资结构,引自光洋股份公告

在过去的PE买壳交易中,监管层对PE基金作为出资主体的情形非常敏感,尤其是对上市公司实际控制人稳定性的问题会严加问询。扬帆新材公告披露的信息显示,富海光洋基金的期限仅为3年,可延长两次,每次一年。这一问题是否会引起监管注意仍有待观察。

老牌PE晒家底:2018年净利9200万

本次交易中,东方富海选择由其子公司深圳市东方富海创业投资管理有限公司担任富海光洋基金的GP,深圳市东方富海创业投资管理有限公司是东方富海的主要子公司之一,目前管理着11只基金。因为该交易,深圳市东方富海创业投资管理有限公司的财务数据也得以曝光。

2017年宝新能源以14.4亿元的价格,收购了东方富海30%的股份,以此计算后者当时的估值为47亿元。这一估值当时引发了两派论战,一派认为与九鼎以及其他登陆资本市场的PE机构相比,47亿元只是个零头,另一派则认为PE机构收入不可持续,估值虚高。

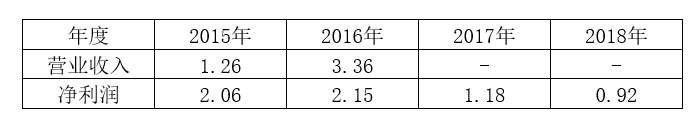

此后由于A股市场走势、IPO政策、减持政策的风云突变,东方富海的收入的确受了巨大影响,远未能达到预期。2018年东方富海净利润9200万元,与管理层此前承诺的4亿元净利润相差甚远。

东方富海近年业绩,引自宝新能源相关公告

按照与宝新能源的对赌协议,若东方富海2017年、2018年、2019年三年未能实现业绩对赌承诺,以管理层为主的原股东需承担数额巨大的现金补偿。

通过“以小控大”的方式,东方富海用8.9亿元的自有资金就拿下了光洋股份的控制权。在近两年的“PE买壳”行动中,以PE基金作为收购主体并不多见,多数PE机构都会选择债务融资的方式筹集资金,并且往往会把目标公司的股票作为质押物,形成了一种A股特色的“杠杆并购”。但在此次交易中,东方富海明确承诺“不存在利用本次收购的上市公司股份向银行等金融机构质押取得融资的情形”。虽然东方富海是一家老牌PE,要拿出8.9亿元的真金白银,也属下了血本。

至少从财务数据来看,这笔交易将深刻的改变东方富海。2017年披露的财报显示,截至2016年底东方富海的总资产不过18亿元。以2018年的财报计算,在并表光洋股份之后,东方富海资产规模将扩大一倍,营收扩大数倍。但利润却会大幅降低——2018年光洋股份亏损超过9000万元。

窗口期再现 志在重组?

东方富海作为老牌PE,对资本市场一直非常向往。在新三板火热的时候,东方富海也曾申请挂牌新三板,但因为监管风暴突如其来而作罢。2017年,东方富海与中小板上市公司宝新能源“换股联姻”,曲线完成了一定程度的资产证券化。

没有人怀疑,此次收购光洋股份,东方富海的醉翁之意不在酒。

光洋股份于2014年上市,其主要从事汽车精密轴承的研发、制造与销售,主要产品为滚针轴承、离合器分离轴承等,是国内汽车变速器用滚针轴承、滚子轴承以及离合器分离轴承的主要供应商之一。2018年中国汽车市场出现了史无前例的销量下滑,再加上新能源车开始逐步替代传统汽车,光洋股份从目前的业绩到未来前景都令人担忧。

并且,因为光洋股份此前的并购也出现了商誉暴雷的情况,业绩受到巨大冲击。2018年财报显示,光洋股份营业收入13.55亿元,同比下降7.24%;归属于上市公司股东的净利润为-9,040.37万元,同比下降849.80%,扣非净利润-1亿元,同比下降7,798.48%。在东方富海介入前,光洋股份的市值已经不到30亿元,是一家“壳”特征非常明显的上市公司。

2018年11月东方富海宣布收购之后,光洋股份出现了连续8个涨停,股价翻了一倍以上。目前光洋股份的股价9.56元(截至6月20号收盘),仍高于东方富海8.6元的收购价。东方富海已经浮盈11%。投资者看好东方富海的入主,显然是出于更大的期待。此前所有PE机构入主上市公司的案例中,无不伴随着大手笔的资产重组,让上市公司脱胎换骨。

在过去两年的严监管环境之下,也有许多PE机构的类似尝试并不成功,过不了监管这一关,重组失败的案例有四川金顶、金字火腿等等。尤其是对于搭建上市平台、实现所谓“募投管退”PE业务闭环的想法,监管层更是严加限制。

但从各路PE开始蠢蠢欲动来看,目前A股的这一轮严监管似有放松之势。尤其是在A股市场走势不佳的情况下,PE入市还可以打着救市的旗号。一位参与过运作上市公司的PE人士评论道,新的窗口期来没来很难说,但是肯定有人能看到趋势。

2019年6月9日,另一家老牌PE信中利,宣布将把旗下的私募股权基金管理业务注入深圳惠程。信中利三年前收购深圳惠程之后,已经往这家原电气设备供应商注入了大量游戏、互联网资产,将营收做大了近6倍。此次重组私募股权基金管理业务,更是直追九鼎先例,实现“类借壳”上市。

目前东方富海方面并未透露关于未来计划的信息,仅表示“拟通过上市公司平台有效整合相关资源,提高上市公司的资产质量”,同时也表示“暂无在未来 12 个月内改变上市公司主营业务或者对上市公司主营业务作出重大调整的计划”。投中网联系了东方富海董事长陈玮,但对方未置评。

并购A股公司,馅饼还是陷阱?

2018年底,在A股大量上市公司遭遇商誉爆雷、股权质押等危机之时,监管一度鼓励私募资金积极参与救市。众多机构跃跃欲试,重返控制权交易市场。

2019年5月20日,另一家来自深圳的老牌PE基石资本,也通过一只新募集的基金,对聚隆科技发起部分要约收购。

早前,2019年1月24日,麦捷科技公告,深圳远致富海电子信息投资企业(有限合伙)将以12.5 亿元现金获得公司26.44%的股份,成为新控股股东,而背后主导机构远致富海,正是东方富海的关联企业。

更早前,2018年12月10日新大洲A宣布公司第一大股东尚衡冠通股权变动,鼎晖投资从恒阳农业集团处合计受让尚衡冠通合计85.72%股权,变更为新大洲A第一大股东控股股东。

也是同一天,上市公司华谊嘉信公告其将易主,宣布KKR子公司开域集团以2018年12月7日为基准日,在交易前提满足的情况下,以现金的方式直接或通过SPV间接收购公司创始人刘伟持有的华谊嘉信5%股份。

不过这些收购标的大多本身资质不佳,PE机构即便入主或意向收购,也颇多波折。

2019年3月11日,因标的公司业务线众多,开域集团需收集的材料以及补充材料的周期超过预期,尽调超时,华谊嘉信宣布开域集团延长投资排他期。

3月14日,华谊嘉信公告收到中国证监会下发的《行政处罚决定书》,因上市公告书存在虚假记载和《2013年年度报告》、《2014年年度报告》中披露的控股股东刘伟持股数量和持股比例存在虚假记载,华谊嘉信被处以40万罚款并责令改正,其创始人刘伟亦受处罚。

华谊嘉信自身也深陷业绩亏损泥沼,根据其4月份发布年报,其2018年度亏损达7.71亿元,主要归因于报告期内公司计提商誉减值4.65亿元和坏账准备1.72亿元。5月29日,深交所向持续亏损两年的华谊嘉信发出问询函,要求就巨额的坏账与商誉减值做出详细说明。

对于PE机构而言,在目前新三板流动性不足、募资渠道有限的大环境下,在取得上市公司控制权后,若能成功借壳上市,资本运作空间将大为拓展。基石资本张维在接受投中网采访时便提到,不是所有上市公司都值得救,需要用ROE利润增长率、负债率、PE倍数等指标筛选上市公司。如东方富海等机构等拿到壳资源之后如何运作,还是考验其智慧。