什么值得买创业板IPO审批通过:上一代种草平台是否还有成长空间

据IPO早知道消息,6月13日,证监会发布了2019年第56次会议审核结果公告。审核结果显示,内容电商导购平台“什么值得买”的主体北京值得买科技股份有限公司审批通过,或将成为“国内电商导购第一股”。

这已距什么值得买首次提交招股书过去了超过800天。2017年3月30日,什么值得买首次提交了招股书;整整一年后的2018年3月30日,招股书完成更新。

招股书显示,什么值得买计划在深交所创业板上市,拟发行不超过1,333.3334万股,占本次发行后总股本的比例不低于25%,拟募集资金3.30亿元。

上市前,创始人隋国栋直接持有57.78%的股份,并通过国脉创新间接持有公司10%的股份,总计控制公司67.78%的股份。上市后,其直接持股比例将下降至43.33%。现CEO则为2015年加入的前京东高管、京东家电负责人那昕。

什么值得买方面表示,本次募集到的资金将主要用于进一步提升公司的数据采集和应用水平,实现更精准的商品与广告推荐,提升用户转化率与公司收入。

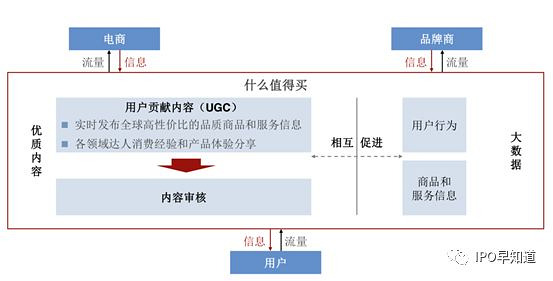

目前,什么值得买的主营业务为运营内容类导购平台什么值得买网站 (www.smzdm.com)及相应的移动客户端,为电商、品牌商等提供信息推广服务,并以此为延伸提供海淘代购平台服务和互联网效果营销平台服务。

其中,什么值得买主要作为获取用户和流量的入口,并基于此为电商、品牌商等提供信息推广服务。根据收费方式的不同,信息推广服务收入分为电商导购佣金收入和广告展示收入两部分。

电商导购业务中,什么值得买主要借助于UGC内容,包括用户在平台上分享的 商品和服务的优惠信息、购物攻略及购物分享类原创文章等。其他用户在获取相关内容的同时,可以通过相应的链接跳转至电商或品牌商官网进行购买,平台按照用户消费的实际金额向与平台具有业务合作关系的电商、品牌商等收取一定比例的佣金。

广告展示业务中,什么值得买通过在网站或移动客户端提供广告展示位,帮助电商、品牌商等获取用户、扩大品牌影响力。

根据招股书介绍,其信息推广服务的合作伙伴主要分为三类,包括阿里巴巴、京东、亚马逊全球、苏宁易购、国美在线、沃尔玛、eBay、Ashford、Macy’s 等国内外电商或零售商;Linkshare、Affiliate Window 和 Commission Junction 等联盟平台;以及耐克、Visa、戴森、DELL、雅诗兰黛、华为、中国银行、银联国际、美的、iRobot 和松下等国内外品牌商。

财务数据显示,2015年、2016年和2017年,公司报告期内的营业收入分别为0.97亿元元、2.01亿元、3.67亿元,营业利润分别为2369.16万元、4009.82万元、9943.85万元、归母净利润分别为1934.59万元、3516.37万元、8624.14万元。

什么值得买表示,其已在电商导购行业拥有了良好口碑和较高知名度,与国内外知名电商如天猫、京东、亚马逊等建立了良好稳定的合作关系。加之近年来国内电商行业的持续 高速发展为电商导购行业的发展提供了行业红利,公司电商导购佣金收入实现了稳定增长。

事实上,在这稳定增长的业绩背后,最大的隐忧其实是对三大电商平台的高度依赖。

报告期内,什么值得买电商导购佣金收入前十大客户合计占电商导购佣金收入的比例均超过85%,收入集中程度较高,其中,阿里巴巴、京东和亚马逊三家尤为明显。

2015至2017年,什么值得买从以上三家平台实现的电商导购佣金收入及互联网效果营销平台服务收入分别为4522.58万元、7723.38万元和11218.74万元,

从这点来看,对大平台的重度依赖利弊兼具。诚然,头部电商的巨大流量需求能给什么值得买带来稳定且客观的收入,但如果其中一家甚至多家无法进行合作延续的话,必将会对整个平台的收入带来极大影响。因此,合作稳定性和可持续性也就成了什么值得买不得不面对的一大难题。

此外,尽管电商在国内兴起已久,但电商导购行业可以说尚处于野蛮生长的阶段。随着互联网红利殆尽、流量成本增加,无论是品牌商还是电商平台,都在逐步将一部分业务重点放在内容营销上,甚至自建内容导购平台,包括像识货(虎扑孵化产品)这样的垂直类导购平台的日渐庞大,整个行业在未来一段时间里的竞争惨烈程度将不言而喻。

这样看来,这次什么值得买如果能顺利在创业板上市,它也就被冠以“国内电商导购第一股”的美誉。但在接下来,如何保持和上游电商平台之间的“和谐共处”,既得考虑继续保有可靠的收入来源,亦不能在业务模式上产生利益冲突,这些因素也都将直接影响什么值得买在资本市场的整体表现。