Peloton正式递交IPO申请,家庭健身独角兽上市倒计时

北京时间周二晚,Peloton向美国SEC正式递交了IPO申请,股票代码为PTON,拟募集资金为5亿美元。主承销商为美国银行、巴克莱银行和摩根大通。虽然没有公布估值,但早先几大投行给Peloton提出估值价格为80亿到100亿美金。

几乎是Uber和WeWork之后,美国2019年最受关注的IPO事件。

■Peloton

数据显示了Peloton独特的盈利模式。文件显示,截止2019年6月30日,Peloton总共只公司2019年营收达到,比2018年的4.25亿美元翻倍。

收入的贡献,一方面来源于价格从。其中在2019年,

硬件和软件的双重收入结构,让Peloton被认为是(Apple/Netflix-for-Fitness)。

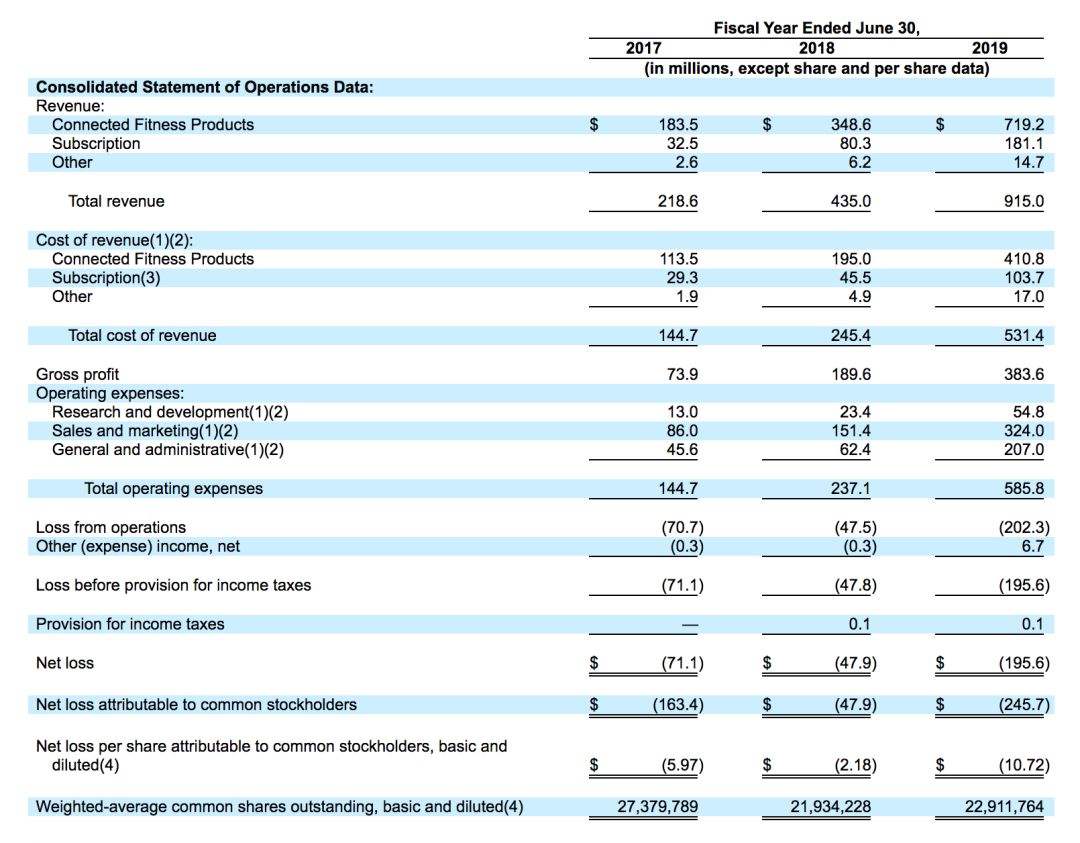

■Peloton公司三年财务数据 来源:SEC官网

虽然营收翻倍增长,但。截止2019年6月30日,

,由2018年的4790万美元,扩大到。

公司创始人兼CEO John Foley在招股书中表示,公司有可能在未来几年,

。

盈利性问题,是Peloton上市估值的风险之一。

■Peloton CEO John Foley

Peloton 2012年公司成立,核心产品为一台搭载屏幕的跑步机和单车,用户在家庭场景骑车和跑步时,可同时观看Peloton的教练直播课程。用户除了。

这一健身需求,。以SoulCycle为代表的精品单车工作室,。

Peloton相当于:同样的单车、同样的教练,甚至同样的社群氛围,只不过通过线上直播完成。

可以说,Peloton在和中,开辟了一个在线健身的新模式。

相比传统家用设备,Peloton有更高的设备使用率和额外的订阅费收入,而相比精品工作室,Peloton是一个边际效应更为明显,并能实现非线性增长的商业模式。

上市倒计时的Peloton,预计将带来内容和硬件革新的,全球家用健身新浪潮。

超9亿美元年营收,订阅收入占比20%

递交IPO文件的Peloton,首次披露了三年的财务数据。

从营收来看,2017年到2019年,Peloton实现了。其中2017年收入为2.186亿美元,2018年为4.35亿美元,到2019年收入规模达到9.15亿美元。

而从在线内容订阅收入来看,2019年财年为1.81亿美元,高于2018年的8000万美元在线订阅费。

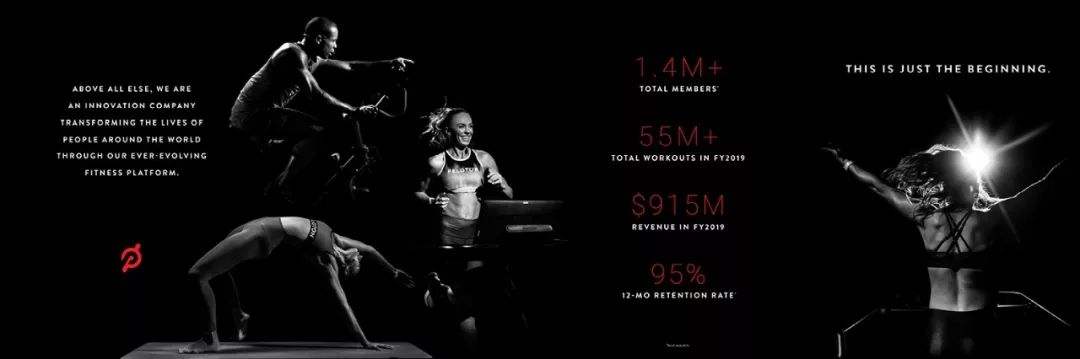

■ Peloton公司季度财务数据

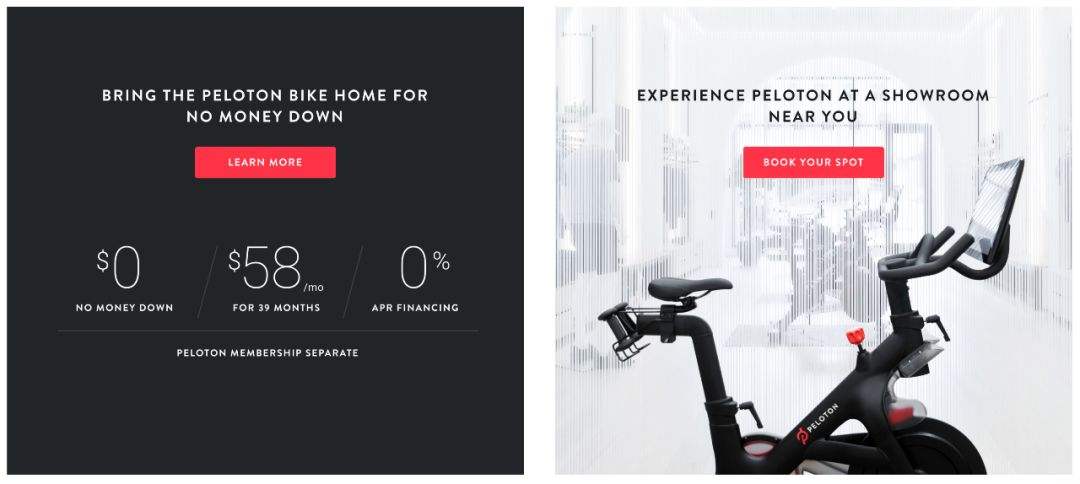

与此同时,公司的亏损也在同步扩大。2019年公司亏损2.457亿美元,远高于2018年的4790万美元。硬件生产和物流成本,以及全美74个展示门店等的营销费用,需要不低的成本。

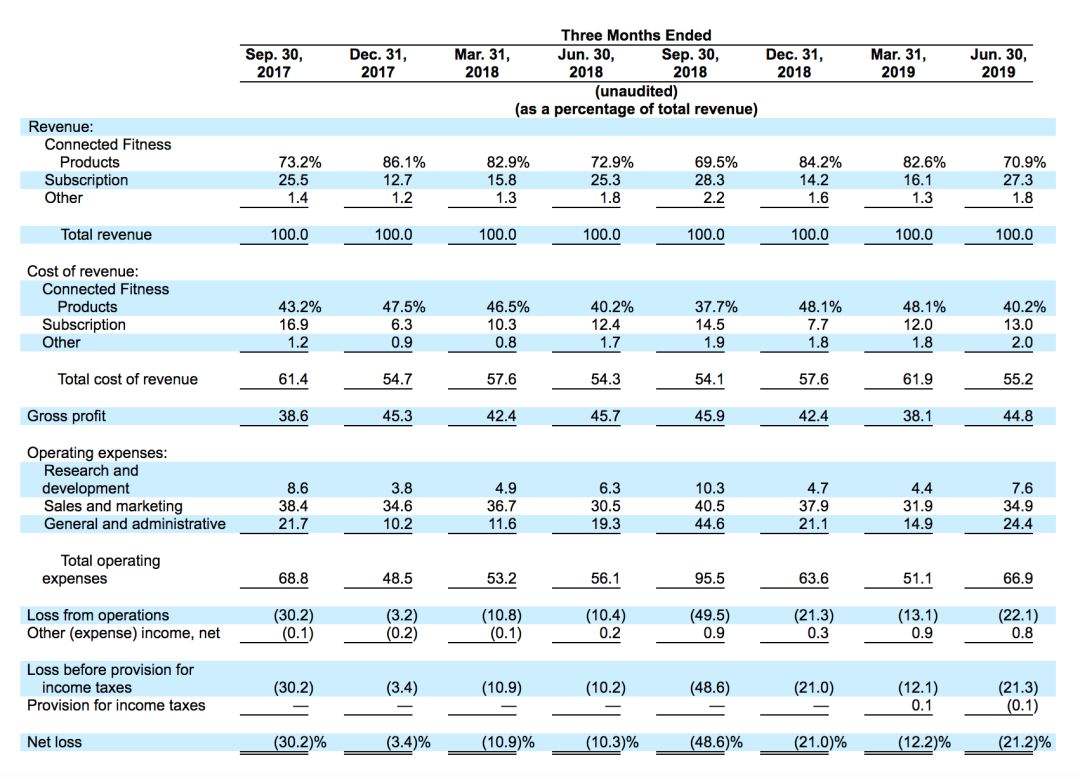

Peloton也在2019年的6月30日,设备销售量达到了57.7万,其中美国市场销售了56.4万台,占了绝大部分。Peloton的在线订阅用户达到140万,用户可以订阅硬件设备,或APP上的在线健身内容。

■Peloton

用户规模上,从2017年6月30日计,,分别同比增长128.1%和108.1%。其中平均净月度互联健身用户流失率分别为0.70%,0.64%和0.65%,

根据文件的数据,Peloton 的订阅用户年留存率达到95%,其中92%的用户购买设备后使用在线订阅内容服务。截止6月30日,。

虽然设备购买规模仅为57.7万台,

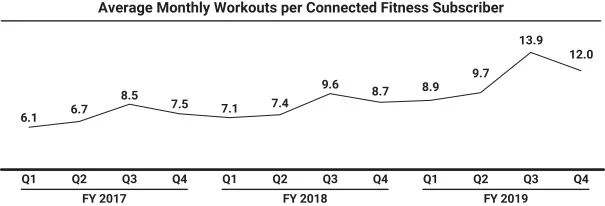

■Peloton单台设备的月活数据

而从品类上,Peloton已经从最早的,扩展到等无器械领域。品类的拓展,扩大了Peloton的在线订阅的收入规模。

相比传统的家用健身设备, Peloton 有其独特的优越性,而和单纯的在线健身APP相比,Peloton强大的留存和活跃,使得

甚至从成本结构和扩张性来看,。

拆解Peloton模式

即便依然亏损,但,是其获得高估值的主要原因。

Peloton创始人John Foley在招股书中表示,。

也就是说,Peloton以通过出售互动的家用健身设备,,从而实现快速回本。而之后的。

同时,不断扩充的健身课程品类,和全球市场拓展,是Peloton未来增长的潜力所在。

■Peloton分期方案

Peloton被认为,也因此,Peloton本身已经开始具有了较强的品牌属性。

而从商业模式来看,相比健身房和传统家用健身器材来看,Peloton模式具有网络效应。也就是说,更多的在线用户和硬件设备,将和更多的健身课程内容相互驱动。甚至更多的单车使用,也将驱动订阅费的续费率。

Peloton的独特模式,形成了自己的增长飞轮。

也因此,资方展现了对Peloton模式的极大热情。

根据公司的最近一轮融资,Peloton已经估值为41.5亿美元,公司在2018年完成由TVC领投的5.5亿美元融资。除此之外,Peloton的资方还包括L Catterton、老虎环球基金、和GGV等一线基金。

Peloton大热的同时,美国开始了Peloton模式的创新浪潮。智能力量训练的Tonal,有氧家庭智能训练的Mirror,比如划船领域的公司Hydrow等等。而在中国,类似的热潮有可能即将开启。

中国版Peloton会有吗?

单从Peloton目前总共52万台左右的销量而言,以中国单跑步机年出货量超过300万台的量来看,。

但以Peloton硬件高单价(单价万元以上),和高内容付费意愿(39美元/月,140万订阅用户)来看,中国能否出现下一个Peloton,仍然是一个值得讨论的话题。

如果用户需求,是Peloton模式在中国市场得以成立的重点,。

比如中国用户,是否有在家庭场景骑单车,或者室内跑步的需求;中国用户为这些健身内容付费的意愿有多高;以及是否愿意为硬件和软件付出更高的价格。

按照用户需求的区分,目前中国市场出现了跑步机品类的Spax、单车品类的小乔体育,家庭智能力量训练模式的Fiture,以及Keep更多的家用健身设备,直接对标美国的Peloton模式。

但不论如何,就像Peloton种子用户来源于SoulCycle一样,中国版Peloton健身用户,也离不开健身房用户。换句话说,中国版Peloton家庭健身的用户,依然需要广大的健身房培养出种子用户。

Peloton的IPO,可能加速中国版家庭健身平台的出现,但更大规模的家庭健身用户基础,可能依然要靠全国的健身房来培养。■GYMSQUARE

-END-

延伸阅读:

家庭健身独角兽Peloton提交IPO申请

Peloton模式离不开健身房

Fiture获红杉600万美元首轮融资