2019年中复盘

医疗大健康板块依然是2019年最亮眼的赛道。

2019年上半年,医疗健康领域,共计发生投融资事件374笔,交易金额达到502亿元。与2018年类似,医疗健康领域不论是交易笔数还是交易金额,都位居首位。

在所谓的“资本寒冬”里,中国医疗健康赛道依然加速狂奔。

作为抗周期赛道,医疗技术快速更迭,市场是否有了新风向?融资热度逐渐降低,投资是否有了新逻辑?这些问题我们也很好奇。

为了更清晰地描述2019年的一级市场,尤其是早期创投正在发生的现象,未来智库特做了这篇研究报告,希望能尽可能真实的还原一级当前创投现状,并为创投各方决策提供一定的依据。

在做了相关的研究后,我们认为:

肿瘤免疫治疗正在步入2.0时代:免疫联合治疗时代

医疗器械板块的活跃板块是体外诊断和高值耗材,泛癌种早筛是值得关注的新趋势

1. 从疯狂趋向理性

医疗大健康板块依然是2019年最亮眼的赛道。根据统计的数据,2019年上半年,医疗健康领域,共计发生投融资事件374笔,交易金额达到502亿元。与2018年类似,医疗健康领域不论是交易笔数还是交易金额,都位居首位。

但与估值泡沫化的2017年、2018年做个对比,依然呈现了一定的下滑。2018全年医疗融资1022笔,总融资额1754.17亿元;2017年融资数更多一些,达到1246笔,总融资额1145.49亿元。

作为抗周期赛道,医疗健康赛道一级市场正在发生着变化:泡沫被挤,估值趋向理性,甚至有些悲观。

“今年整体环境不太好”,英诺天使基金的李英杰表示,“说个概数,如果项目以往能给到5000万融资,那么今年这个数字估计会降到3000万,估值也会压得更厉害。今年大家对估值会更理性一些。”

至于原因,合力投资向分析道,“今年市场上大部分投资集中在创业公司的首轮融资和B轮以后的融资。可能有多方面因素,我们认为,主要是全球政治局势和国内金融去杠杆的余波两个因素。”

2. 机会只在头部玩家手里

数据来源:鲸准

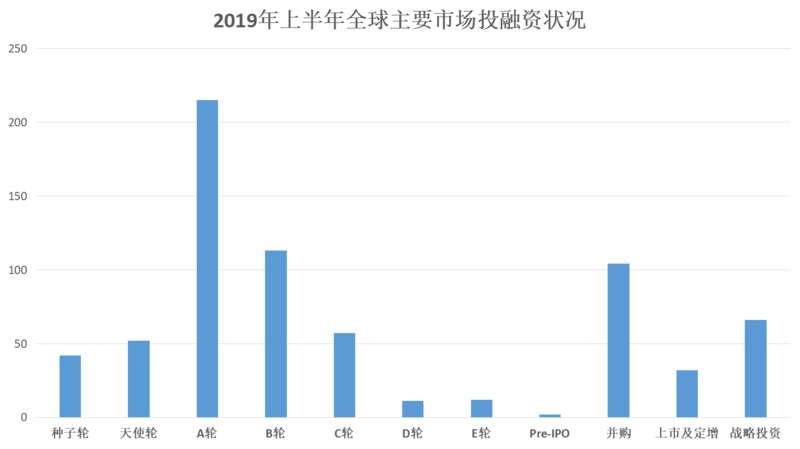

从全球视野来看,医疗行业在中国、美国、欧洲等市场共完成了707笔融资。其中,更多机构从A轮和B轮进入,A轮融资215笔,B轮113笔。并购和战略投资数量也在提升,并购104笔,战略投资66笔。投资更集中于头部玩家,两极化趋势日益显著。

“在市场震荡或者下行的阶段,投资者一般都会提高对创业公司的要求,尤其是现在创业机会的‘低垂果实’非常稀少,大部分机会都对创业公司的资源、技术、团队组合、综合能力等因素有很高的要求,”合力投资分享道,“我们的标准类似,希望找寻到场景明确、团队搭配合理、核心竞争力强的创业公司。”

3. 看细分赛道,谁是资本眼中的香饽饽

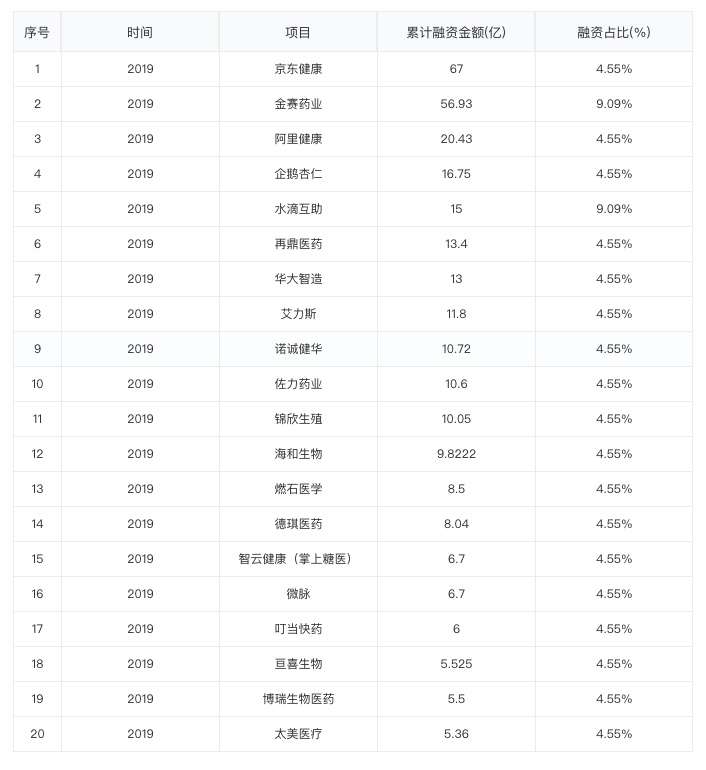

统计了上半年医疗赛道融资金额最高的二十个项目。从表单来看,京东健康、阿里健康、企鹅杏仁分别背靠京东、阿里和腾讯。华大智造是华大基因子公司,金赛药业则是长春高新的子公司。

可以看出,最受资本欢迎的仍是有上市公司或有强大背景的企业。

数据来源:企名片

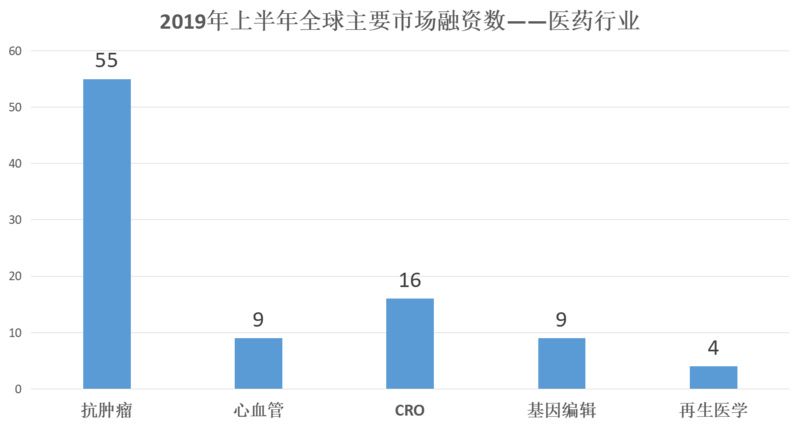

顺着表单往下看,再鼎医药、艾力斯、诺诚健华、海和生物、德琪医药、亘喜生物、博瑞生物医药,都集中在创新药物或是抗肿瘤免疫疗法。创新药及新疗法依旧坚守着风口。

华大智造、燃石医学都集中在基因测序板块,基因测序也是今年投资人关注的热点。华大智造集中在产业链上游的高端仪器耗材,燃石医学现在重点应用是肿瘤早筛早检,肿瘤早筛则是行业的共同发展趋势。

接着往下看,微脉、叮当快药、智云健康都属于医疗服务行业。对于这个赛道,我们认为早期玩家生存的空间已经较少,应该说竞争到了下半程。

4. 科创板来了,“退出路径 +1”

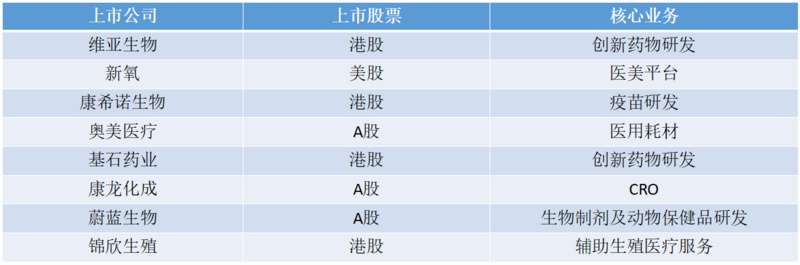

上半年,共有8家医疗企业上市。

港股允许未盈利的生物技术公司上市,给了境内公司更多的退出路径。

我们观察到,科创板也给已经上市的企业带来新动作:昊海生物科技(06826.HK)就科创板上市已向上交所提交第三轮报告,华熙生物(00963.HK)在冲击科创板前先分红10亿。

此外,再鼎医药今年完成了2亿美元再融资,计划年底前在中国市场推出PARP抑制剂则乐Zejula和肿瘤电场疗法Optune。

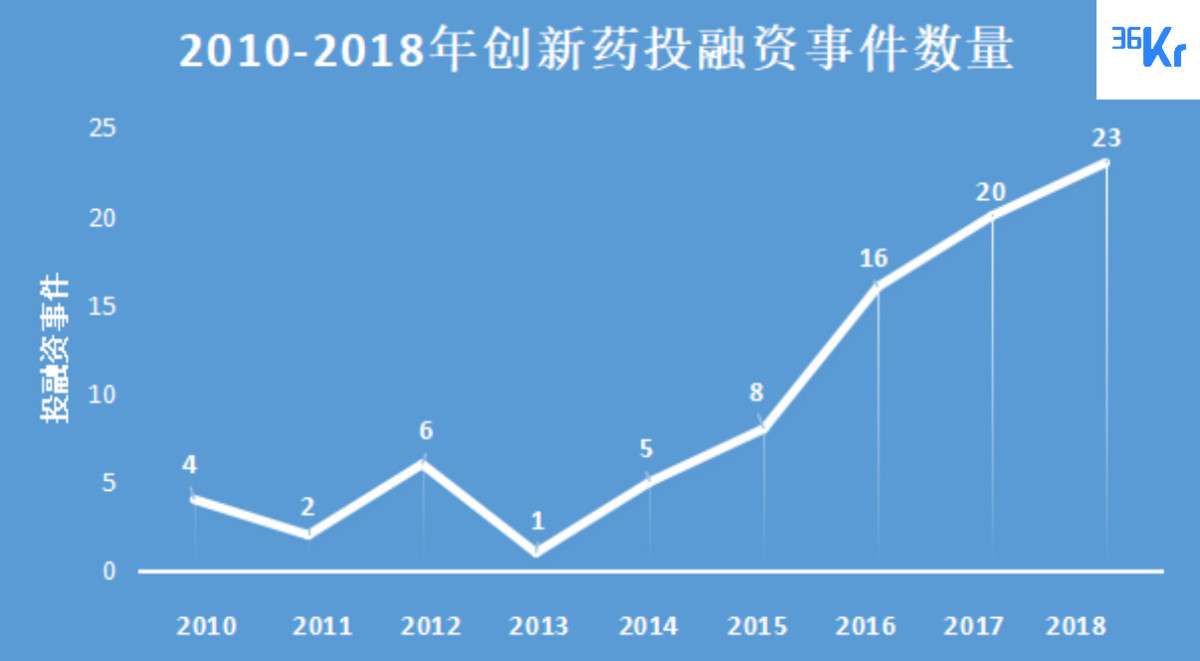

1. 医药自主创新力爆发,“抗肿瘤”占据长期风口,但今年估值降低

在医药及生物技术领域,最为亮眼的是创新药赛道。鼓励技术创新的政策红利、生物技术人才“海归潮”的出现、港交所允许未盈利的生物技术公司上市、对科创板的预期,都是中国医药在2018年自主创新力集中爆发的理由。

普华资本投资董事李杨向透露,“普华资本今年重点关注双抗、基因治疗、纳米抗体等,关注这些领域中具有平台延展性、早期有潜力的项目,也顺藤摸瓜在关注新的载药方式,以及CRO、CDMO等服务。”

数据来源:鲸准

2. 创新药投资新思维:国内头部还不够,具备全球竞争力才值得投资

2018年底,《氪记2018 | 中国医药,创新力大爆发》一文中,曾给出过预判,其一是市场对技术的要求会更加提高,出现冰火两重天的局面,其二是估值泡沫成为隐忧。今年的市场表现,恰好验证了这个预判。

港股上市的创新药企,多数股价低于预期。泡沫逐步破灭,估值趋于理性。

对于这种现象,几位不愿具名的投资人看法是,公司技术无法在全球市场上有力竞争,才导致了股价滑坡。药企能不能赚钱,不能光看中国市场,而是要看海外市场能否占到市场份额。

未来,创新药企业想取得成功,必须同时瞄准海外和国内市场两方面,技术必须在海外市场具备竞争力。这是创新药投资的新思维。

3. 肿瘤免疫治疗步入2.0时代

另一方面,肿瘤免疫治疗正在步入2.0时代——免疫联合治疗时代,这是值得关注的国际研发趋势。

之所以要采取联合治疗,是因为肿瘤免疫的机制复杂,单药治疗的反应率相对较低。因此,科研人员开始尝试多种药物联合治疗的策略。常见的免疫联合治疗方案,主要是单个或多个免疫检查点抗体与抗血管生成药物、小分子化疗药物、放疗等等联用。

2017年11月,国际学术期刊Cell发表了一个联合用药的重磅研究,美国约翰霍普金斯Kimmel癌症中心发现,在治疗非小细胞肺癌过程中,将几种表观遗传治疗药物联合使用,可以触发一个化学级联反应,大幅提高治疗效果,同时减弱癌症的侵袭性。

数据来源:鲸准

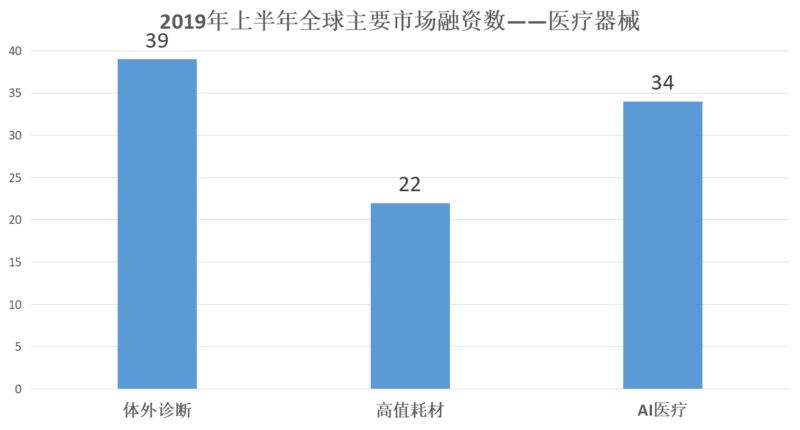

医疗器械板块比较活跃的细分赛道是体外诊断、高值耗材和AI医疗,其中体外诊断上半年融资39笔,高值耗材上半年融资22笔。AI医疗影像赛道,经历了洗牌之后,上半年全球融资数量为8笔,主要集中在头部玩家。

1. 泛癌种早筛新趋势,市场仍待酝酿,值得长期关注

其中,值得关注的是肿瘤早筛的融资数目得到了较大提升,上半年全球主要市场融资数量为22笔。今年5月,GRAIL开发的泛癌种早筛产品获得了FDA授予的“突破性设备”称号,可以称得上是一个行业里程碑,泛癌种早筛成为值得关注的新趋势。不过,鉴于肿瘤早筛技术难度较大、更多信息待验证,预计该细分领域市场至少还需酝酿2年时间。

2. 介入器械:当下的理想投资标的

高利润率和广阔市场空间,让介入器械成为投资人的关注焦点。针对特定病种的介入支架发展较好,包括糖尿病并发症和心血管疾病。国内介入器械的主要玩家是大公司,初创公司不算多。

“医疗三巨头GPS” GE、飞利浦、西门子在行业内举足轻重,他们的最新动向对行业有引领作用。“GPS”当前的关注点是数字医疗、AI医疗,提供整体解决方案。

换一个角度,从科室来看行业,点击率最高的是眼科,上半年融资达12笔,涉及医疗器械、人工晶体、专科诊所;其次是口腔科,上半年融资达11笔,包括了高值耗材、专科诊所、HIS系统;骨科融资数为9笔,主要是植入类耗材;皮肤科融资为4笔,主要是专科诊所。

医疗器械的投资逻辑,核心看三点:第一,安全性最重要;第二,看销售能力,需考察销售通路上的每个环节;第三,看拿证速度,能否走审批绿色通道,拿证速度直接影响市场份额。

普华资本投资董事李杨分享道,“医疗器械和设备方向,我们看到了很多高端国产替代的机会,像心室辅助、起搏装置、再生医学、设备小型化智能化等,机会很大;IVD领域普华关注基层、早筛或者临床刚需,集中在感染和肿瘤领域。”

合力投资则表示,“中美竞争一定是长期情况,所以中美科技铁幕下催生的中国原创科技以及行业标准,都会是未来几年的机会。我们在这个角度有一些部署,比如我们投资了第三代测序技术、单细胞测序技术的中国科创企业。此外,我们还比较看重AI技术在生物医疗领域的应用,看好人工智能在生物分子水平分析层面的应用前景,比如结合液体活检技术的新一代多组学检测诊断技术。”

医疗服务行业动向

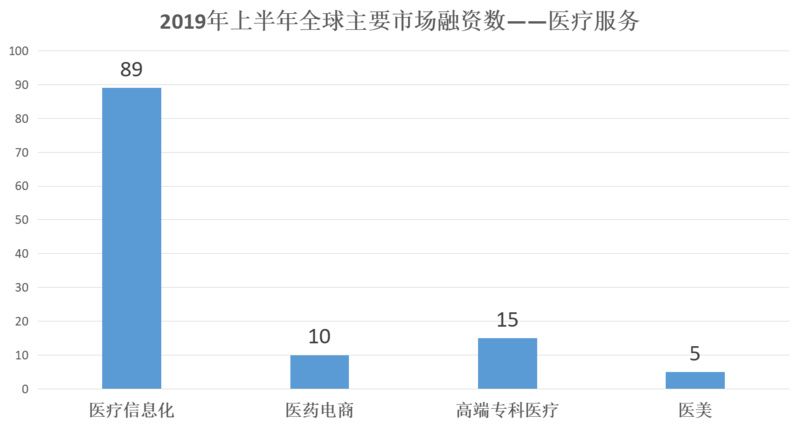

数据来源:鲸准

1. 医疗信息化:医疗服务赛道中占据八成交易量

医疗信息化占比重较大,上半年全球主要市场融资89笔。

当然,这一定程度上归因于医疗信息化的覆盖广泛。上游,为药械研发商、生产商提供智能化的决策,到下游为医院、诊所提供HIS、AI诊疗、SaaS系统,以及面向患者的远程问诊、处方外流,医疗信息化几乎覆盖了整个产业链。

我们观察发现,医药电商无论是在国内还是海外,均是B轮以上的融资,还有不少是具备集团效应的大平台,例如阿里系和国药系。

北极光创投投资副总裁马可认为,“医疗信息化和AI均属于智慧医疗领域,目前投资热度很高。AI和医疗的深度融合是发展的必然趋势,近年来该领域相关产业链的发展势头被投资者看好,算力、算法、硬件、芯片、结构化数据等技术的应用,为大健康产业发展提供了良好的技术支撑。”

2. 高端专科医疗:眼科、皮肤科、口腔科融资集中

我国高收入人群体量攀升,过去10年的年均复合增长率达22.3%。这个群体普遍对公立医疗满意度偏低,寻求更个性化、更高效、更高质的私人医疗服务。近年,政策放宽了对外资办医、民营资本办医的限制,推动了高端专科医疗的发展。

高端医疗的服务重点不仅是疾病治疗,而是疾病前后的延伸需求,例如健康管理、整形、护理、月子服务,这些环节消费属性更强。

上半年,全球主要市场共有高端专科医疗融资15笔,以眼科、皮肤科、口腔科为主。

3. 医美:在线整形服务平台受资本青睐

野蛮生长的医疗美容,强烈吸引着资本的目光。

这源于医美的一系列独特优势:高客单价、高复购率、高利润率、投入资金相对小、回报周期短、可规模化复制。而且,随着年龄的增长,用户修复和抗衰的成本也在递增。

然而另一方面,非正规机构的存在、虚假宣传的泛滥,也使得医美依然处于混乱之中。

或许是这个担忧,今年国内完成融资的,均是相对有序的在线整形服务平台。在这个领域,“中国医美第一股”新氧今年5月上市,巨头已经入场。

相比之下,海外完成融资的则是下游医美品牌机构,英国皮肤连锁品牌sk:n获得新融资。

在将来,相信随着诊所证照的开放、政策监管的日益严格,行业会变得更加有序,上游医美器械、下游医美机构会更加规范化。

总结上半年的医疗赛道,泡沫逐渐被挤,估值趋于理性。

与其他行业相比,医疗行业依然快速狂奔:抗周期性强,政策红利加持,资本依然青睐。

但市场对项目的要求愈加提高,机会只属于头部公司。这意味着更高的技术要求,更强的资源配置,更优异的团队组合。最受资本欢迎的,仍然是新药新疗法,以及医疗器械行业。

作为高技术壁垒的赛道,人才是这个行业最宝贵的资源与壁垒。2018年末,我们曾经总结“生物技术人才的归国潮”已到来,吸引海外人才的是国内广阔市场前景和政策红利。如今,新的全球竞争格局正在促使着更多技术人才归国,未来,中国医疗创业环境可期。