互联网借贷在非洲怎么做?几个案例管窥非洲的借贷行业

2019年,对国内的P2P行业来说,面临的困境已经不是“寒冬”,而是“团灭”。在政策的严监管下,很多灰色地带被禁止,钱宝网等曾经行业内风光一时的头部企业,也纷纷爆雷。这让许多投资人,将眼光投向了海外,东南亚成为了第一站,并取得了不错的业绩。但是,东南亚的国家,也开始对这一行业加强了监管甚至禁止了部分业务。于是,遥远的非洲,成为下一个选择;而人口最多的尼日利亚,则是众多出海公司选择的第一站。

尼日利亚是非洲第一大国。截止到2018年,其人口数量接近2亿,而且依然保持着3%以上的增长率。同时,其人口以年轻人为主,平均年龄只有18岁,24岁以下的人口占人口总数的60%以上,而35岁以下的人口则占比85%以上。庞大的人口基数和年轻化的群体,为互联网金融的推广提供了一块沃土。

图一:尼日利亚人口增长情况,数据来源:Nigerian Media advertising guide, Media Perspective (2018).

图二:尼日利亚人口年龄分布,数据来源:Nigerian Media advertising guide, Media Perspective (2018).

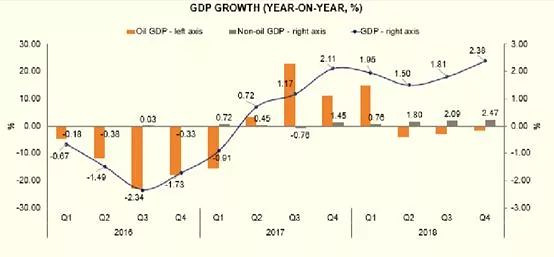

从2017年起,随着国际油价的逐步攀升和国内政治格局的逐渐稳定,GDP也不断回升,出现了稳步增长,尤其是非石油行业。民众也从经济增长中受益,市场消费不断回升。

图三:尼日利亚过去三年的GDP增长情况,数据来源:《选举后的经济》报告(The Post-Electoral Economy),Stanbic银行。

过去几年,尼日利亚的通信基础设施建设也出现了长足的进步,3G和4G的技术得到了较快的普及。根据Jumia发布的《尼日利亚手机市场白皮书2019》所提供的数据,有44%的用户使用的是3G网络,4%的用户使用的是4G网络。智能手机的价格也一路下降,均价从2014年的216美金降低到2018年的95美金。这两项因素推动了智能手机和手机互联网的普及,根据尼日利亚电信总局(NCC)的统计数据,截止到2019年3月,尼日使用互联网的手机用户高达1.16亿户(说明:尼日利亚往往一个人拥有多个手机号,这并不等同于使用人数)。

图四:尼日利亚手机互联网用户数据,数据源:https://www.ncc.gov.ng。

但是,尼日利亚的市场也存在不利因素,那就是金融服务的渗透率过低。以尼日利亚为例,仅有39%的人拥有银行账户。第三方支付也由于央行长期以来坚持不给银行外的企业发放牌照,尤其是电信公司,发展水平更低。

图五:撒哈拉以南非洲银行渗透率情况,数据来源:世界银行。

但是这一问题,并没有阻止大家进入该市场的热情。既有本地的公司,如Branch、Carbon、Renmoney等,从传统的微贷银行进入到互联网体系,也有中国公司,如传易、Opera、盘石等,远渡重洋,来到这片土地上垦荒。业务的形式也多种多样,既有在中国喜闻乐见的现金贷,也出现了一些农业贷、和电信公司合作的小额消费贷款等等。

本文将和给大家介绍几家典型性的公司,来一窥互联网小额贷款的运营模式。

我们常常会遇到这样的情况:电话打到一半,一个甜美的声音提醒你,“您还可以通话一分钟”;上网追剧,电影看到一半突然流量告警,“您的流量套餐只剩40M”。在中国,由于发达的第三方支付体系,只需要动动手指,立马就能续费。但是,在互联网支付不发达的尼日利亚,很大程度上还依赖于大街上的充值点,就不那么方便了。

于是,依附于电信运营商的充值卡消费贷便应运而生,尼日利亚最大的通信运营商MTN的XtraTime计划,便是一个典型的例子。

图六:MTN XtraTime计划的宣传广告,图片来源https://www.tellforceblog.com/。

MTN XtraTime计划的主要内容是:符合条件的用户,当账户余额小于等于0.2元人民币时,便可以申请预借一部分额度,在下次充值时首先抵扣这部分金额。

什么样的客户满足申请这一业务的要求呢?根据MTN官方网站的描述为:

这一要求并不严格,大部分的用户都满足借贷的条件。借贷的方式也非常简单,拨打*606#运行相应的USSD代码,根据对应的序号,可以查询自己可以借款的额度,选择借出话费或是流量费即可。

根据用户每个月的消费历史金额和在网时长等条件,系统会自动判断用户是否符合条件以及借款额度。用户可以在自己的额度内,选择从25奈拉(约合0.5元人民币)到3000奈拉(约合60元人民币)不同的档次进行借贷。用户可以多次借贷,只要不超过额度限制即可。

图七:MTN XtraTime信用额度与消费记录和在网时长的关系。

借款的利息为15%,会在到账时扣除。例如,如果借款100奈拉(约合2元人民币),系统扣除15%的利息后,到账只有85奈拉。当用户下次充值时,便会优先扣除含利息的借款金额,以偿还借款。(关于该业务的详细信息,可参见https://www.mtnonline.com/xtratime。)

MTN的该业务开展的非常成功。据消息人士透露,MTN尼日利亚公司每个月会向超过1500万的用户借出高达100亿奈拉(约合2亿元人民币)的话费或数据业务,约有40%的用户使用过这一服务,平均每个用户每个月重复借款3次。该项业务,不仅带来了巨额的利息收益,而且拉动收入增长超过10%。同时,由于和手机号捆绑,坏账率极低,仅为3-5%之间。

消费贷是尼日利亚小额借贷中一种常见的方式,电信行业中,除了MTN,另外三家Airtel、Glo和9Mobile都有大力推广这一业务。消费场景也被尝到甜头的三方公司扩展到电力收入、数字电视收费等行业中来。

此类服务,往往是和关系消费者某一常用的服务或业务联系起来,借贷的金额低,使用的频次高。有历史数据支持可以较为准确的判断用户的信用水平,有较高的违约成本,往往能将坏账率控制在较低水平。除了利息收益,还能拉动业务增长,不仅受到互联网金融公司的追捧,也得到了服务提供商的大力支持。

但是,开展此类业务门槛较高,需要和相关服务提供商有着非常密切的关系,方能拿到入场资格。

在非洲,人们很少有储蓄的习惯,加上本身收入不高,多数人都是“月光族”。当生活中遇到一点风吹草动,立马就会出现现金短缺的情况。但是传统的金融机构,往往不受理此类小额贷款。非洲人民为了应对这种情况,建立了微贷银行、企业互助基金等机构。如今,随着互联网的兴起,方便快捷的小额现金贷提供了一个新的选择。

Branch是一家美国公司,总部在旧金山,是尼日利亚最大的小额贷款公司之一,为尼日利亚用户提供1000奈拉(约20元人民币)到20万奈拉(约4000元人民币)的小额贷款。

图八:Branch的广告,图片来源:https://urbankenyans.com/

该APP的使用非常简单,用户下载后,首先需要填写一些基本信息,如姓名、性别、联系方式、出生年月日等,同时还需要绑定银行卡和BVN号(尼日利亚银行的个人识别码)。

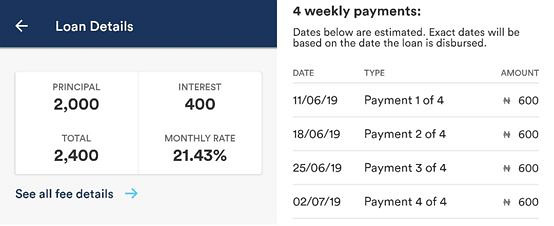

完成注册和审批后,用户便可以测试自己的信用额度,并在额度内申请借款。初次注册的用户额度非常低,只提供1000奈拉(约20元人民币)和2000奈拉(约40元人民币)两种额度。借款的利息为20%,分四周还清,折合日息0.714%。随着用户还款信用等级的提升,额度也会逐渐提高,但最高不超过20万奈拉(合4000元人民币)。

图九:Branch的首次借贷金额和利率,图片来源:Branch Loan的APP截图。

用户可通过两种方式进行还款:一是和银行卡绑定,通过银行卡还款,并支持自动扣款(自动扣款只支持Visa卡和Master卡);二是可以现金转账到Branch的指定账户还款。如果用户不能按时返还,则会被加收罚息,并且其违约行为会记录到征信机构National Credit Reference Bureau。

在风控方面,Branch一方面接入银行BVN号码和尼日利亚三大征信公司(CRC Credit Bureau Limited,CR Services Credit Bureau Plc和First Central Credit Bureau,约覆盖4500万的用户),从外部获取相关的信用信息,另一方面绑定用户的Facebook、获取手机通讯录等来来建立自己的数据库,评估用户的信用水平。催收则主要通过电话和短信的方式。

在推广方面,该APP投放了大量的互联网广告,并且在拉各斯租下了一些广告大牌。同时,还鼓励用户向朋友推荐,每推荐一个新用户(借款并且偿还第一期),可获得2000奈拉(约40元人民币)的奖励。同时,为了方便东非用户(主要指肯尼亚和坦桑尼亚)的使用,还提供斯瓦西里语的方言版本。

除了尼日利亚外,该APP还在印度、墨西哥、坦桑尼亚、肯尼亚等国进行推广。根据Google Play的数据显示,该APP的下载量已经超过五百万次,据报道用户数已超过300万户。先后融资6轮,总融资金额为2亿5470万美元。最近一次为4月7号的C轮融资,由Foundation Capital和Visa牵头,金额高达1.7亿美元。根据公司财报披露,Branch已经有超过300万客户,1300万笔贷款,放款超过3.5亿美元。预计2019年Branch的收入将达到1亿美元,其中大约70%来自非洲。

目前,聚焦在这一市场的,还有ALAT Loan、FairMoney、Paylater、Renmoney等多家公司。中资企业如传易、Opera、盘石等,也试图快速抢占这一市场。

从自然条件来讲,尼日利亚的农业发展可谓得天独厚,常年气候温暖,雨季降水丰沛,土地肥沃。据统计,全国可耕地6800万公顷,但已耕地仅为3400万公顷。大量的土地抛荒,一方面是因为农业生产技术落后,很多地区还停留在原始的刀耕火种阶段,采用种一年荒一年的模式来保持土壤肥力;另一方面,农业人口极端贫困,尤其是西南和北部,缺乏必要的资金来扩大生产。但是,尼日利亚并不能实现粮食自给,每年仅进口的大米就超过200万吨,玉米、大豆、肉类等农产品的市场需求也相当旺盛。政府也给予了一系列的优惠政策,以鼓励农业生产。

图九:尼日利亚贫困的农村景象。图片来源:nairaland.com。

在市场供给和需求有着巨大差异的情况下,农业贷应运而生,FarmCrody便是其中最为优秀的代表之一,也是尼日利亚第一个数字农业平台。

Farmcrowdy成立于2016年11月份,创始人叫Onyeka Akumah。他毕业于印度的马尼帕尔大学(Sikkim Manipal University),曾在尼日利亚多家互联网公司担任高管职位。Farmcrowdy为农民提供小额贷款,以鼓励其扩大种植面积,从而获取额外收益。

由于尼日利亚缺乏农村地区的征信体系,为了降低业务的风险,Farmcrowdy并不接受单个农民的贷款申请,而是以区域为单位来进行统一谈判。首先,他们会根据农作物的时间周期,选择某个区域结合当地特产来推广自己的项目,例如Kwara州的大米、Oyo州的玉米、高原州的大豆、Edo州的木薯、Ogun州的肉鸡养殖、Adamawa州的牛养殖等。然后,Farmcrowdy会和当地的社区领袖(既有官方的公职人员,也有传统领袖)合作,挑选诚实可靠、有意愿有能力的农民,来接受贷款,并由社区提供担保。之后,Farmcrowdy和农民达成合作协议,借贷的钱会折成优良种子、肥料、农具以及培训提供给农民,让农户扩大生产,以获取更高收益。最后,当作物成熟,销售的钱则会优先偿还借款及支付利息,剩余的利润则归农户所有。为了保护投资的安全性,Farmcrowdy一方面会提前联系买家,锁定农产品的价格;另一方面,通过Leadway等保险公司投保,保证土地的最低收益。

在资金来源上,投资者可以在Farmcrow

图十:根据Farmcrowdy的APP上截取的部分项目的信息。图片来源:Farmcrowdy APP。

根据其APP和网站展示的数据来看,投资其项目,投资者的年化收益率一般在20-30%之间。另根据其披露的收益分成模式为农户40%,投资者40%,Farmcrowdy为20%。据此测算,项目的年化收益率在50-75%之间。

Farmcrowdy的项目收到了积极的反馈。根据其网站的统计数据,约42000名投资人提供了资金,11000户农民接受了小额贷款,增加了16000英亩的种植面积,出产肉鸡170余万只。据其CFO表示,每户农民至少增收5万奈拉(约1000元人民币)。

其资助开发边远地区的举措,也受到了广泛的赞誉,获得多个国内国际大奖,其创始人还被西非青年联盟(Confederation of West Africa Youths)评为“100名西非最有影响力的人物(40岁以下)”之一,可谓名利双收。

在非洲,多数民众还被排除在现代金融体系之外,不能享受金融带来的便利和收益。而随着无线互联网技术的发展,有可能使非洲跳过传统银行的阶段,直接进入互联网金融新时代。这是中国企业的机会,但也不能忽视非洲的安全、政策和信用风险。同时,也要避免重现国内P2P的乱象,做到企业和社会的和谐发展。