为什么中国游戏公司不够“值钱”了?

中国游戏公司到底有多值钱?谁心里都没谱。

在行业最疯狂的时候,国内游戏公司的PE(市盈率)动辄达到30-40倍。2016年初,证券网站甚至发布过“深圳市场游戏业公司平均市盈率高达172倍”的新闻。

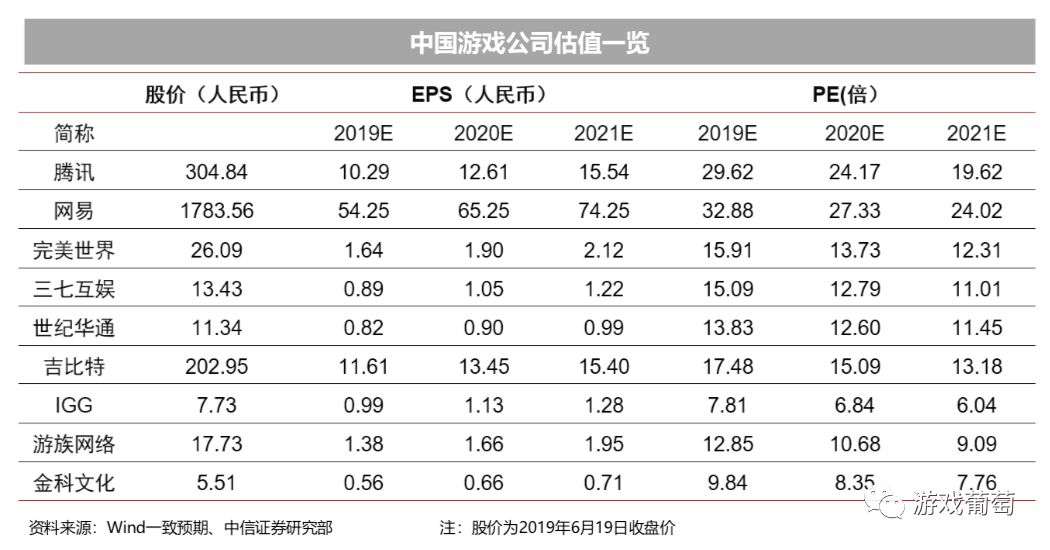

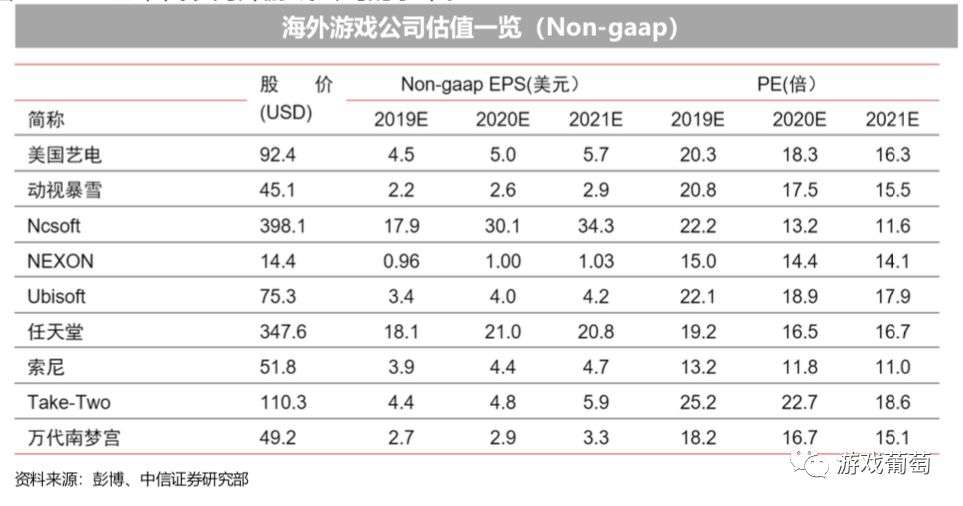

然而最近,中信证券在一则名为《全球视角下中国游戏公司财务与估值分析》的报告中称,海外游戏公司的2019年PE中位数为19倍,而目前A股游戏公司2019年的PE主要在15倍以下,较海外头部公司低30%~50%。

为什么会出现这种情况?报告拆解了一些头部海内外游戏公司的财务状况,认为“当前较低估值已经基本反映了中国游戏公司面临的政策风险、市场增速下滑和商业模式弊端。因为缺乏IP储备、国际化水平较低以及商业模式不确定性较高,导致估值较低。”

海外头部游戏公司的财务分析

首先,报告根据欧美日韩头部游戏公司的业务、财务、经营战略等方面,以动视暴雪、EA(美国艺电)、Take-Two、育碧、任天堂、索尼、万代南梦宫、NCsoft、NEXON九家公司作为参考,分析了他们的估值及定价体系。

随后,报告拆解了9家公司的资产负债表和损益表,认为这9家公司存在以下共性:

1. 高现金储备,低资产负债率,简单来说就是欠债不多。这9家公司的平均资产负债率为42.6%,其中位数为35.4%,大幅低于海外公司的平均水平(道琼斯工业指数成分股平均资产负债率为70.9%,纳斯达克指数100成分股公司的平均水平为61.2%)。

2. 类现金资产占比高,抗风险能力强,简单来说就是手里有钱。9家游戏公司平均现金资产占资产比为 44.2%,中位数为38.1%。现金储备可以有效抵抗游戏研发的波动性,并为后续产品研发提供支持。

3. 兼并及收购带来的商誉占比大,但极少出现商誉爆雷情况(你懂的)。2018年,这9家游戏公司平均商誉占总资产比为18.2%,中位数为8.1%。其中NEXON、EA都在进行持续并购,动视暴雪更是因为曾斥资59亿美元并购King,商誉高达97.63亿美元,占总资产的52.3%。

4. 营收增速保持平稳,产品驱动效应明显。2018年,这9家公司的平均营收增速约19.1%,中位数为8.0%。营收增长受产品驱动则很好理解:Take-Two在2015财年时《GTA》的销量下滑,它的营收同比就下降了53.9%;而2019财年受益于《荒野大镖客2》,营收又大幅增长。

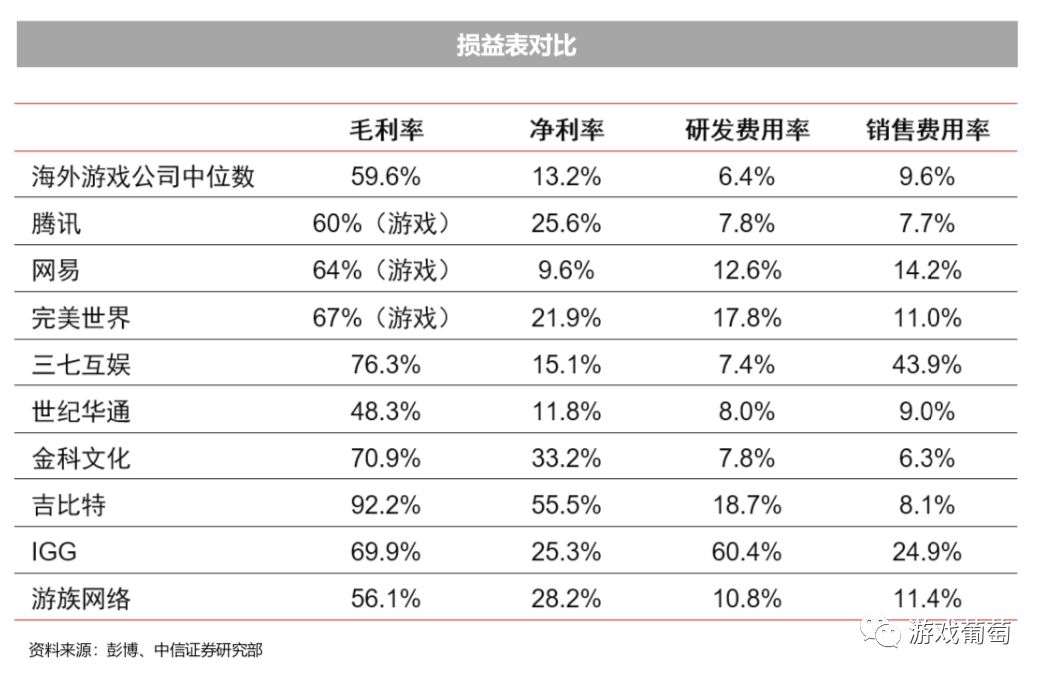

5. 毛利润整体较高且稳定,净利润则波动较大。9家公司的平均毛利润为57.5%,中位数为59.6%;平均净利润为17.7%,中位数为13.2%。例如2012年,行业整体不景气,任天堂的3DS销售又不及预期,于是净利润出现了显著下降。

6. 费用率较为稳定,且研发费用率维持较高水平。9家公司的2018年研发费率平均为13.0%,中位数为6.4%。

同时,海外公司通过优质的游戏内容、知名的IP形象以及良好的口碑自带流量,并不需要过分的宣传费用,因此可以保持较低的销售费用率,9家公司2018年销售费用率平均为10.3%,中位数为9.6%。

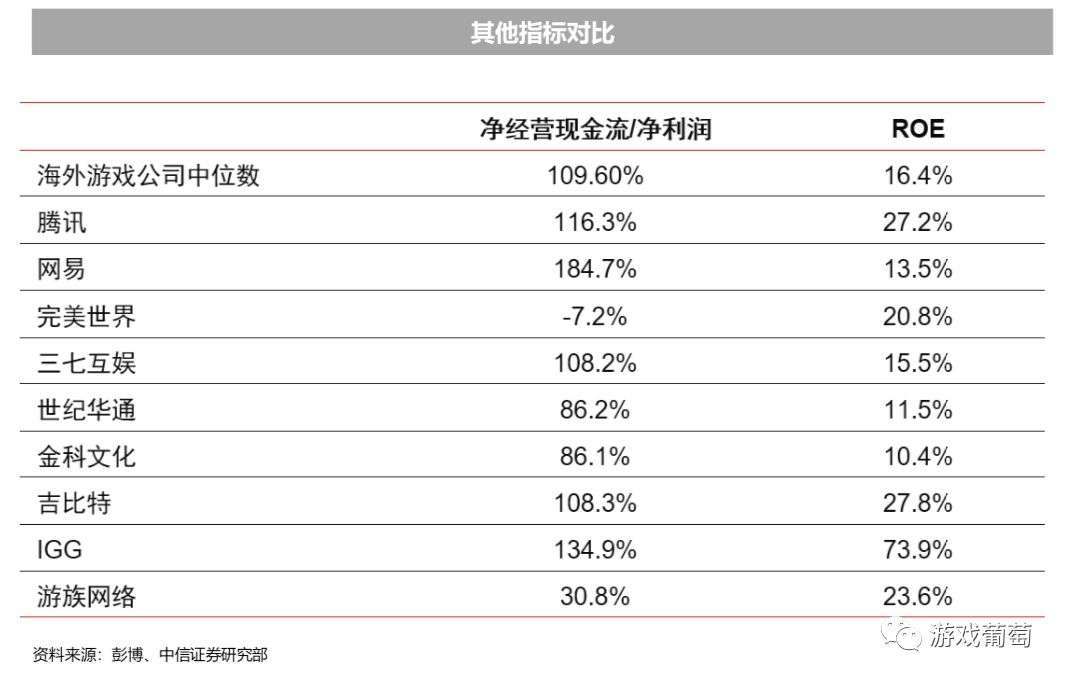

7. 现金流质量普标较高。9家公司净经营现金流均为正,而从净经营现金流/净利润指标看,9家公司2018年平均比率为182.7%,中位数为109.6%。

8. ROE(净资产收益率)均具备较高水平,即资本回报率较高。9家公司2018年平均比率为16.4%,中位数也为16.4%。而纳斯达克指数100成分股公司的 ROE平均值为14.5%,中位数为6.5%。游戏公司的资本回报率显著高于纳斯达克指数的平均水平。

至于这9家公司的估值情况,按照彭博一致预期来进行测算,海外主要游戏公司的2019年NON GAAP估值在13-25倍PE,中位数为20倍PE。扣除掉最低值和最高值,海外游戏公司2019年估值平均值为19倍PE,中位数为19倍PE。

那么对比这9家海外游戏公司,国内头部游戏公司的表现如何?

对比之下,国内头部游戏公司的表现

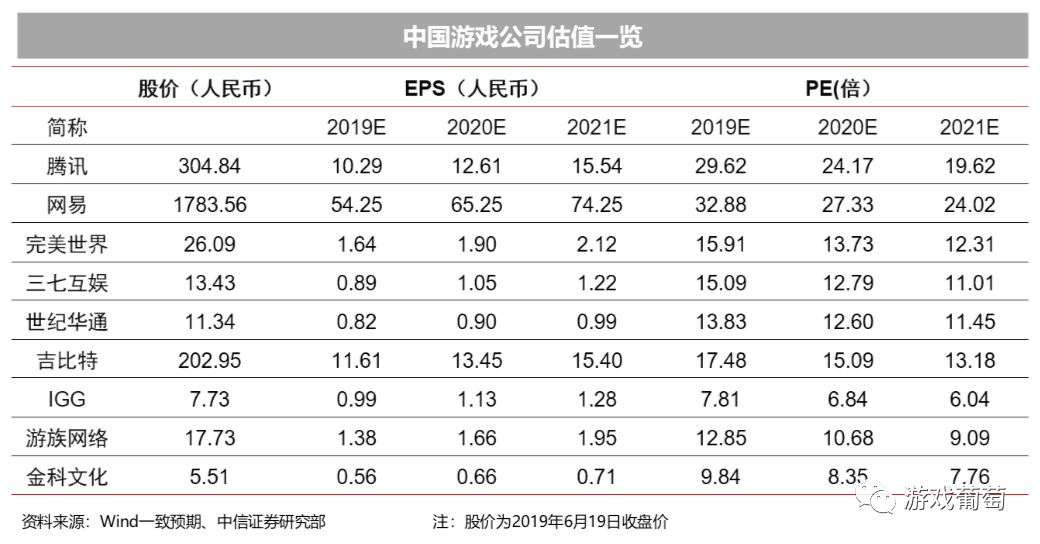

报告选取了腾讯、网易、完美世界、三七互娱、世纪华通、金科文化、吉比特、IGG、游族网络9家国内的头部游戏公司,和海外的9家游戏公司做了对比。

在资产负债表、损益表、经营性现金及ROE等财务指标上面,中国游戏公司并不逊于海外游戏公司。ROE项尤其如此:海外公司的ROE中位数为16.4%,中国公司则为20.8%,显著高于前者。

但就估值情况来看,海外游戏公司的2019年PE中位数为19倍,而目前A股游戏公司2019年PE主要在15倍以下,较海外公司低30%~50%。

问题出在哪里?报告认为,主要是因为在IP储备、商业模式以及国际化业务上,中国游戏公司处于劣势。

盘点之前的9家海外游戏公司,它们都拥有以下几个特征:

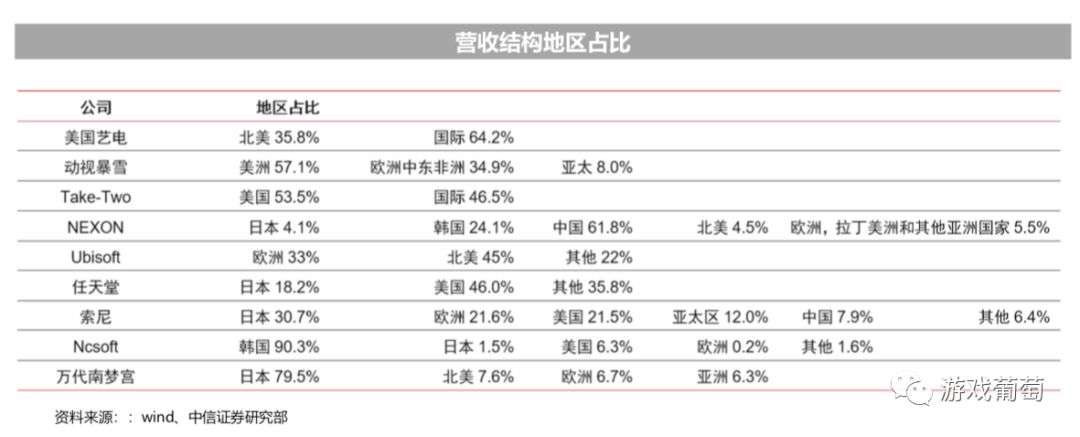

1. 营收结构更加全球化,国际业务销售占比普遍偏高,海外业务占比大多在30%以上。而多地区分布可以有效抵御单一国家出现的经济及政策风险。

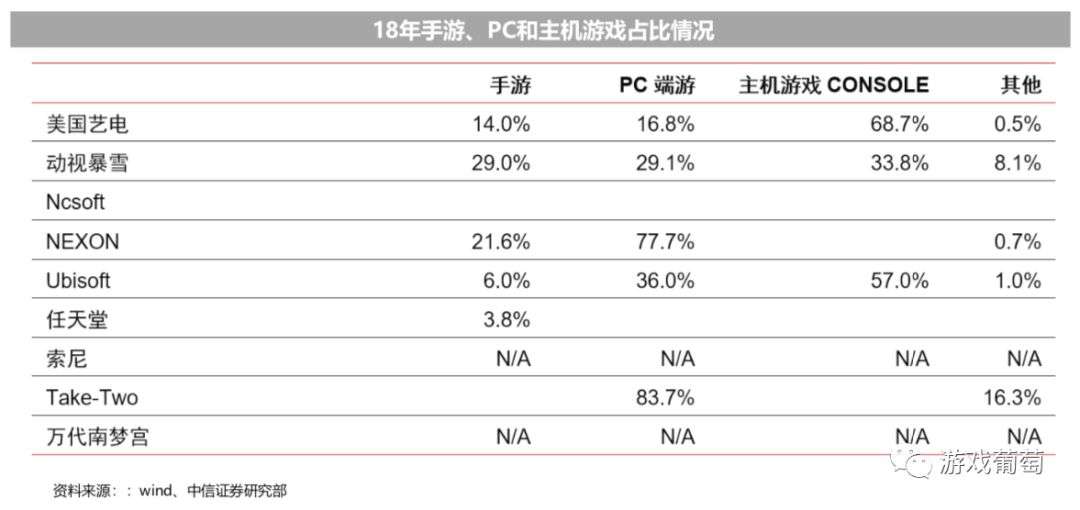

2. 产品跨平台发展。大部分海外游戏公司至少在手游、PC端游和主机3个平台拥有2个。

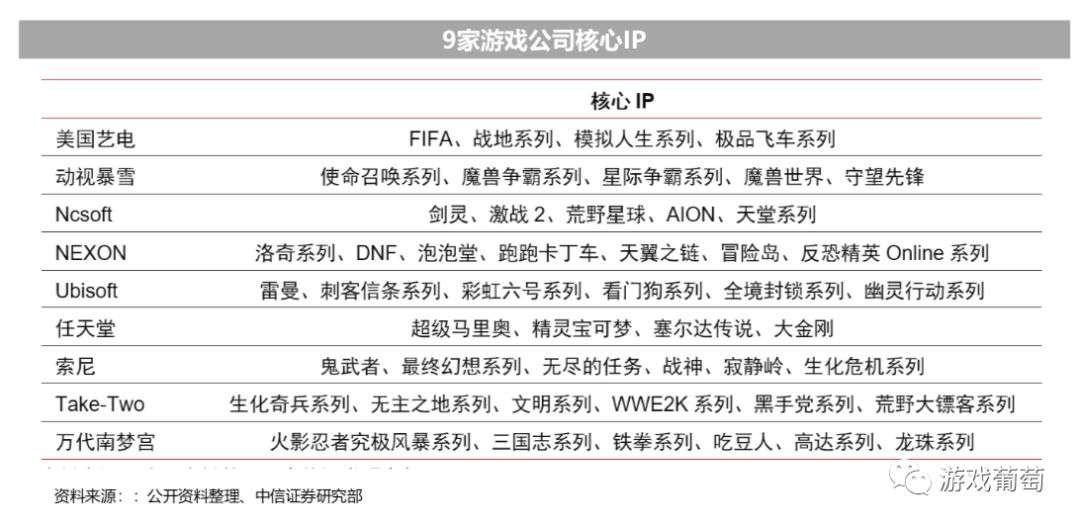

3. 具备长期积累的IP,有“年货”储备。例如EA可以通过持续开发FIFA、NFL、NBA等体育赛事IP,每年加入新角色并稳定发行新款游戏。

再看国内公司,连续运营超过5年的游戏IP数量显著低于海外公司,海外业务占比也参差不齐。另外报告称,移动互联网的爆发式增长,使得国内游戏公司更倾向于开发短平快的项目,缺乏内容和用户沉淀,商业模式项目制属性强,业绩存在较大不确定性。

不过报告也表示,目前国内游戏公司的估值已经处于历史低位,在全球游戏公司对比中也处于低位。多家国内游戏公司已经开始积极拓展全球业务,并积极推进IP开发,相信未来这些情况会有所改善。换句话说,国内游戏公司还有机会变得更加值钱。