33家银行年报里的秘密:这样的城市和房企风险最大

近来,土地市场又有升温迹象。包括无锡、广州、杭州、苏州等地的土拍捷传“喜讯”,高溢价、数百轮竞拍等重出江湖。

随着降准等政策利好带来资金层面的宽松,房企们手头又有钱可以“买买买”了。

思甜当忆苦。

对于房企而言,2018年是融资压力颇大的一年。“房住不炒”的调控基调叠加金融监管加强、去杠杆、信贷紧缩的大背景,房企融资渠道受限,融资成本抬升,资金承压。

2018年伊始,房企融资环境就保持收紧态势。年初,相关部门就进一步出台政策,加强对信托贷款、银行贷款以及委托贷款的融资限制,同时增强了对于房地产企业并购贷款合规性的审核力度。

在资金最紧张的期间,部分规模较小、融资不具优势的房企,单笔债券的融资成本甚至攀升到10%以上。

一直到2018年末,融资环境才出现回暖迹象。

人们常说,银行晴天借伞,雨天收伞。2018年,低迷的融资环境下,银行和房企究竟是相爱还是相杀?银行年报或许能告诉我们一些信息。

银行年报透露的秘密

一般而言,房企的开发资金来源包括银行信贷、自筹资金、定期及预收金、个人按揭以及外资等。其中,自筹资金是房地产企业开发资金的主力,银行贷款则是最普遍便捷的一种形式。

2018年,房地产开发贷款依然有不小幅度的增长。

央行数据披露,2018 年末房地产开发贷款余额10.19 万亿,同比增22.6%,增速比上年末高5.5个百分点。

为了了解银行对房地产公司贷款的全貌,我们统计了截至4月10日33家披露年报的上市银行2018年末的房地产业贷款余额。

银行年报中所登载的房地产业贷款余额通常包括三类:

1、 发放给主营业务为房地产行业企业的房地产开发贷款

2、 经营性物业抵押贷款

3、 其他发放给房地产行业企业的非房地产用途的贷款

这其中以房地产开发贷款为主。

统计数据显示,截至2018年年末,33家上市银行对房地产业的贷款余额总计5.39万亿元,较2017年年末的4.64万亿元增加约7521亿元,同比增长16.22%。

33家银行中,25家银行对房地产业的贷款余额较2017年末有所增长,只有8家出现下滑,且以中小银行为主。

具体到各家银行,增量最大是民生银行,对房地产行业的贷款余额增加了约1318亿元。工商银行、建设银行和中国银行紧随其后,增量分别约为1103亿元、1080亿元和949亿元。

增长幅度最大的是青岛银行,房地产业贷款余额同比增长113%至88.5亿元,其次是郑州银行和浙商银行,分别同比增长81%和62%。

下滑幅度最大的是江阴银行、九台农商银行、重庆农村商业银行和重庆银行,房地产业贷款余额下滑幅度都超过15%。但考虑到这些银行规模不大,对总体影响不显著。

中信银行房地产业贷款余额同比下滑6.04%,是少有的房地产行业贷款余额出现下降的大行。截至2018年末,中信银行的这一数值是3129亿元。

从绝对值来看,中国银行以接近万亿元(9158亿元)的房地产业贷款余额继续领跑。工商银行、建设银行和农业银行也都超过6000亿元。

天津银行房地产业贷款在全部对公贷款中占比最高,达19.90%,接近五分之一。光大银行、浙商银行、民生银行占比也较高,均超过10%。

事实上, 2018年末,33家银行中有18家房地产业贷款在全部对公贷款中占比上升。

综上可见,面向房地产业的贷款扩张态势明显,并没有放缓的迹象。

未来审慎

稳步增长的总量并不代表未来房企从银行获取开发贷款一帆风顺。

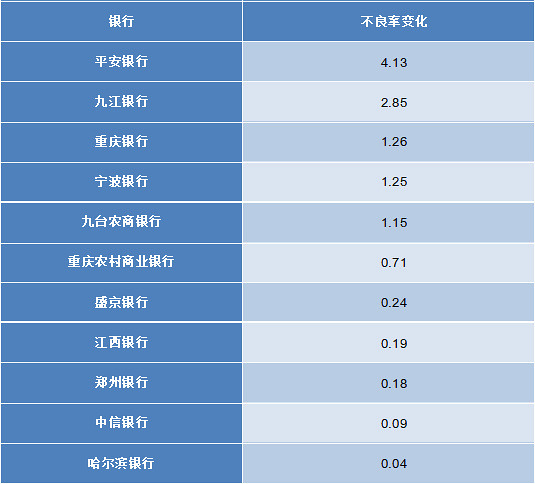

从房地产业贷款不良率来看,17家披露相关数据的银行中,有11家出现了不良率的上升,占比超过6成。

房地产业贷款不良率抬头最快的是平安银行,增加了约4.13个百分点。平安银行2018年4.9%的房地产业贷款不良率,在33家银行中也排名第一。

和平安银行2018年总体不良率1.75%相比,房地产业贷款不良率偏离程度较大。不过平安银行业表示,房地产业贷款不良率上升系个案所致。

除此之外,九江银行、重庆银行和宁波银行的房地产业贷款不良率同样上升得比较快。

不少银行在年报中提示了房地产业贷款的风险。

例如,工商银行就表示,加强房地产行业风险管理,重点支持一线城市以及库存消化周期合理、潜在需求充足的二线城市普通商品房项目,审慎把握三、四线城市新增住房开发贷款业务,从严控制商用房开发贷款及商业性棚户区改造贷款业务。

再比如,农业银行同样把房地产业作为信用风险治理重点领域。房地产业贷款余额下滑的中信银行表示,房地产市场出现分化,房地产开发贷款风险有所上升。

交通银行年报说,债务压力较大的房地产企业存在的风险需要警惕。

招商银行表示,房地产授信会强化行业限额管理,并不断优化城市及客户分类管理,重点投向优质城市和总分行战略客户;严控前期房地产价格过高及库存较高城市的融资占比,严控商用房开发融资,严控高杠杆、高融资成本地产项目融资,严格执行房地产贷款封闭管理要求,持续优化资产结构。

招行还说,预计2019年,房地产行业风险主要集中在部分去库存速度慢的三、四线城市,以及个别高杠杆、中小房地产企业。

从这些表态中不难发现,对于房地产行业,银行认为最大的风险点有两个:

1、 三四线城市,尤其是库存去化较慢的三四线城市;

2、 高杠杆的项目或是房企。

由此可见,前期在三四线城市有较大布局、负债较高或者二者兼有的房企在2019年从银行获取开发贷款的难度会越来越大。

一个需要重视的信息是,于2月25日至26日在北京召开的2019年人民银行金融市场工作会议提出,加强房地产金融审慎管理,落实房地产市场平稳健康发展长效机制。

一锤定音,可以认为,2019年银行对于房地产行业的贷款的审慎基调不会改变。

值得注意的是,近期土拍火爆的城市大多为一二线城市。这或许部分是由融资端导向传导到拿地端的压力下的现实选择。