7月投融观察:科创板成发行上涨助推力,本地生活赛道表现活跃

2019年7月互联网行业投资情况较为活跃,全月投融资事件共计810件,其中包含139件并购事件,共涵盖19个一级赛道。比6月投资事件增加了26.6%。从投资环境来看,企业服务、医疗健康和金融仍是本月最受关注领域,共计投资为384起,占总投资事件数的47.4%。在7月,早期投资表现强劲,占本月总投资的38.9%,由于恰逢7月22日科创板开市,本月上市企业有46家之多。此外,本地生活领域的投融资在本月有较大幅度上涨,下文将进行详细剖析。

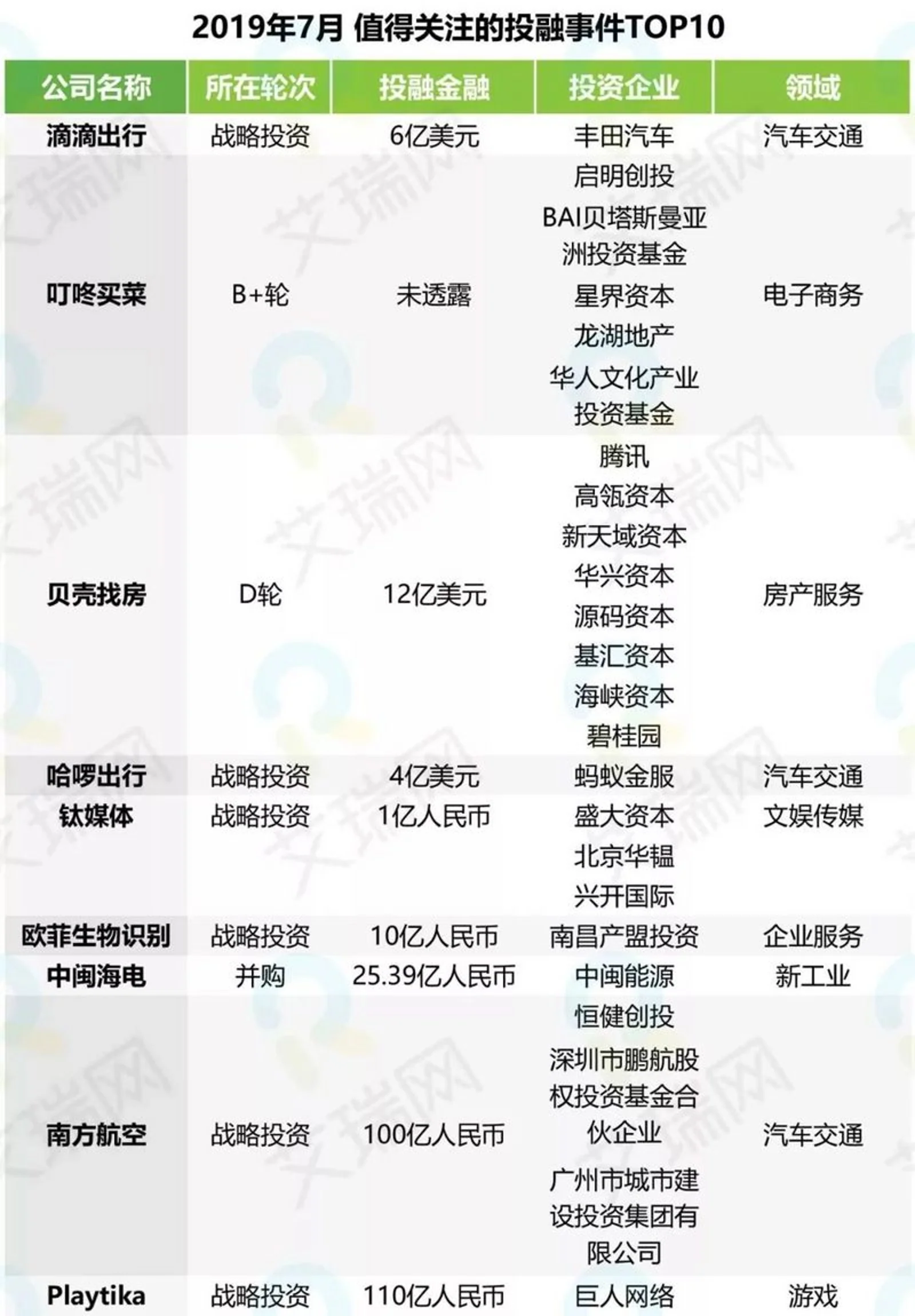

融资大事件

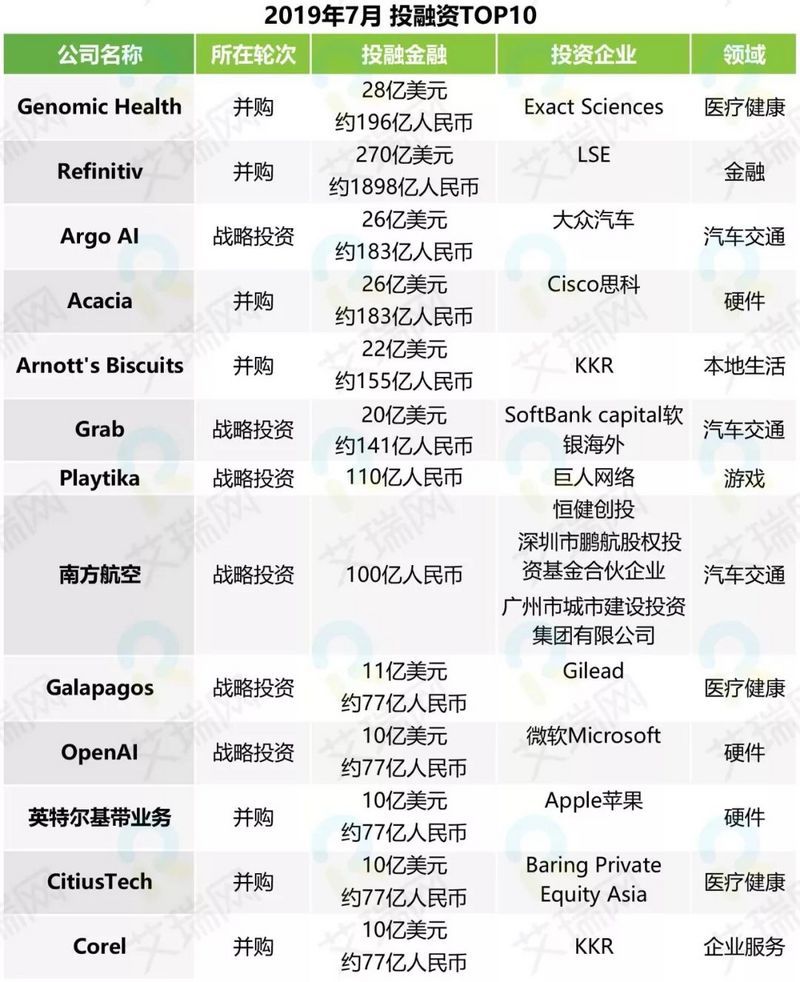

本月融资前三名的企业为Genomic Health、Refinitiv、Argo AI。

在7月接近尾声的时候,肠癌早筛龙头企业Exact Sciences和基因检测公司Genomic Health宣布,两家公司已达成最终合并协议,将共同创建一家全球领先的大型癌症诊断公司。对于总部位于威斯康星州麦迪逊市的Exact来说,这是有史以来规模最大的一笔交易,并将为其阵容添加Genomic的乳腺癌和前列腺癌检测。这次合并也成了7月金额最大的一笔投融事件。

这两家诊断公司估计,合并后他们的乳腺癌,前列腺癌和结肠直肠癌检测结合了200亿美元的综合市场机会,这三个领域占实体肿瘤发病率的40%

伦敦证券交易所集团(London Stock Exchange Group PLC, LSE.LN)以270亿美元全股票方式收购Refinitiv,包括债务。根据拟议的交易条款,交易完成后,Refinitiv目前的所有者将持有合并后实体37%的股权。伦敦证交所集团表示,此次交易将把两块互补型业务合并在一起,将诞生一家领先的金融市场基础设施提供商,拥有数据和分析业务。该交易仍有待公司股东和监管部门批准,预计将于2020年下半年完成。

两年前,福特10亿美元投资Argo AI让汽车圈惊讶不已,今年初大众与福特结盟后,便对福特旗下的Argo AI战略投资26亿美元,这直接让Argo AI的估值超过了70亿美元。

从福特CEO吉姆·哈克特(Jim Hackett)所透露的消息来看,大众投资Argo AI并成为其客户之后,Argo AI将把福特和大众作为两家单独的客户对待,这就意味着两家公司可以独立的将Argo AI的自动驾驶系统整合到自家的产品中,在最终推出自动驾驶汽车方面将使有充分的自主性。

值得注意的是,在TOP10中,暧昧已久的英特尔和苹果终于于美国当地时间7月25日,正式达成协议,由苹果将出价10亿美元收购英特尔手机基带芯片部门。

英特尔CEO Bob Swan在一份声明中称,“这项协议使我们能够专注于为5G网络开发技术,同时保留我们团队创建的关键知识产权和调制解调器技术,”

苹果公司硬件技术高级副总裁Johny Srouji表示。“苹果很高兴有这么多优秀的工程师加入我们不断发展的蜂窝技术集团,并且知道他们将在苹果的创意和动态环境中茁壮成长。他们以及我们对创新知识产权的重大收购,将有助于加快我们对未来产品的开发,并推动苹果进一步发展。”

此次收购完成后,意味着苹果今后便具备了自研5G调制解调器的能力,同时将成为继华为、高通、三星等企业之后,全球第六家具备5G终端芯片能力的厂商,此后苹果将摆脱对高通的重度依赖。更为关键的是,苹果不仅可以完全按照自己的进度来研发调制解调器,也将使其能与自身设备进行集成,凭借在芯片和智能终端方面的自主能力继续领跑行业。

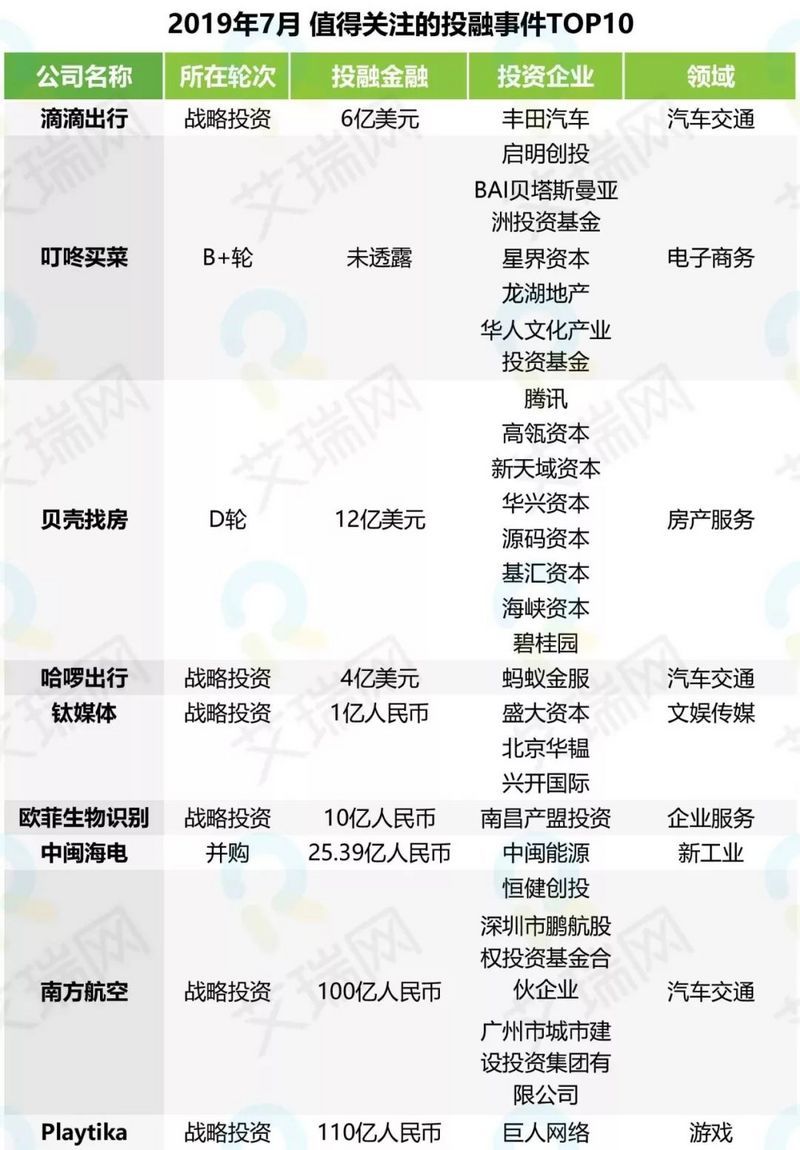

特别关注

7月25日,丰田汽车宣布将与滴滴出行在智能出行服务领域展开合作,丰田汽车会给滴滴出行投资6亿美元。此次融资不仅解决了滴滴融资难的燃眉之急,获得海外融资在一定程度上有利于滴滴在海外的布局,对于负面新闻缠身的滴滴,这无疑是个久违的好消息。

对于投资方丰田而言,在共享出行市场已经试水良久,此前丰田已经对Uber、Grab等App进行过大笔投资,此次投资滴滴,可以了解中国消费者的出行信息,对全球最大的出行市场进行研究,有利于丰田今后的商业布局。

7月24日,生鲜新零售公司“叮咚买菜”已经完成了B4 和 B5 轮融资,作为一家借着新零售东风兴起的企业,叮咚买菜以“移动端下单+前置仓配货+29分钟内即时配送到家”的模式提供生鲜菜品服务,同时在服务体验上主打“0起送费、0配送费”。正因如此,叮咚买菜在生鲜竞争最为激烈的上海迅速刷出了“存在感”。

据了解,目前叮咚买菜已有345个前置仓。同时,根据叮咚买菜方面所提供的最新数据显示,叮咚买菜的日订单量已突破40万单,是增长最快的生鲜新零售企业之一。

而在美团推出了“美团买菜”、盒马鲜生也开始调整规划要更加“亲民”的当下,叮咚买菜如何保持此前的高增长,或将面临不小的挑战。

根据最新的一份《贝壳找房专项股权基金》显示,贝壳找房D轮融资规模已超 12 亿美元,该公司投前估值 95 亿美元,融资后估值将超 100 亿美元。此外,贝壳找房 2018 年收入为 280 亿元,毛利 63 亿元。

贝壳找房成立于2018年4月,基于链家的用户基础和广泛的广告轰炸,得到了一些用户的认可。在今年三月,其实根据公开数据显示,链家在今年三月份将投资人的股权通过镜像协议平移到贝壳找房,被认为是为了上市做准备,这一猜想也被贝壳找房方面确定,对方确认了有关贝壳找房将于2020年启动境外上市的消息。

“明星”赛道

7月投资的明星赛道仍然是企业服务、医疗健康和金融。

本月810起投融资事件分布19个行业赛道,其中企业服务领域在7月共计获得149起投资事件,占全月总投资的18.34%,企业服务领域多出现热门投资事件,获投金额较大,随着人工智能领域等发展,相关联性增大,投资也倾向智能化管理、安防等领域。

医疗健康领域在本月共计获得146起投资,占全月总投资的18.02%,医疗健康领域作为近两年来热点投资赛道,药物研发、医疗器械等细分市场表现稳定。

金融领域投资表现情况稳定,本月共计获得89起投资,占全月投资事件总数的10.99%。

本月本地生活领域表现比较活跃,从上个月的第8位上升到了第5位,与去年同期相比本地生活赛道融资事件所占的比例增加了1.57%。

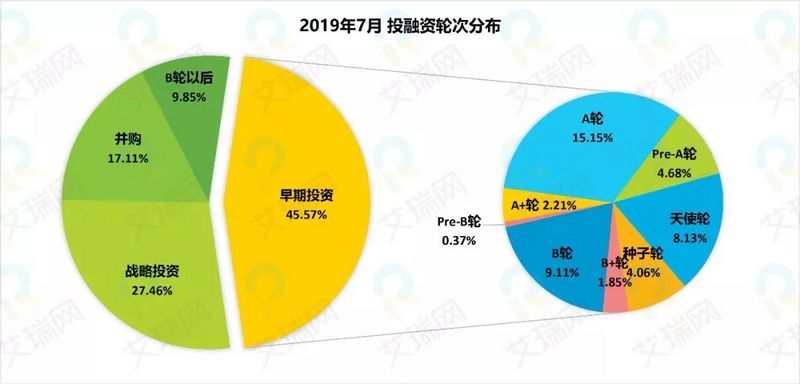

在所有投融资事件中,早期投资事件有370件,占总投融资事件的45.57%。

早期投融资的最多的赛道依然是企业服务、医疗健康和金融。不过在早期投融资事件中,企业服务、医疗健康两赛道受关注程度更集中,两赛道投融事件均是硬件赛道的两倍有余。

自2015年起,企业服务市场就逐渐成为创业市场和资本市场青睐的领域,在云计算技术趋于成熟、人力成本持续上升、市场竞争转向效率比拼背景下,企业服务行业迎来了前所未有的发展机遇,特别是创业者较为集中地SaaS层。

据行业前瞻性报告统计,2016年中国企业云服务市场规模超过500亿元,而其中SaaS服务市场规模达到128.5亿元,增速为31%,预计未来4年每年都将以30%以上的速度增长,到2020年市场规模有望超过470亿元。

IDG资本合伙人牛奎光曾在一次分享会上表示,“其实2B的火爆背后,是时事所趋,也是缜密的投资逻辑酝酿的共同作用。”

大佬投资方向

本月大佬们投资相对之前有所收紧。虽然7月投资事件总是上升明显,但大佬们并没有挥金如土,不管是资本方还是企业方,投资事件数量或者投资金额都没有明显提升,推测可能是有更多的投资机构或企业进入市场导致。

本月红杉资本在全球的投融事件有17件涉及10个赛道,其余资本方与往期相比投资件数和投资金额都有所收缩。

红杉资本本月将投资重点放在了金融行业,分别向加密交易平台Robinhood、Opera旗下移动支付OPay、健康险科技服务提供商圆心惠保、巴西数字银行Nubank以及印度金融科技创企Cred投资。

企业方本月仍是腾讯一枝独秀,微软虽投资件数不多,公布金额的只有对知名AI研究机构OpenAI的投资,但这足以让它成为本月企业方出手最阔绰的一位。

微软对OpenAI的投资被认为是为了与谷歌竞争。7月23日,微软向人工智能非盈利组织OpenAI投资了10亿美元,双方就“OpenAI在微软Azure云平台开发AI技术”这一项多年合作达成协议。

据OpenAI官方博客表示,这笔投资主要是用于具有广泛效益的通用人工智能(AGI)的发展,AGI具有学习人类所能学习的任何智力任务的能力,具有“广泛的”经济效益。

有人认为微软向OpenAI豪砸10亿美元不单是为了AGI,更多的是想跟谷歌展开竞争,因为OpenAI刚成立时直接对垒的是DeepMind。

DeepMind是一家前沿的人工智能企业,后在2014年1月,DeepMind被谷歌以4亿英镑所收购,而谷歌跟微软在云计算上又是竞争关系,所以难怪外界会猜测微软砸资一举,可能是为了跟谷歌展开在AI方面的竞争。