流浪猫眼

猫眼娱乐(代码1896.HK)选择大年三十在港交所上市,无非是想“偷偷进村、打枪的不要”。

除夕上市避免被人评头论足,如果“春节档”火爆还能支撑股价。看来尽管有“三巨头加持”(美团点评、腾讯、光线),猫眼还是有些心虚。

“三姓”猫眼

2012年美团娱乐部门开始在线电影票务运营,次年猫眼APP上线。2015年,在线票务业务被注入刚刚成立的天津猫眼微影(创始股东为王兴、穆荣均)。

美团与点评合并后,猫眼微影成为“新美大”独家娱乐票务渠道。

2016年5月,光线控股以1.76亿股光线传媒(300251.SZ)加8亿现金获得天津猫眼微影38.4%股权,投后估值83.3亿(1.76亿股光线传媒作价24亿)。

2017年8月,光线传媒以17.76亿现金获得天津猫眼微影19.7%股权,投后估值90亿。

两轮交易完成后,王长田透过光线控股持有天津猫眼微影58.1%股权。而美团间接持有光线传媒6%股权。

2017年9月,腾讯转让间接全资持有的北京微格时代和瑞海方圆,总对价48.71亿,由天津猫眼以代价股支付。

天津猫眼微影获得腾讯旗下全部电影及演出票务和微信入口,腾讯退出在线票务市场。这拨操作与腾讯把电商业务剥离给京东如出一辙。

2017年10月,腾讯出资10亿,一半用于从光线收购旧股,另一半认购新股,合共取得天津天猫微影4.9%股权(参考估值为202亿)。

所有并购、融资及为在香港上市进行的重组完成后,天津猫眼微影的股权架构如下:

光线系持有48.8%,腾讯系持有40.65%,美团点评持有8.56%,员工持股计划代理人持有2%。

猫眼由美团养育,被王兴“过继”给王长田,对价32亿。王长田感觉“难养”,又给猫眼找了个“干爹”腾讯。腾讯对“义子”不薄,送资产(旗下娱乐票务业务)、塞红包(5亿元)还给开了微信及QQ入口。

猫眼有“三个爹”:生物学上的爹美团、法定监护人光线、干爹腾讯。

谁的用户?

1) 收入结构

2018年票房超过50亿的电影只有1部,销售额超过50亿的楼盘不知有多少。在线票务平台无论如何轰轰烈烈收入永远是票房的零头,天花板显而易见。这是王兴卖掉猫眼的根本原因。

在光线的大力提携下,猫眼逐步介入电影制作、发行及投资业务,赚取发行费或票房分成(统称娱乐内容服务)。

近年猫眼“重度”参与的影片有《捉妖记2》(票房22.37亿元)、《后来的我们》(票房13.61亿元)、《熊出没5》(票房6.05亿元)、《邪不压正》(票房5.83亿元)等。

“轻度”参与,如联合出品、宣发的影片不计其数,宣传费也赚了不少。

猫眼还涉足电商业务,卖些周边,2017年销售额近1.3亿。

2018年前三季,票务收入占比降至60%,多元化看似取得一定成功。

但无论怎样作多元化之态,猫眼还是“卖电影票的”!宣发、广告、电商都是“附着”于票务业务的“毛”,皮之不存毛将焉附?

至于电影制作、发行、投资,能干过老爹光线吗?光线传媒市值才250亿,猫眼在这方面没多大想象空间。

2)一招险棋

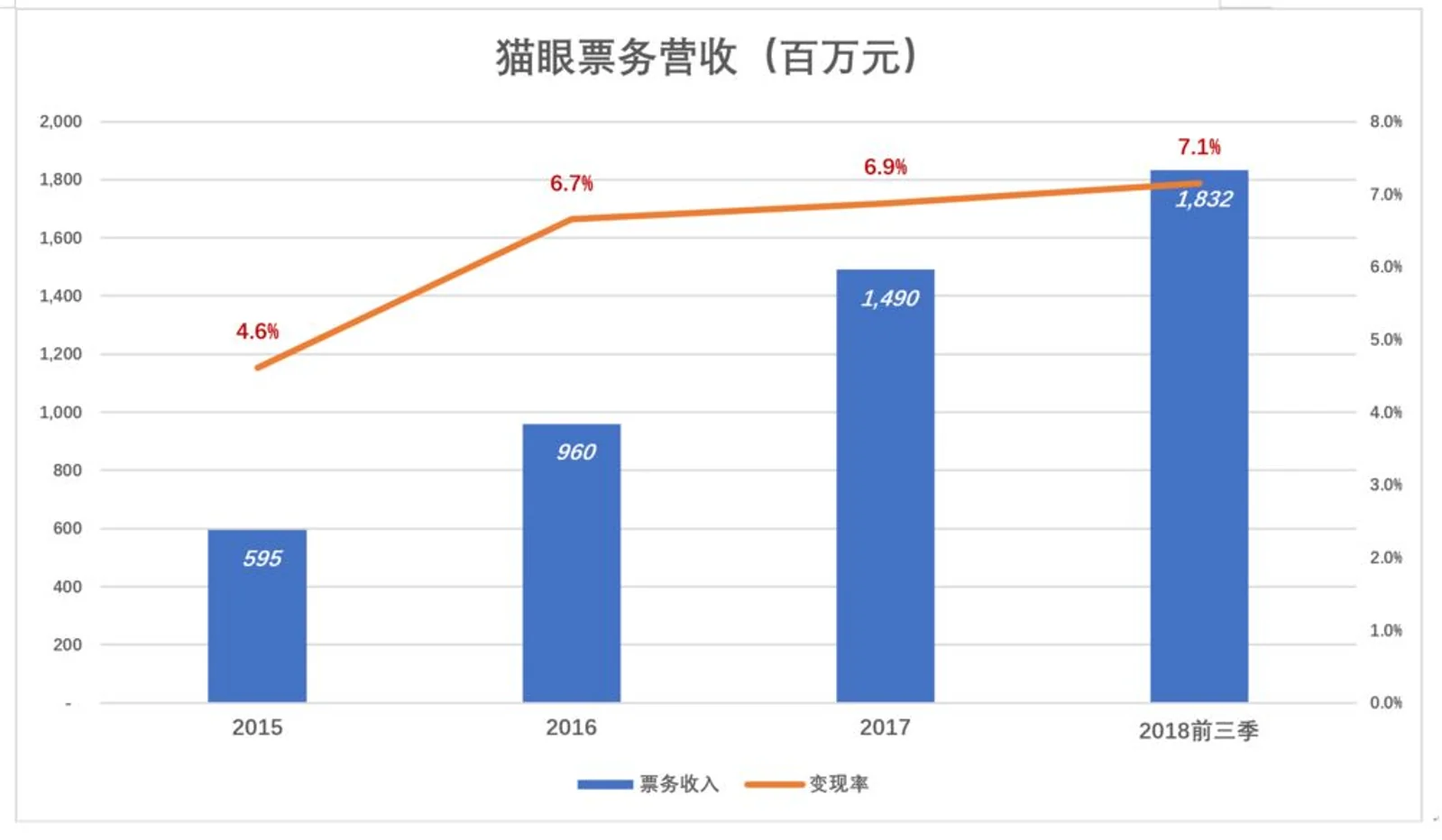

2015年、2016年、2017年及2018年前三季,猫眼平台电影票成交金额分别为129亿、144亿、217亿和256亿,结合招股文件披露的票务收入可以推知变现率(Take Rate)显著提高。2015年为4.6%,2017年增至6.9%,2018年前三季进一步提高到7.1%。

以春节期间最火爆的那部影片为例,同一场次在猫眼订票68元一张,“淘票票”只要61元。“新鲜劲儿”过去后,猫眼票价降至58元,淘票票降至51元(或许这只是个例)。全家老小去看场电影要多花几十元。

淘票票在支付宝里有入口,而支付宝全球用户数已突破10亿,在猫眼订票的用户大概率安装了支付宝,即便是亿万富豪也没道理多花几十元,根本原因是信息不对称。

用户察觉并普遍认识到“在猫眼订票要多花钱”或许需要数年时间。猫眼趁用户没有反应过来悄然提佣,是想打个时间差,为上市铺路。

这实在是一招险棋!

3) 独立获客能力

2015年,猫眼平均月活用户中有3180万来自美团,来自猫眼APP的只有910万。美团与大众点评合并后,“输送”能力进一步增强,2016年、2017年及2018年前三季贡献的月活用户数分别为4980万、6620万和7220万。

接入微信、QQ后,来自腾讯的用户数非常可观,2018年前三季贡献5560万月活用户。

与此同时,来自猫眼APP的用户数不增反降,2018年前三季月活用户均值只有680万,比2015年少25.3%,占月活用户总数的5.1%(2015年为22.2%)。

猫眼APP年度交易用户(即便一年之内有一次订票行为的用户)的下降更是触目惊心:2015年,16.6%的年度交易用户来自猫眼APP,绝对数字只1310万;到2018年前三季,猫眼APP的交易用户流失近半,在总数中的占比仅为6.1%。

《招股文件》披露2016年、2017年及2018年前三季年度交易用户的人均购票张数分别为5.8张、6.5张、5.9张和5.7张,似有缓慢下滑趋势。

反推各期年度交易用户数分别6550万、6120万、1.01亿和1.21亿,小于同期各个来源用户数之和,差值是重合用户数。

2015年,猫眼APP用户为1300万,与美团用户重合数也是1300万,说明猫眼APP用户是美团用户的子集(注:重合用户是在一个以上平台有订票行为的用户数)。

2016年交易用户总数下降,情况有些不妙。引入腾讯战略投资后,交易用户数迅速突破1亿,2018年前三季达1.19亿。但接入微信后,用户重合数却剧降了一个数量级:2016年为1600万,2017年仅为110万。2018年前三季为140万,相当于猫眼APP交易用户数的19%。

因为微信有10亿级用户,只要微信上的订票入口“好用”,很少有人会专门安装一个猫眼APP。猫眼蹭到了微信的用户,猫眼APP却失去了自己的用户。#好比地球接近木星,大气会被“吸走”#

2018年前三季的局面概括起来是:53.6%的月活用户来自新美大,这是历史原因造成的;41.3%的用活用户来自微信或QQ;只有5.1%的月活用户来自猫眼APP。

通过微信接受第三方务服务的用户是谁的用户?

微信接入同程的酒店、机票,可以说用户即属于同程也属于微信。但如果微信切断同程改接携程,用户是跟着同程跑还是转而接受携程服务?再说同程这边只有用户微信ID、头像等信息,还能找到“自己的用户”吗?

通过微信接受第三方服务的用户归根结底是微信的用户。第三方服务提供商付出代价,换取微信倒流而已。

严格来讲,真正属于猫眼的交易用户只有700多万。目前猫眼市值约140亿人民币,每位交易用户对应市值约2000元。低频(每年不到6次)、低客单价(平均佣金不到3块钱),2000元一位交易用户很贵。

“钱途”渺茫

猫眼毛利润率不低并呈现提高趋势。2015年毛利润率为50%,2018年前三季为64%。

只有在毛利润高于市场、行政等费用总和时,才有经营利润。如下图所示,蓝色折线代表毛利润,要“淹没”彩色堆叠柱代表的费用。

在线票务平台扭亏为盈的关键是压缩市场营销费用。

2018年前三季,猫眼市场费用为17.24亿,占营收的56%。市场费用主要用于电影票务的获客并“激励”他们下单,如以电影票务收入为分母,市场费用占比高达94%!

根据艾瑞咨询报告,2015年至2017年在线电影票务市场规模分别为38亿、51亿和71亿。电影票务平台向用户提供的“激励金额”为35亿至45亿,相当于行业收入的63.4%!全行业亏损是必然的。

艾瑞咨询预测2022年在线电影票务交易金额将达1100亿,假设变现率为7%全行业营收不过77亿。假设那时猫眼市场份额为60%,票务收入46.2亿,约为2018年的2倍。

低频、低客单、低天花板,加上全行业亏损。难怪美团、光线、腾讯争相降低持有在线票务平台的权益,如今又拉公众股东接盘。

在线票务平台“钱途”也不是毫无希望,毕竟只剩下猫眼、淘票票两个玩家,补贴战、价格战不见得非要打下去。不过这要看腾讯、阿里对大局的判断,巨头们不会在意猫眼、淘票票两个“小家伙”是赔是赚。

猫眼还有一个“难言之隐”:商誉摊销。截至2017年末,猫眼无形资产账面值为56.08亿元,其中因溢价收购腾讯票务业务形成的商誉达44.52亿。2018年前三季,无形资产摊销达1.21亿,相当于同期票务收入的15.6%。效益好或规模大,1.2亿摊销不算什么,对原本亏损的猫眼就雪上加霜了。

在线票务是对巨头生态很有意义的业务,但作为上市公司上独立性不足。从获客到竞争策略都受巨头左右,命运不由自己主宰,投资人为什么要买?