解码红杉印度

“我们从没考虑过只和创始人做朋友,这不是我们的目标。”红杉资本印度公司(SequoiaIndia)的董事总经理GV Ravishankar说。红杉印度是印度最大的风险投资公司,管理着7支基金约45亿美元的资产。

在红杉资本位于班加罗尔的会议室里,听到这番话后,没有人焦躁,没有人感到困惑,也没有人含糊其辞地插话提问。相反,Ravishankar开门见山地将冷酷的真相和本质揭露出来,这让人们松了一口气,甚至默默感激。

“我们与创始人有诸多共鸣。但是,我们对我们的客户(LP,有限合伙人)负有信托责任,就像我们对创始人一样。我们希望成为他们最好的商业伙伴,他们首选的港湾。我们的任务,是确保他们发挥最大的潜力,而不一定是他们最好的朋友,”Ravishankar继续说道。

这是一个能在科技领域点燃极端情绪的声明。该领域一向是“最强大脑”的集结地、智慧的熔炉,长期的不安全感和巨大的自负充斥其中。毕竟,朋友通常是利他主义者的形象。而商业合作伙伴?也许是自私自利的代名词。大家都有业务要经营。

但红杉印度的人们并不受这种情绪的影响。“让我们为创始人和公司做正确的事”、“服务他人,成就自己”是常见的主题。在这里,人们喜欢开诚布公,短兵相接似的直率交流。讨好和软弱,不在他们的词典里。

独角兽收割机

“红杉被外界严重低估的一点,是(它的)文化,”该公司的董事总经理AbheekAnand说。

图注:(从左起)红杉的GV Ravishankar、Mohit BhatnagarShailesh Lakhani、Abheek Anand和Shailendra Singh

Amrish Rau对此有所了解。Rau与红杉结缘于2012年,那一年他与Jitendra Gupta合作启动了Citrus Payment。当时,红杉杀伐果断地开出了180万美元的支票,要求获得该公司24%的股份。这震惊了Rau——他对同样股份的预期报价仅仅是100万美元。

几年后,红杉印度的董事总经理Mohit Bhatnagar告诉Rau,根据他的估计,Citrus在未来18个月内需要这么多钱才能维持生存。节省80万美元却危及公司的发展,并不值得。

到了2015年,Rau和Gupta陷入困境。商家支付业务正在快速增长,但这两名创始人仍希望在消费者支付上取得进展。尽管烧掉了3、4百万美元,但Citrus并未在拥挤的市场中找到立足之地。更糟糕的是,创始人无法就发展战略达成一致。

Rau和Gupta寻求Bhatnagar的建议。Bhatnagar给出的答案是——放手。“这不是一个温柔而美好的答案,直率而生硬,”Bhatnagar回忆说。“创始人并不总是希望别人盲目追随。我们还需要诚实的外部顾问。这有帮助。”

Rebel Foods的JaydeepBarman也同意这一观点。该公司最初以Faasos品牌销售包装。2016年,该公司一直在努力将其平均订单价值推高至200卢比(约人民币20元)以上,显然仅销售包装是不够的。Barman很快就推出了比萨饼,但销量堪忧。

在随后的董事会会议上,Barman得到了Ravishankar的明确答复,“我不会从星巴克购买比萨饼。” Barman由此意识到消费者会将品牌与某些产品联系在一起,而Faasos肯定不是他们所期待的比萨饼品牌。“这就是我们多品牌战略的起源。”

自那时起,Rebel Foods迅速发展,如今已成为一家运营收入达55亿卢比(约5.5亿元人民币)的公司,即将吸引至少1亿美元的新资金。据估计,红杉对该公司的4000-5000万美元投资可能会增值约五倍。至于Citrus,PayU以1.3亿美元的全现金交易收购了该公司,这为该公司的创始人、员工,当然还有红杉带来了意外之财。

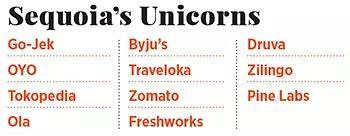

Citrus和Rebel Foods都是红杉的早期投资。Druva、Pine Labs、OYO、Zilingo和Go-Jek也是如此。据估计,以当前估值计算,红杉在这些公司获得了2.5亿至10亿美元的名义收益。

在红杉印度,他们喜欢在那些明星公司即将崛起之时下注。这是该公司传奇创始人DonValentine 47年前写就的剧本——红杉将投资于利用技术改造行业的早期公司,并在至少五到十年内成为创始人首选的商业伙伴。

红杉的LP支持这一愿景。“超过80%的红杉资本是非盈利性的——大学、捐赠基金、慈善机构、基金会等。(所以)我们可以选择这样做,”该公司董事总经理Shailendra Singh说。“我们的LP基础在本质上是永久性的,这让我们在思维上有一个长期方向,你可以从我们在印度一贯的投资方法中看到这一点。”

红杉大约十年前投资的Druva和PineLabs正在印证这一点。

Druva今年跻身独角兽之列。PineLabs正在进行最新的融资,本轮融资中其估值为15亿至20亿美元。据知情人士透露,融资完成后,红杉资本在Pine Labs的股份将价值约10亿美元,这几乎与Accel Partners从Flipkart获取的收益一样多。

Singh说,他在2000年代早期运行Java Media时,为了吸引红杉美国投资者的眼球,他做了五次尝试。“我们的心态,与我们在最成功的创始人身上所看到的一样,即保持稳定,着眼于长期,并坚持不懈。”

拒绝烧钱

2006年,通过与WestBridgeCapital的合作,红杉在印度开业。之后的五年里,红杉印度做了其在美国和中国没有做过的一切。红杉通常涉足公共市场并支持制药、基础设施和制造公司,像Scio Health Analytics和Pine Labs这样的种子投资很少。

从本质上讲,它正在成为一家私募股权公司。而在美国和中国,众所周知同行们会在破旧的咖啡店和邋遢的车库中发现隐藏的宝藏。比如美国的Apple、Google、LinkedIn、Paypal、YouTube、WhatsApp和Airbnb,再比如中国的滴滴出行、美团点评和字节跳动。

2011年2月,Sumit Chadha、KP Balaraj、Sandeep Singhal和SK Jain等高层退出,并重新推出了WestBridge品牌。如今的领导层则留下来继续红杉的生活方式——寻找大胆的创始人,像苹果的史蒂夫·乔布斯一样,想要“在宇宙中留下脚印”。

“我们缩小了行业范围,只做技术和消费。所以放弃了基础设施、制造业和房地产,而且偏向于早期投资,”Ravishankar说。

红杉资本还有另外一个投资理念。该公司青睐节俭和资本效率。超级烧钱模式是被严格禁止的。这与他们在美国的做法类似。例如,红杉资本不是亚马逊的投资者。

同样,很长一段时间以来,红杉印度在诱人而又不稳定的的消费互联网领域保持谨慎。这一领域部分公司的资金消耗殆尽,但像Zomato和OYO这样的高回报投资也开始出现。Zomato作为餐厅信息和评论平台,依靠广告收入生存下来,OYO是经济酒店的聚合器。

红杉印度将Flipkart和FirstCry这样的公司拱手送人,并且在Ola的单轮投资中没有超过500万美元。但由于消费互联网浪潮在2014-15年左右席卷印度,它无法继续聚焦软件和金融服务公司,充当沉默的旁观者。红杉终于决定进场了。它投资了食品交付初创公司TinyOwl、超本地交付初创公司Grofers和PepperTap、物流公司Runnr以及时尚创业公司Voonik和Craftsvilla。但除了在摇摇欲坠的开始后卷土重来的Grofers,其他的公司都很艰难。

这是一个教训。“在消费互联网交易中,死亡率可能很高,但你也可能获得重大的胜利。” Singh说,“你必须有一颗大心脏,能够承受波动。坦率地说,我们之前对经济状况不佳的地区的投资有所减少。但是,我们看到全球投资者向这些公司投入了高达数十亿美元的资金,并且市场发展很快。所以我们改变了战略,来支持更多的消费互联网公司,但同时也保持纪律性,在很早的阶段就做好大部分工作,这样一来,取得胜利就可以很容易地对冲损失。”

此后,红杉资本进行了大量早期的消费互联网投资,如Cred、Mobile Premier League、BharatPe、Meesho、Bounce和StanzaLiving等等。

该公司的董事总经理Shailesh Lakhani表示,“许多1.0公司的经济状况都很困难。我们相信,在所有这些领域都会有新生代公司,这反映在我们最近的许多投资中,例如交通出行领域的Bounce和QuickRide,电商中的Meesho。我们相信他们拥有强大的模式,从根本上说是强大的经济效益和大规模的大众市场用例。”

分裂

当一切看起来步入正轨、井井有条的时候,红杉印度再次被震动,准确的说是红杉。从2017年底到2018年初, Gautam Mago、AbhayPandey和VT Bharadwaj等三位高管不同意该公司对早期阶段和技术交易的倾向,决定分道扬镳。他们支持像OYO、Indigo Paints、PrataapSnacks和Vini Cosmetics这样的赚钱机器。

此后,红杉资本将其印度业务重新调整为早期阶段和增长团队,分别由Bhatnagar和Ravishankar领导。

“我们这些继续在红杉工作的人在两个方面是一致的。第一,大量关注早期投资。其次,我们的经验表明,对技术和技术支持的公司的投资,可以产生最佳的风险回报。早期阶段、专注技术是红杉的DNA,”Bhatnagar说。

“我们现在很容易对一堆东西说不。与不相信这一点的人分道扬镳是迟早的,而留下来的人都会坚持这个焦点。”

红杉印度并不总是正确的。该公司在种子阶段否掉了物流创业公司Delhivery。他们认为,该公司严重依赖电子商务。目前,Delhivery的估值为16亿美元,软银是其投资者。现在价值约9亿美元的货运初创公司Rivigo也没有通过红杉的审查,因为该行业领域没有吸引力。Freshworks也没有通过,因为像Zendesk这样的全球同行并没有引起轰动。在2011年至2015年期间,红杉资本还决绝了许多担心监管障碍的金融服务公司。

红杉已对此做出了调整,但纠正是昂贵的。红杉资本投资了Rivigo的竞争对手Blackbuck,据报道估值约为9.5亿美元。它以6.5亿美元的估值向Freshdesk开了一张支票。Five Star Finance和Finnova则是他们最近的一些金融服务投资。

印度领导层试图找出这些昂贵失误的起因,过度分析成了千夫所指。

“有时候,在早期阶段过度分析是不好的,尤其是在试图预测市场规模时,”Bhatnagar说。“我们此前的一个错误,是低估了未来的市场规模,而没有考虑到公司的颠覆性如此之大,以至于他们可以创造和扩大市场。后视镜不能预测未来。”

虽然投资理论随着每一个教训而不断完善,但有一件事多年来一直没有改变:紧跟着有前途的企业家。例如,FreeCharge的创始人Kunal Shah。

2010年1月,Shah没有回应Singh在LinkedIn上的第一条消息。他回避了几个月,直到Singh和他的团队通过拨打办公室电话找到了他。Singh在2011年的第一次会议后开出了种子支票,并继续通过追加资金支持FreeCharge,直到Snapdeal在2015年以高达4-4.5亿美元的价格购买了FreeCharge。

Shah在FreeCharge出售后加入红杉,仅一年后,他又辞职推出了Cred,红杉资本也是Cred的投资者。Shah表示,“我甚至没有与Shailendra就募资进行长时间的讨论或谈判。他总是说,‘让我们做对公司有利的事情。’”

FreeCharge并非个例。Bounce的联合创始人兼首席执行官Vivekananda Hallekere表示,红杉资本不是小气的经营者。在一轮900万美元的融资轮中,红杉资本投入450万美元,当时Bounce只有一辆无桩踏板车来展示其全部价值。“我们从没有就100万美元、20%股份之类的事情与红杉进行对话。他们只是想知道为什么我们在第一轮需要这么多钱。他们要追究‘为什么',一旦他们弄明白了,不眨眼就会投资,” Hallekere说。

在投资之前,红杉与Hallekere及团队保持了大约两年的联系。在给出条款之前,红杉资本的招聘团队一直在帮助Hallekere加强公司的高层。“这是我生命中第一次进行这样的谈话,与他们的招聘负责人一起头脑风暴、集思广益,寻找潜在的雇员。感觉很好。那时离我们达成协议还有四到五个月的时间,” Hallekere说。

与红杉资本开展业务无忧无虑。在WhatsApp上交流,分歧不会在自我斗争中滚雪球越滚越大。Pine Labs执行董事长Lokvir Kapoor表示,对公司进行全面改革并不是红杉的风格。

“他们帮助企业家培养信心,志存高远。当我们遇到一个大型跨国公司的挑战时,我向Shailendra寻求援手……他微笑着告诉我,‘不用担心,我们的工作就是支持大卫对抗歌利亚’”,Lokvir Kapoor补充道。

比钱更值钱的东西

此外,红杉资本的给予,远远超出其鼓鼓囊囊的钱包。他们称自己为“活跃资本”。红杉印度公司的支持团队由超过25名员工组成,他们拥有从招聘到业务发展和市场情报等各方面的创始人。

图注:红杉印度团队的部分成员

此外,被投公司还有机会与红杉资本的全球领导者和投资组合创始人交流,这种互动可能非常富有成效,非常关键。Rebel Foods的Barman,如果没有听到传奇人物Doug Leone在红杉投资组合创始人的聚会上说首席执行官的最大工作是消除企业的摩擦,就将继续为商业街商店支付高昂的租金,而不是迁移到云厨房。

同样,如果没有遇到Roquoof Botha,Citrus Payments的Rau和Gupta也不会推出消费信贷产品LazyPay。Roquoof Botha是美国红杉资本的投资者和PayPal的前首席财务官,他详细讨论了信贷业务对于金融科技的重要性,并认为由Twitter的杰克·多尔西创立的金融科技公司Square最终将成为一个大赢家。“我甚至买了Square股票,”Rau笑道。

红杉印度一直鼓励创始人打破固有模式,甚至现身说法。

从印度到东南亚

红杉印度是印度第一家在海外投资的基金。2013年,该公司在其第四支基金的潜在有限合伙人路演中写道,该基金将开始在东南亚投资。该公司打算在东南亚部署其资金库的20-30%,在那里它在Go-Jek、Carousell、ONE Championship、Zilingo和Tokopedia等公司中获得了一些重大成功。

除此之外,红杉印度还持有澳大利亚的HealthEngine和孟加拉国的ShowUp以及总部位于斯德哥尔摩的Truecaller的股份。据业内高管称,Accel和Lightspeed的印度分部最近开始在东南亚寻找交易。

随着Surge的推出,红杉也将其早期投资进行了升级。Surge是一个加速项目,每年将有30-40家初创公司参与,为期四个月,并向每家公司投资100-200万美元。该公司聘请了前谷歌印度和东南亚副总裁Rajan Anandan来领导Surge。最近,红杉资本为种子投资筹集了2亿美元的基金。

实际上,红杉印度是唯一建立了系统性的印度风险投资公司,可以开出从种子到增长阶段的各种规模的支票。

但并不是所有人都对红杉有兴趣。Printo的Manish Sharma曾声称红杉没有兑现承诺,并且随后提出以较低的估值进行投资;Housing的Rahul Yadav指责红杉试图在他的创业公司挖走高管;Flipkart的Sachin Bansal曾发布推文说,他很幸运,红杉不是Flipkart的投资者。

风险投资公司Leo Capital的执行合伙人Rajul Garg说,他与红杉的关系可以追溯到21世纪初,当时Garg联合创立了GlobalLogic,“他们试图为创始人做正确的事情。这很难做到,因为一些公司经历了考验和磨难,但总的来说,当压力来临时,他们对创始人是友好的,因为他们长期参与其中。”

事实上,红杉资本在多个节点和多次失败之时,仍然支持Tapzo,并让该公司维持运营,直到它在亚马逊立足。同样,它投资了Sai Srinivas Kiran和Shubham Malhotra的第二家创业公司Mobile Premier League。他们的首次创业项目Creo,红杉也是投资者,最终没有形成规模,被出售给Hike Messenger。

反对意见是小麻烦。红杉有更大的问题需要解决,比如流动性。虽然足够庞大的基金,让红杉资本能够在有前途的公司中至少连续两轮投资,并持有大量股份,但基金的庞大规模,也使获得高倍收益的任务同样令人生畏。

有一些盈利的退出,比如Scio Health Analytics、Just Dial、Quick Heal、Citrus Payment和Equitas等等。在与麦迪逊资本(Madison Capital)达成的1.8亿美元交易中,红杉资本或者部分出售其股份,或者完全退出其部分投资组合公司,包括Micromax。最近,该公司还以1.8亿美元的价格出售了Byju’s的一小部分股权,并以1.5亿美元的价格出售了Pine Labs的部分股权。

在接下来的几个月里,红杉资本可能会在OYO再次获得丰厚回报。据报道,OYO的Ritesh Agarwal正在考虑从一些早期投资者那里回购股票,以扩大他在该公司的持股,并完全收购红杉和Lightspeed等早期投资者的股份。据Tracxn称,红杉资本迄今已投资约16.5亿卢比(约1.65亿元人民币),持有10.5%的股份,价值325亿卢比(约32.5亿元人民币)。

“退出肯定是一个问题,不仅是红杉,对其他所有投资者都是。与其他人相比,红杉拥有印度最大的资金库,因此他们可以感受到更大的压力。但是,”Alteria Capital的执行合伙人维诺德•穆拉利(Vinod Murali)表示,“他们拥有一些非常优秀的资产,这些资产可以为他们带来强劲的业绩,并且他们最近已经意识到了流动性的问题。”

Ravishankar称出售股份是“自律”,并对公司面临压力的说法不予置评。红杉有时间。它将通过成为企业的好学生来赚钱。Ravishankar说:“在我们的业务中,很少有事情真的能持续变大,所有的一切,最终都是一种学习。所以要活到老学到老。”