仅用时220天,中国资本市场进入“科创板时间”

钛媒体 TMTPost.com |科技引领新经济|

截至6月12日,共有122家企业的科创板上市申请获得上交所受理。其中,先后有102家进入审核问询流程,21家通过问询的企业获准上会,其中6家企业已经过会。

钛媒体编辑丨蔡鹏程

中国资本市场终于迎来了一个全新板块。

6月13日上午,第十一届陆家嘴论坛在上海开幕,科创板正式宣布开板。中共中央政治局委员、国务院副总理刘鹤,中共中央政治局委员、上海市委书记李强,中国证监会主席易会满,上海市市长应勇,共同为科创板开板。

根据证监会发布的《实施意见》,科创板主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业,重点支持新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技术产业和战略性新兴产业。

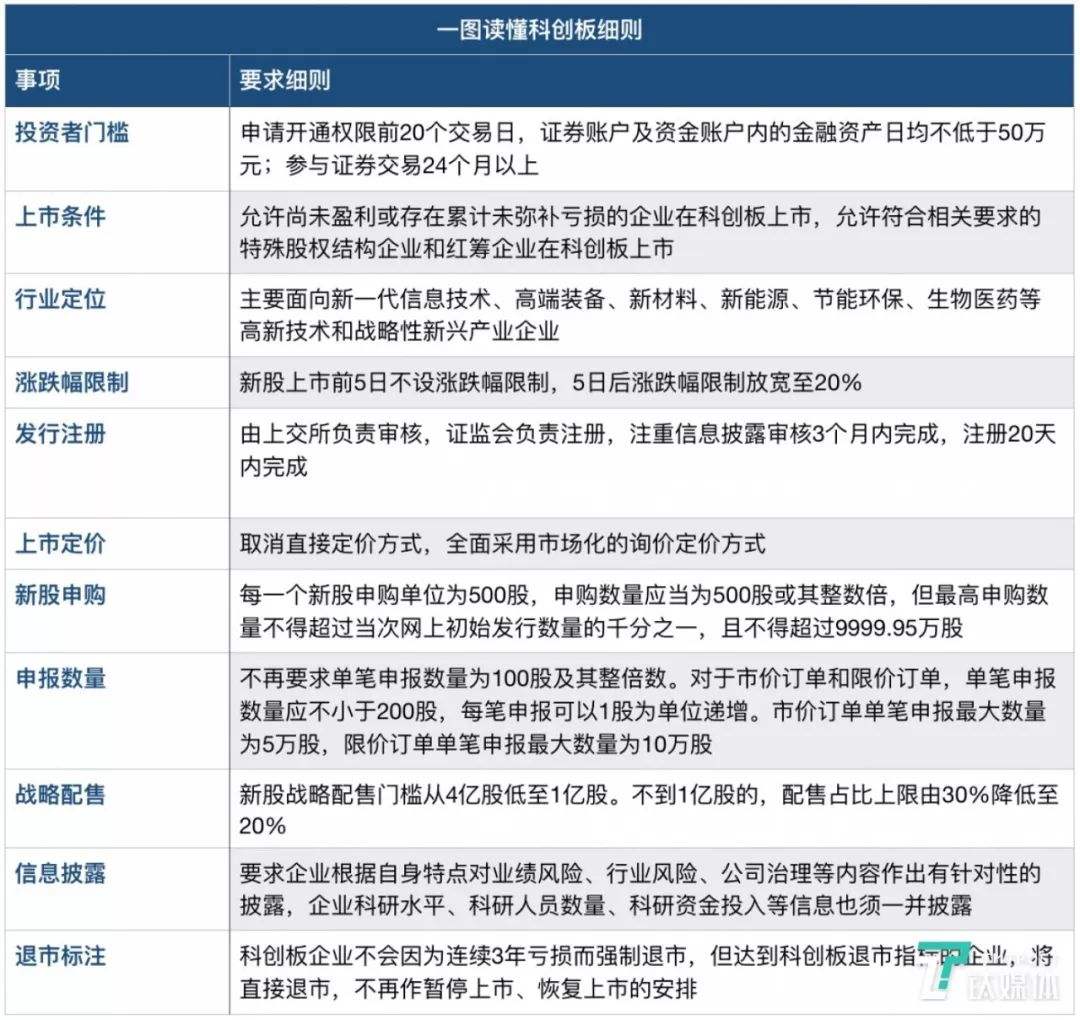

根据板块定位和科创企业特点,科创板设置了多元包容的上市条件,允许符合科创板定位、尚未盈利或存在累计未弥补亏损的企业在科创板上市,允许符合相关要求的特殊股权结构企业和红筹企业在科创板上市。此外,科创板在交易机制、信息披露监管要求、退市制度、投资者适当性要求、发行承销流程等多个方面都与现行A股市场有所差异。

截至6月12日,共有122家企业的科创板上市申请获得上交所受理。其中,先后有102家进入审核问询流程,21家通过问询的企业获准上会,其中6家企业已经过会。

科创板速度

科创板的推进可谓神速。

2018年11月5日,国家主席习近平在进博会的开幕式上发言,将在上海证券交易所设立科创板并试点注册制,到2019年6月13日科创板正式开板,仅仅过了5个多月时间。

相较之下,中小企业板从筹划到设立花了5年,创业板更是历时10年方才揭开帷幕。

2018年11月5日,彼时证监会和上交所表态,建设独立于现有主板市场的新设板块——科创板,并在该板块内进行注册制试点;同年11月14日,上交所发行上市部总经理魏刚公开表示,科创板争取2019年上半年“见到成效”。

同年12月1日,上交所召集会员理事、监事召开座谈会,就设立科创板并试点注册制征求市场意见。

2019年1月30日,证监会官网正式发布了《科创板首次公开发行股票注册管理办法(试行)》和《关于在上海证券交易所设立科创板并试点注册制的实施意见》,上交所官网发布了相关上市规则。

2019年3月,上交所陆续发布“设立科创板并试点注册制”的相关业务规则和配套指引;当月18日,科创板上市审核系统正式运行,保荐机构可通过科创板电子申报系统递交企业IPO材料;当月22日,科创板首批受理企业名单出炉。

在经历多轮问询之后,2019年6月5日,3家顺利通过成为首批过会企业。

而在6月17日至6月20日四天里,科创板上市委将密集举行四场审议会议,上会企业共计有13家。其中,6月19日一天,上午、下午各安排了一场——这是上市委启动审议工作以来首次出现一日两场的情况。科创板上会节奏明显加快。

而从技术硬件准备情况来看,上交所联合中国结算上海分公司定于2019年6月15日(周六)组织开展科创板技术通关测试。此次测试结束后,上交所交易系统科创板软件版本正式上线,科创板业务市场参与者接口将正式启用。

普通人如何投资科创板?

普通个人投资者参与科创板投资主要有2种方式,一种是直接参与投资;另一种是购买公募基金产品间接参与。

方式一:开通科创板交易权限直接参与

根据《上海证券交易所科创板股票交易特别规定》,个人投资者规定必须满足两项条件,一是申请权限开通前20个交易日证券账户及资金账户内的资产日均不低于人民币50万元,二是参与证券交易24个月以上。

符合要求的个人投资者可以向券商申请开通科创板权限,待科创板开板后进行一级市场打新和二级市场买卖。

此种交易方式的优点是能直接参与科创板交易,交易决策有自主权。但缺点是,参与门槛较高,竞争激烈,且参与一级市场新股申购时获得的配售比例较低。

根据上交所此前测算数据,现有A股市场符合条件的个人投资者约300万人,加上机构投资者,交易占比超过70%。

方式二:购买公募基金发行的产品间接参与

作为个人投资者,如果不具备开通科创板的条件,可以通过购买公募基金发行的产品,或是其他金融机构发售的理财产品的方式,来间接投资科创板。

上交所此前曾表示,不符合投资者适当性要求的中小投资者,可以通过公募基金等产品参与科创板。上交所也将积极推动基金公司发行一批主要投资科创板的公募基金产品。

截至2019年6月9日,申报科创板基金的数量已经达到108家,其中股票型基金9家,混合型基金99家。108家中,4家接受材料,8家获得受理通知,84家获得一次反馈,12家已发行。

如何“打新”

科创板打新,主要有战略配售、网下申购及网上申购三种方式,其中前两种针对机构投资者,网上申购则主要面向个人投资者,而在广义上,通过这三种渠道,都能够参与科创板打新。

对于散户投资者参与科创板打新,必须同时满足三个条件:

1、资金准备:账户前20个交易日日均资产不低于50万元,包括股票、基金、理财产品和贵金属等(不包括该投资者通过融资融券融入的资金和证券);

2、经验准备:2年以上证券交易经验;

3、市值准备:持有沪市股票市值10000元以上。

如果无法满足上述条件,则可以通过购买基金的方式来“打新”。

科创板允许战略配售基金及其他公募产品参与网下配售,这意味着一直无缘参与网下配售的“小散”,可以通过购买战略配售基金及其他公募产品,间接参与网下“打新”。投资者可重点关注打新基金、战略配售基金和科创板基金的投资机会。

事实上,由于科创板新股配售将向机构投资者倾斜,网下打新中签率更高——科创板网下配售比例至少达到70%(公开发行后总股本不超过4亿股的)、80%(公开发行后总股本超过4亿股或者发行人尚未盈利的)。而在目前A股的打新规则中,只有10%的股票是用于网下投资者配售的,其余90%都是用于网上发行。(本文首发钛媒体App,作者/蔡鹏程)

转载声明转载声明:本文系后花园转载发布,仅代表原作者或原平台态度,不代表我方观点。后花园仅提供信息发布平台,文章或有适当删改。对转载有异议和删稿要求的原著方,可联络[email protected]

科创板的推进可谓神速。

2018年11月5日,国家主席习近平在进博会的开幕式上发言,将在上海证券交易所设立科创板并试点注册制,到2019年6月13日科创板正式开板,仅仅过了5个多月时间。

相较之下,中小企业板从筹划到设立花了5年,创业板更是历时10年方才揭开帷幕。

2018年11月5日,彼时证监会和上交所表态,建设独立于现有主板市场的新设板块——科创板,并在该板块内进行注册制试点;同年11月14日,上交所发行上市部总经理魏刚公开表示,科创板争取2019年上半年“见到成效”。

同年12月1日,上交所召集会员理事、监事召开座谈会,就设立科创板并试点注册制征求市场意见。

2019年1月30日,证监会官网正式发布了《科创板首次公开发行股票注册管理办法(试行)》和《关于在上海证券交易所设立科创板并试点注册制的实施意见》,上交所官网发布了相关上市规则。

2019年3月,上交所陆续发布“设立科创板并试点注册制”的相关业务规则和配套指引;当月18日,科创板上市审核系统正式运行,保荐机构可通过科创板电子申报系统递交企业IPO材料;当月22日,科创板首批受理企业名单出炉。

在经历多轮问询之后,2019年6月5日,3家顺利通过成为首批过会企业。

而在6月17日至6月20日四天里,科创板上市委将密集举行四场审议会议,上会企业共计有13家。其中,6月19日一天,上午、下午各安排了一场——这是上市委启动审议工作以来首次出现一日两场的情况。科创板上会节奏明显加快。

而从技术硬件准备情况来看,上交所联合中国结算上海分公司定于2019年6月15日(周六)组织开展科创板技术通关测试。此次测试结束后,上交所交易系统科创板软件版本正式上线,科创板业务市场参与者接口将正式启用。

普通人如何投资科创板?

普通个人投资者参与科创板投资主要有2种方式,一种是直接参与投资;另一种是购买公募基金产品间接参与。

方式一:开通科创板交易权限直接参与

根据《上海证券交易所科创板股票交易特别规定》,个人投资者规定必须满足两项条件,一是申请权限开通前20个交易日证券账户及资金账户内的资产日均不低于人民币50万元,二是参与证券交易24个月以上。

符合要求的个人投资者可以向券商申请开通科创板权限,待科创板开板后进行一级市场打新和二级市场买卖。

此种交易方式的优点是能直接参与科创板交易,交易决策有自主权。但缺点是,参与门槛较高,竞争激烈,且参与一级市场新股申购时获得的配售比例较低。

根据上交所此前测算数据,现有A股市场符合条件的个人投资者约300万人,加上机构投资者,交易占比超过70%。

方式二:购买公募基金发行的产品间接参与

作为个人投资者,如果不具备开通科创板的条件,可以通过购买公募基金发行的产品,或是其他金融机构发售的理财产品的方式,来间接投资科创板。

上交所此前曾表示,不符合投资者适当性要求的中小投资者,可以通过公募基金等产品参与科创板。上交所也将积极推动基金公司发行一批主要投资科创板的公募基金产品。

截至2019年6月9日,申报科创板基金的数量已经达到108家,其中股票型基金9家,混合型基金99家。108家中,4家接受材料,8家获得受理通知,84家获得一次反馈,12家已发行。

如何“打新”

科创板打新,主要有战略配售、网下申购及网上申购三种方式,其中前两种针对机构投资者,网上申购则主要面向个人投资者,而在广义上,通过这三种渠道,都能够参与科创板打新。

对于散户投资者参与科创板打新,必须同时满足三个条件:

1、资金准备:账户前20个交易日日均资产不低于50万元,包括股票、基金、理财产品和贵金属等(不包括该投资者通过融资融券融入的资金和证券);

2、经验准备:2年以上证券交易经验;

3、市值准备:持有沪市股票市值10000元以上。

如果无法满足上述条件,则可以通过购买基金的方式来“打新”。

科创板允许战略配售基金及其他公募产品参与网下配售,这意味着一直无缘参与网下配售的“小散”,可以通过购买战略配售基金及其他公募产品,间接参与网下“打新”。投资者可重点关注打新基金、战略配售基金和科创板基金的投资机会。

事实上,由于科创板新股配售将向机构投资者倾斜,网下打新中签率更高——科创板网下配售比例至少达到70%(公开发行后总股本不超过4亿股的)、80%(公开发行后总股本超过4亿股或者发行人尚未盈利的)。而在目前A股的打新规则中,只有10%的股票是用于网下投资者配售的,其余90%都是用于网上发行。(本文首发钛媒体App,作者/蔡鹏程)

转载声明转载声明:本文系后花园转载发布,仅代表原作者或原平台态度,不代表我方观点。后花园仅提供信息发布平台,文章或有适当删改。对转载有异议和删稿要求的原著方,可联络[email protected]

科创板的推进可谓神速。

2018年11月5日,国家主席习近平在进博会的开幕式上发言,将在上海证券交易所设立科创板并试点注册制,到2019年6月13日科创板正式开板,仅仅过了5个多月时间。

相较之下,中小企业板从筹划到设立花了5年,创业板更是历时10年方才揭开帷幕。

2018年11月5日,彼时证监会和上交所表态,建设独立于现有主板市场的新设板块——科创板,并在该板块内进行注册制试点;同年11月14日,上交所发行上市部总经理魏刚公开表示,科创板争取2019年上半年“见到成效”。

同年12月1日,上交所召集会员理事、监事召开座谈会,就设立科创板并试点注册制征求市场意见。

2019年1月30日,证监会官网正式发布了《科创板首次公开发行股票注册管理办法(试行)》和《关于在上海证券交易所设立科创板并试点注册制的实施意见》,上交所官网发布了相关上市规则。

2019年3月,上交所陆续发布“设立科创板并试点注册制”的相关业务规则和配套指引;当月18日,科创板上市审核系统正式运行,保荐机构可通过科创板电子申报系统递交企业IPO材料;当月22日,科创板首批受理企业名单出炉。

在经历多轮问询之后,2019年6月5日,3家顺利通过成为首批过会企业。

而在6月17日至6月20日四天里,科创板上市委将密集举行四场审议会议,上会企业共计有13家。其中,6月19日一天,上午、下午各安排了一场——这是上市委启动审议工作以来首次出现一日两场的情况。科创板上会节奏明显加快。

而从技术硬件准备情况来看,上交所联合中国结算上海分公司定于2019年6月15日(周六)组织开展科创板技术通关测试。此次测试结束后,上交所交易系统科创板软件版本正式上线,科创板业务市场参与者接口将正式启用。

普通人如何投资科创板?

普通个人投资者参与科创板投资主要有2种方式,一种是直接参与投资;另一种是购买公募基金产品间接参与。

方式一:开通科创板交易权限直接参与

根据《上海证券交易所科创板股票交易特别规定》,个人投资者规定必须满足两项条件,一是申请权限开通前20个交易日证券账户及资金账户内的资产日均不低于人民币50万元,二是参与证券交易24个月以上。

符合要求的个人投资者可以向券商申请开通科创板权限,待科创板开板后进行一级市场打新和二级市场买卖。

此种交易方式的优点是能直接参与科创板交易,交易决策有自主权。但缺点是,参与门槛较高,竞争激烈,且参与一级市场新股申购时获得的配售比例较低。

根据上交所此前测算数据,现有A股市场符合条件的个人投资者约300万人,加上机构投资者,交易占比超过70%。

方式二:购买公募基金发行的产品间接参与

作为个人投资者,如果不具备开通科创板的条件,可以通过购买公募基金发行的产品,或是其他金融机构发售的理财产品的方式,来间接投资科创板。

上交所此前曾表示,不符合投资者适当性要求的中小投资者,可以通过公募基金等产品参与科创板。上交所也将积极推动基金公司发行一批主要投资科创板的公募基金产品。

截至2019年6月9日,申报科创板基金的数量已经达到108家,其中股票型基金9家,混合型基金99家。108家中,4家接受材料,8家获得受理通知,84家获得一次反馈,12家已发行。

如何“打新”

科创板打新,主要有战略配售、网下申购及网上申购三种方式,其中前两种针对机构投资者,网上申购则主要面向个人投资者,而在广义上,通过这三种渠道,都能够参与科创板打新。

对于散户投资者参与科创板打新,必须同时满足三个条件:

1、资金准备:账户前20个交易日日均资产不低于50万元,包括股票、基金、理财产品和贵金属等(不包括该投资者通过融资融券融入的资金和证券);

2、经验准备:2年以上证券交易经验;

3、市值准备:持有沪市股票市值10000元以上。

如果无法满足上述条件,则可以通过购买基金的方式来“打新”。

科创板允许战略配售基金及其他公募产品参与网下配售,这意味着一直无缘参与网下配售的“小散”,可以通过购买战略配售基金及其他公募产品,间接参与网下“打新”。投资者可重点关注打新基金、战略配售基金和科创板基金的投资机会。

事实上,由于科创板新股配售将向机构投资者倾斜,网下打新中签率更高——科创板网下配售比例至少达到70%(公开发行后总股本不超过4亿股的)、80%(公开发行后总股本超过4亿股或者发行人尚未盈利的)。而在目前A股的打新规则中,只有10%的股票是用于网下投资者配售的,其余90%都是用于网上发行。(本文首发钛媒体App,作者/蔡鹏程)

普通个人投资者参与科创板投资主要有2种方式,一种是直接参与投资;另一种是购买公募基金产品间接参与。

方式一:开通科创板交易权限直接参与

根据《上海证券交易所科创板股票交易特别规定》,个人投资者规定必须满足两项条件,一是申请权限开通前20个交易日证券账户及资金账户内的资产日均不低于人民币50万元,二是参与证券交易24个月以上。

符合要求的个人投资者可以向券商申请开通科创板权限,待科创板开板后进行一级市场打新和二级市场买卖。

此种交易方式的优点是能直接参与科创板交易,交易决策有自主权。但缺点是,参与门槛较高,竞争激烈,且参与一级市场新股申购时获得的配售比例较低。

根据上交所此前测算数据,现有A股市场符合条件的个人投资者约300万人,加上机构投资者,交易占比超过70%。

方式二:购买公募基金发行的产品间接参与

作为个人投资者,如果不具备开通科创板的条件,可以通过购买公募基金发行的产品,或是其他金融机构发售的理财产品的方式,来间接投资科创板。

上交所此前曾表示,不符合投资者适当性要求的中小投资者,可以通过公募基金等产品参与科创板。上交所也将积极推动基金公司发行一批主要投资科创板的公募基金产品。

截至2019年6月9日,申报科创板基金的数量已经达到108家,其中股票型基金9家,混合型基金99家。108家中,4家接受材料,8家获得受理通知,84家获得一次反馈,12家已发行。

如何“打新”

科创板打新,主要有战略配售、网下申购及网上申购三种方式,其中前两种针对机构投资者,网上申购则主要面向个人投资者,而在广义上,通过这三种渠道,都能够参与科创板打新。

对于散户投资者参与科创板打新,必须同时满足三个条件:

1、资金准备:账户前20个交易日日均资产不低于50万元,包括股票、基金、理财产品和贵金属等(不包括该投资者通过融资融券融入的资金和证券);

2、经验准备:2年以上证券交易经验;

3、市值准备:持有沪市股票市值10000元以上。

如果无法满足上述条件,则可以通过购买基金的方式来“打新”。

科创板允许战略配售基金及其他公募产品参与网下配售,这意味着一直无缘参与网下配售的“小散”,可以通过购买战略配售基金及其他公募产品,间接参与网下“打新”。投资者可重点关注打新基金、战略配售基金和科创板基金的投资机会。

事实上,由于科创板新股配售将向机构投资者倾斜,网下打新中签率更高——科创板网下配售比例至少达到70%(公开发行后总股本不超过4亿股的)、80%(公开发行后总股本超过4亿股或者发行人尚未盈利的)。而在目前A股的打新规则中,只有10%的股票是用于网下投资者配售的,其余90%都是用于网上发行。(本文首发钛媒体App,作者/蔡鹏程)