降息第一枪!新西兰大行出手了!金融市场“突发地震”,投资者蠢蠢欲动,专家发布警告……

后花园2024年7月11日报道:在新西兰央行发布鸽派货币政策声明后不到24小时,Westpac打响了降息第一枪,下调了部分最受欢迎的房贷利率和定存利率,这些变化将于2024年7月12日星期五生效。

市场分析认为,按照目前的趋势,未来几周将有更多的银行调息。

Westpac上一次降息是在6月底,但那次降息只是将利率降到了竞争对手的水平。

然而,这一次,Westpac引领了短期利率的走低。

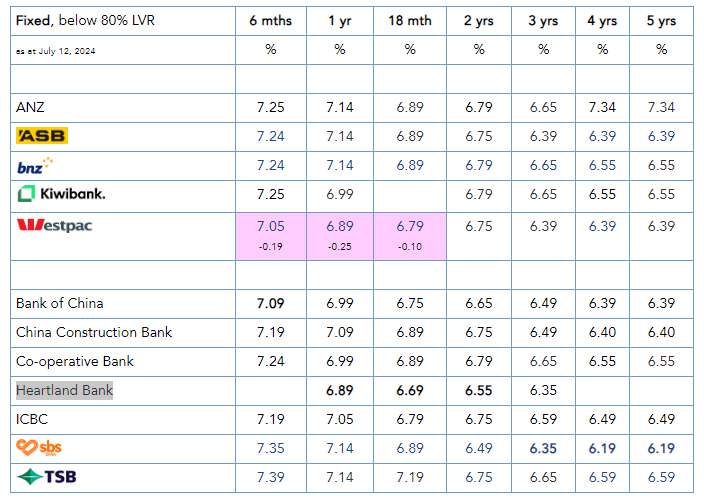

该行将6个月期的固定房贷利率下调了19个基点,降至7.05%,比主要竞争对手低了约20个基点,并创下了市场新低。

此外,Westpac还将一年期固定利率下调了整整25个基点,现在降至6.89%,比Kiwibank低了10个基点,比其他澳资银行低了25个基点。Westpac当前提供的一年期固定利率是所有主流银行中最低的,现在与Heartland Bank不相上下。

Westpac还将18个月期的固定利率降至6.79%,比主要竞争对手低10个基点。

除此之外,Westpac还下调了定存利率,降幅为5至10个基点。

该行将6个月、9个月、12个月和18个月期的定存利率下调了10个基点,8个月期的定存利率下调了5个基点,至6.0%。这些变化使Westpac在这些利率期限上低于其主要竞争对手。

不难想见,Westpac降息是为了回应昨天的OCR声明。尽管新西兰央行还没有真正降低OCR,但市场正在消化这一影响,因为央行发出的信号在金融市场中很重要。

在市场疲弱的情况下,挑战者银行将受到挤压。Westpac的举动已经消除了竞争者银行认为自己拥有的大部分利率优势。

以下是各大银行的最新利率:

金融市场应声震荡,房市迎来一线曙光?

就在央行发布OCR声明不久,掉期利率应声下跌,众多经济学家开始预言央行将提前降息,这也让许多投资者蠢蠢欲动。

昨天,新西兰央行将OCR维持在5.5%——连续第8次保持不变——这一决定符合市场预期。

然而,由于央行的远期利率轨迹仍指向明年8月或9月降息,其语气比许多人预期的要温和得多。

货币政策委员会(Monetary Policy Committee)的会议纪要指出,当前存在一种风险,即“紧缩货币政策对国内需求的影响强于预期”。

此外,关于何时降息,央行修改了措辞——本次没有做出任何具体声明。

凯投宏观(Capital Economics)的经济学家Abhijit Surya表示:“央行这次已不再表示,利率需要在很长一段时间内保持在限制性水平。”

“相反,央行的新思路是,政策将需要保持限制性,但‘这种限制的程度将随着时间的推移而缓和,与通胀压力的预期下降保持一致’。”

值得一提的是,影响房贷利率的2年期掉期利率,受此消息影响,下降了13个基点(bps),达到4.68%。

实际上,市场目前已经消化了10月份首次降息25个基点的预期,并预计11月还将有第二次降息。

消息传出后,纽币兑澳元汇率下跌约0.5澳元,至0.943澳元。

大多数经济学家认为,第一次降息将在今年11月或明年2月之间,届时,新西兰央行将不可避免地改变此前的强硬立场。

BNZ银行的研究主管Stephen Toplis表示:“最新的OCR决定表明,新西兰央行的观点正与我们的观点趋于一致,我们回到了之前的预测,即宽松周期可能在11月开始。”

ANZ银行此前一直预测央行将在明年2月份降息。该行指出,央行基调的转变增加了11月份降息的可能性。

然而,在我们下周三看到完整的通胀数据之前,ANZ不会正式改变其预测。

ANZ银行的首席经济学家Sharon Zollner表示:“我们将等待下周公布的(第二季度消费者价格指数)数据,以巩固我们对降息时机的看法。如果数据的整体氛围符合预期,那么11月首次降息的可能性会大得多。”

近几个月来,KiwiBank的经济学家也一直坚持11月的降息预期。

通过观察新西兰央行5月份的鹰派基调,该行的首席经济学家Jarrod Kerr表示:“我们终于看到了央行明显的语气软化。鉴于上周商业信心全面崩溃,这是一个受欢迎的转变。”

他表示,新西兰经济显然对限制性的货币政策做出了反应。

“(第二季度)经济活动看起来可能会收缩,失业率将进一步上升。我们预计通胀率最终会下降。”

“随着央行语气的软化,我们和所有市场交易员一样,越来越相信今年应该会降息。”

他指出,市场定价已经反映出,到11月将降息整整60个基点,10月将首次降息25个基点。

“我们同意市场的看法,但不认为新西兰央行会兑现定价。无论如何,这对大多数企业和家庭来说都是好消息。”

房市将受到什么影响?

CoreLogic的房价指数显示,6月份全国平均房价进一步下跌0.5%,奥克兰的下跌幅度更大,为1.2%。

在金融市场上有一个广泛使用的类比:“死猫跳”。就是说,如果你把一只死猫扔下去,它会反弹一下,然后你才会意识到它是死的。这是描述房价在2023年末和2024年初小幅上涨的最佳方式——目前这种上涨已经逐渐消失。

显然,高利率仍然是房地产市场的一个重要掣肘,而高水平的房源库存给活跃买家提供了大量的选择,这也压低了价格。

如今,利率的隧道尽头已然出现了一线曙光。那么,房市的复苏将很快到来吗?

如今,利率的隧道尽头已然出现了一线曙光。那么,房市的复苏将很快到来吗?

对此,CoreLogic的首席经济学家Kelvin Davidson警告称,尽管OCR前景出现了重大转变,但对大多数房主和整个房地产市场而言,漫长的等待仍将继续。

他说:“最新的OCR决定对房地产市场并没有太大的意义,市场状况看起来将在一段合理的时期内继续有利于购房者(至少是那些能够负担得起并获得融资的人)。”

“然而,现在隧道的尽头可能会出现一些曙光,尽管利率可能不会立即或特别迅速地下降,但任何下降无疑都会受到借款人的欢迎。公平地说,过去几个月利率已经有所下降,但削减OCR会增加一些动力。”

对于苦等市场复苏的投资者来说,降息的到来具有重大的意义。

然而,即便借贷条件改善,市场仍面临很多制约因素。对此,专家建议投资者们适度调整预期。

房产投资的黄金期已经终结?专家建议调整预期

投资者面临的环境和条件正在发生转变。

目前,约有20%的交易由投资者完成。Opes Partners的经济学家Ed McKnight表示,租金收益率(租金与房产购买价格的比例)在这些年里大幅下降。

2000年购买全国中位数房价的人要花约17万纽币,然后能够以每周约200纽币的全国中位数租金出租。现在,同一房产可能价值77万,租金达到600纽币。

“从历史上看,人们的收益率目标是10%,但现在很难达到这个水平。新西兰的房产中不到200个有10%或更高的租金收益率,平均值接近4.2%。”

许多人希望随着利率下降,房价能够上涨,改善投资环境。

Corelogic的研究主管Nick Goodall表示,投资者购买房产需要长期增长。

“如果你购买了一套投资房产,很难一边还贷款一边获得收益。”

但他表示,债务收入比(DTI)限制可能会改变资本增长的轨迹,长期来看,房价增长率可能从6%至7%下降到3%至4%。

ANZ 经济学家Miles Workman表示,政府计划开放更多土地并允许更高密度的开发,可能会拉低房价。

“更多的住房供应即将到来,也许资本收益不会像过去那样强劲。”

Goodall表示,投资者仍然有办法提高收益,但需要找到有升值或涨租潜力的房产,或者找到“价值洼地”。

但目前对投资者来说,找到租户尤为重要,空置叠加高利率,会带来很大损失。

他说,租金增长可能会放缓,因为它与租户收入密切相关,目前人们的收入增速已经放缓。

Goodall认为,能够借钱投资仍然是房地产投资的一大亮点,如果股票投资翻倍,投资者的投入翻倍。但如果借款80%买房,且房产价值翻倍,投资者可能会获得多倍的初始投资回报。

Infometrics首席预测师Gareth Kiernan表示,房地产市场肯定会在某个时刻出现上升,且涨速加快。但问题是,投资者能否坚持下去。

“目前很难看到市场催化剂,考虑到就业市场的疲软、净移民的减少以及利率缓解的迹象有限。如果房价上涨需要三年或更长时间,那么问题就变成了投资者是否有能力补充按揭。”

(责编:Gloria)