本周日起,奥克兰人的生活将有重大变化!四大银行下调房贷利率,全面降息潮开启了?

后花园2024年7月19日报道:今天,奥克兰交通局(Auckland Transport)宣布,他们将于本周日(7月21日)引入“7天公交票价封顶套餐”。市长Wayne Brown表示,此举将帮助许多挣扎于生活成本的奥克兰人。

据悉,在最新规则下,公共交通票价将施行50纽币的消费上限。这意味着,市民们如果在首次刷卡后的7天内达到了50纽币的消费上限,剩余的时间就不用再支付交通费。新规为每7天一个周期。

举个例子,如果你在星期二乘坐公共交通,车费封顶规则将一直持续到下星期一晚上11点59分。

这一规则将涵盖:奥克兰公交、火车以及内港渡轮服务(包括Bayswater,

Birkenhead, Northcote Point和Devonport路线),但不包括中港和外港渡轮服务,以及往返于哈密尔顿和奥克兰之间的Te Huia列车。

新规将取代每天20纽币的票价上限,以及230纽币的月票系统。

值得一提的是,新西兰政府已于5月1日起取消了5至12岁儿童免费乘坐公共交通的福利,以及13至24岁群体半价乘坐公共交通的福利。

上述福利是工党政府在2023年年中引入的。

目前推出的“车费封顶套餐”是奥克兰市议会新10年预算中的一个关键部分,市长称,这将使奥克兰人在生活成本高昂的情况下更好地使用交通工具。

他说:“7天票价上限规则给奥克兰人提供了价格的确定性,使他们更容易制定预算,因为他们将知道自己每周的交通费不会超过50纽币。这是回归基本,更好地利用我们所拥有的,并为奥克兰人带来改变。”

奥克兰交通管理局的发言人Stacey van der Putten表示,每月使用公共交通工具的奥克兰人多达45万,其中约有8%的人将受益于这一上限规则。

她说:“这是人们尝试乘坐公共交通出行的好机会。例如,平日里坐公交进城的人,现在可能会决定在周末坐火车或我们的内港渡轮去购物或见朋友。”

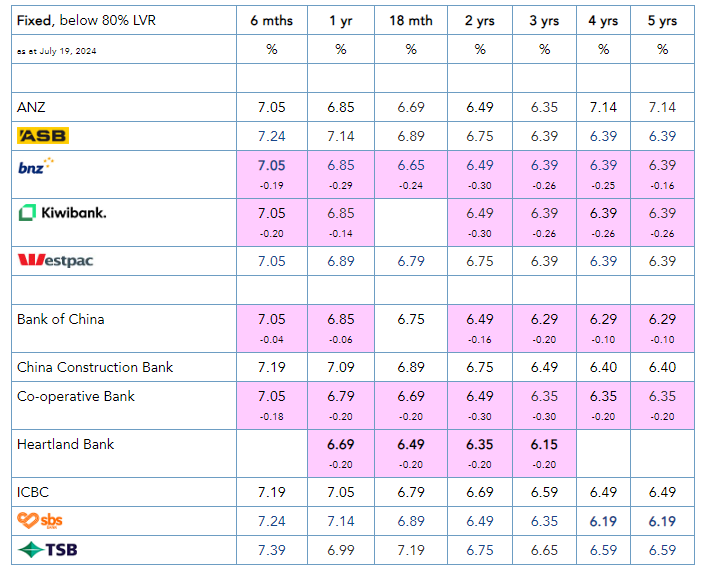

除了即将发生的交通费用变化外,借款人也即将迎来曙光。就在今天,两家主流银行相继降息,在CPI数据公布后,四大银行已陆续完成降息,似乎标志着宽松的到来。

四大银行相继降息,借款人迎来曙光

继竞争对手ANZ和Westpac银行降息后,今天又有两家银行下调了房贷利率。

在通胀率下降和新西兰央行态度软化的背景下,各大银行最近一直在下调房贷利率和定存利率。

从下周一开始,Kiwibank的固定特惠利率和标准房贷利率将全面下调,波及6个月期至5年期利率。

Kiwibank将1年期固定利率下降了14个基点,降至6.85%(特惠利率)和7.75%(标准利率)。

两年期特惠利率下降了30个基点至6.49%;两年期标准利率下降了40个基点至7.39%。

6个月期特惠利率下降了20个基点至7.05%;6个月期标准利率下降了30个基点至7.95%。

据悉,Kiwibank还将定存利率下调了5-20个基点。

与此同时,BNZ银行也全线下调了房贷利率,降幅为16-30个基点。

BNZ将受欢迎的两年期固定利率下调到了6.49%。

BNZ还将6个月期的固定利率下降了19个基点至7.05%,1年期固定利率下降了29个基点至6.85%。

本周三,ANZ银行宣布,将全线下调所有的标准固定利率和部分特惠利率,涵盖了6个月期至5年期。

其中最大的变化是将2年期和3年期的特惠及标准利率下调30个基点。

3年期特惠利率降至6.35%,两年期利率降至6.49%。

在ANZ银行的短期利率中,1年期特惠房贷利率下降了29个基点,至6.85%。

上周,Westpac银行还将其短期固定特惠利率和标准利率进行了下调。

Westpac的6个月期、12个月期和18个月期固定利率均下跌了10-25个基点。

值得一提的是,本次中资银行也加入了降息浪潮——中国银行下调了大部分受欢迎的利率期限,最高降幅为20个基点。

虽然市场一段时间以来一直在消化今年的OCR削减,但最近的通胀数据和货币政策声明让市场有理由消化更大幅度的降息。

消费者价格指数(CPI)数据显示,在截至6月30日的一年里,通胀率为3.3%,而在截至2024年3月的一年里,通胀率为4%。

总体年度通胀数据低于新西兰央行3.6%的预期。

虽然新西兰央行上周连续第8次将OCR维持在5.5%不变,但它的语气更加温和。

货币政策委员会指出,利率痛苦对国内经济的影响可能“强于预期”。

前央行金融市场负责人Michael Reddell告诉记者:“这次声明的语气与6周前的声明非常不同,当时央行谈论的是今年晚些时候可能加息,甚至要到明年8月才会开始降息。”

“如今,风向已经转变了。”

以下是各大银行的最新利率:

最新预测:到2025年中旬,央行将降息100个基点

在最新的消费者价格指数通胀数据公布后,新西兰所有主流银行的经济学家已统一口径——认为新西兰央行将在11月首次降息。

ANZ银行和Westpac银行在CPI数据公布后修正了各自的预测,此前这两家银行坚持认为首次降息在明年2月。

如今,这两家银行都承认,通胀正在大幅下降。

ASB(以及KiwiBank和BNZ)已经暗示央行将在11月降息,并称最新数据倾向于更早、更大规模的OCR下调。

高级经济学家Mark Smith表示:“在我们看来,11月降息25个基点似乎是新西兰央行所能做的最低限度。”

言下之意,OCR有可能在今年年内下调至多50个基点。

几位银行经济学家均表示,他们预计通胀率将在当前(9月)季度降至新西兰央行的目标区间1-3%。

KiwiBank的资深经济学家MaryJo

Vergara表示:“看起来新西兰央行在11月降息的可能性越来越大。但更早降息的可能性也正在上升。”

她说,剔除不稳定因素的核心通胀指标从4.1%降至3.4%,这距离新西兰央行1- 3%的目标区间非常近。不幸的是,国内通胀仍然有点过热,但输入型通胀正在降温。

可贸易通胀——主要是进口商品——在过去的12个月里保持在0.3%的极低水平,而之前是1.6%。这反映了汽油和新鲜水果蔬菜价格的下跌。

不可贸易通胀(国内驱动的价格上涨)从5.4%降至5.8%。

ASB银行的Smith指出,地税、保险和电费的一次性大幅上涨推动了国内通胀的上升。

他说:“如果剔除了这些国内因素,年度CPI通胀率实际已经远低于3%,而且似乎将继续降温。我们预计,在当前的环境下,这些更高的成本不会引发工资和价格压力的重新抬头。”

ANZ银行还指出,虽然不可贸易通胀略高于新西兰央行5.3%的预测,但这是由“运输服务”的季度增长推动的。

“新西兰统计局已经重新评估了其计算道路使用者收费的方式,并在本季度对之前的低报进行了修正。这可以被视为波动性和一次性。如果没有这一点,不可贸易通胀可能会与我们的预测一致。”

ANZ银行的首席经济学家Sharon Zollner将降息预测转向11月时指出,降息的风险平衡“倾向于(10月)早些时候,而不是晚些时候”。

她说,10月降息的另一个棘手问题是,下一次CPI通胀数据(9月当季)要在OCR评估后才会发布。

据悉,Westpac银行的经济学家们也将降息预测推迟到了11月,并认为10月份降息的可能性达30%。

该行的首席经济学家Kelly Eckold表示:"新西兰央行8月的货币政策声明基调,将是决定10月OCR走向的关键。"

在此基础上,他预计到2025年年中,新西兰央行将累计降息100个基点,每次降息幅度为25个基点。

然而,Infometrics和NZIER的经济学家确实提出了警告。这两家机构仍认为央行最有可能在明年2月降息。

Infometrics的首席预测师Gareth

Kiernan表示:“今天的通胀数据很好,但在这个阶段,我们仍然预计央行将把OCR维持在5.5%,直到2025年年初,因为央行可能仍然担忧服务业和较高的不可贸易通胀。”

不知道就亏大了!银行正“偷偷”推出折扣利率

在当前利率持续波动的背景下,贷款专家提醒,为了争取最优惠的利率,借款人应该“货比三家”,并且积极与银行谈判。

贷款机构Edge mortgage的Glen

McLeod表示,早在零售银行降息之前,他的客户就已经享受到了折扣利率。

他说:“零售银行已将6个月期固定利率从7.25%下调到了7.05%,但我的客户们早已获得了6.99%或6.85%的利率折扣。还有人告诉我,早在8个星期前,他们就从ANZ银行那里获得了6.85%的一年期利率折扣。”

另一位贷款顾问、基督城Loan Market South的负责人Shayna King也对上述说法表示同意。她说,目前有三种类型的房贷利率:第一种是标准利率,适用于那些没有权益获得特殊利率的人,还有一种是广告特殊利率,另一种则是更加实惠的“幕后”利率。

她说:“ANZ银行的‘特殊广告利率’是6.85%,但他们私下的幕后利率昨天刚刚降至6.65%。”

贷款机构Squirrel的首席执行官David

Cunningham表示,最近零售银行下调了房贷利率,其水平与过去几个月Squirrel为客户争取到的利率相同。

他表示,最近利率的下调符合批发市场的下降趋势。

McLeod表示,银行目前并没有特别努力地想要争取业务。

大多数银行仍然愿意为新贷款提供现金返还,新贷款的现金返还金额约为贷款价值的0.9%。

Cunningham表示,在楼市回暖之前,银行为争取新业务而展开的任何形式的"抵押贷款战争"都不太可能发生。

他说:“这可能要等到2025年。”

(责编:Gloria)