国产手机出海之遇阻日韩:三星太强大,日本比韩国容易“攻陷”

对本国品牌和产品的偏执和忠诚,使得韩国和日本几乎成了外资品牌难以攻克的东方土地。数据显示,韩国消费者的国民品牌忠诚度高达60%,日本则高达68%。

权威调研机构IDC公布的数据显示,2018年全年,中国智能手机市场总销量为3.98 亿台,同比下滑10.5%。

经历了生长期的销量狂飙,中国智能手机市场已经逐步触及到了天花板,市场萎缩已经成为了不争的事实。因此,越来越多的国产手机厂商将目光对准了海外。

近日,甲方研究社发起“国产手机出海”系列,聚焦国产手机在非洲、欧洲、美国、东南亚等地区的“战事”,揭秘国产手机在海外市场成功的秘诀。

第三期:遇阻日韩

今年6月14号,小米在韩国举行小米9韩国上市记者会,宣告小米正式进军韩国旗舰机市场。

耕耘韩国低端手机市场数年之后,小米终于决心将自家旗舰级产品带到韩国市场。共上市两个版本:64G和128G版,售价分别为59万和64万韩元,约合人民币3440元和3730元。

因与三星、LG等本土品牌旗舰机型价格有相当大的差距,小米借此举正式将旗舰机性价比之风烧到朝韩半岛之上。

在隔海相望的日本,OPPO在18年1月宣称进入日本市场后,进一步扩大海外市场布局。不仅在横滨设立了研发中心,并且在11月正式发售自家旗舰Find X,好评如潮。

华为在日本市场却时常遭遇阻力。今年初日本市场被针对,推迟在日本市场推出自家旗舰P30 Lite。但这改变不了华为在2018年首次进入日本市场份额前五的事实。

华为在欧洲称雄,印度非洲皆榜上有名,但在日韩,经过数年奋战,才终究留下了一席之地。

国产手机品牌在全世界近乎横扫之时,却在日韩这个离我们最近的发达国家土地上,经历了起起浮浮。当初败走麦城,如今,还会卷土重来称霸这最后一片土地吗?

01

固执的韩国市场

韩国,深深烙印在他们民族骨子中的,就是忠诚和偏执。

对本国品牌和产品的偏执和忠诚,使得韩国几乎成了外资品牌难以攻克的东方土地。

2018年,世界品牌实验室(World Brand Lab)对亚洲主要市场的消费者进行了品牌忠诚度调查。结果显示,韩国消费者的国民品牌忠诚度高达60%。而邻国日本则高达68%。

与之相对的,则是中国大陆消费者仅45%的国民品牌忠诚度。

植根于朝韩半岛,多山沿海的布局,难以依靠别国资源,让韩国国民在国家成长中一直保有自信心。1960年之后,韩国政府推行 “出口主导型”开发经济战略,以本国产品为基点,创造了被称为“汉江奇迹”的经济高速增长期。也正是这一战略,使得韩国国民以自主品牌为豪。

与其说韩国是个固执的国家,不如说是更偏向于极致团结的国家。在1997年金融危机时,韩国国民甚至大批量捐出藏于民的黄金以支持国家。由此可见一斑。

作为发达国家,韩国智能手机市场十分成熟。韩国人的“身土不二”精神,让其它手机品牌在韩国市场难以发展。

而第二个难点,则是三星和LG这两个韩国的巨无霸。

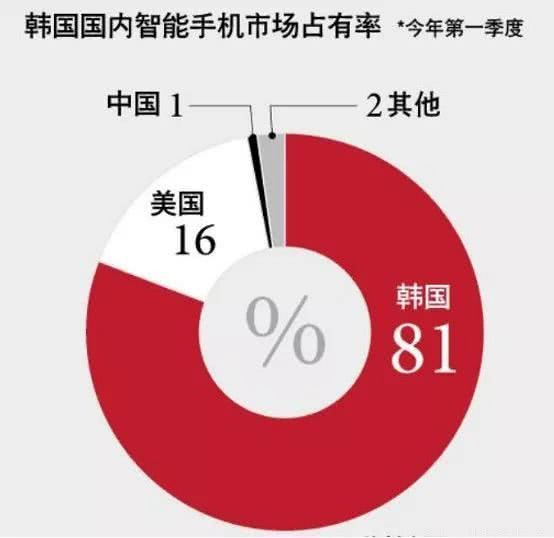

韩国国内手机市场三大巨头:三星,LG,泛泰。三星牢牢把控着超过50%的韩国市场份额,LG占据着20%。而泛泰由于在近期受到苹果的冲击和综合实力不足等原因,市场份额已经跌至谷底,但三家品牌市场份额之和仍然是惊人的接近80%。

三星的Galaxy和Note系列,以及LG的G系列正是长期占据韩国旗舰机市场的头牌。外资品牌想进入韩国市场,一直徘徊在中低端市场。这一现象,直到苹果进入韩国市场才发生了改变。

据Strategy Analytics统计报告中表示,从整个2017年的数据来看,三星、苹果和LG的市场份额占比分别为56.2%、17.7%和17.4%。

而据韩国新闻网站KoreaBoo最近的一项调查显示,大多数学生或者设计领域的员工认为iPhone比三星手机更好。对新事物和新精神比较容易接受的学生群体和设计创意人员,是iPhone打开了市场的突破口。

如今在韩国30岁以下年轻人中,很多人已经倾向于将苹果作为首选。在学生和设计师类人群中,苹果的首选度已可和三星平起平坐。

苹果进入韩国市场数年,结果只有三星凭借自家旗舰机型维持高水准,仍然保持份额稳定。而以往的老二LG,则由于G系列和V系列的“掉队”表现,青睐度已不如以往。在2017年市场份额已被苹果超越。而泛泰更是已经跌落到2%份额。

苹果虽然创造了奇迹,但在三星持续高水准表现和LG的后追之下,市场份额似乎也已停滞不前。

固执的韩国市场,究竟还留有多少机会给国产手机?

02

裂缝丛生的日本市场

从国民品牌忠诚度上来看,日本相较于韩国更钟情于国民品牌。但这一现象在手机行业却不尽然于此。

日本国民对于手机的选择,第一要素是实用务实,其次才会考虑其他因素。加之本土手机品牌的没落,使得外资品牌进入日本市场相比韩国更加容易。

日本通信行业采用运营商控制手机销售,非运营商渠道销售虽然持续发展,但不占据市场主流。购买手机时,手机交付价值远低于实际价值,依靠通讯消费和在网时长绑定客户。

但运营商主导模式,以及日本惯有的落后于潮流之势,造成了日本手机市场被冲击的可能性更大。

日本本土手机厂商众多,多数还是国内持之一名的大厂。索尼,富士康,夏普,京瓷,但是早已不复当年荣光。

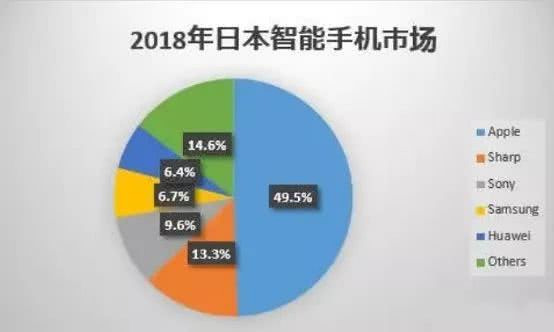

传统厂商中,富士康和京瓷仅在功能机市场还保有一定份额。这也是日本独特的一点:作为发达国家,直到今日仍有相当大的功能机市场。但在更广阔的智能机市场中,仅剩下索尼和夏普在苦苦支撑。

索尼手机惨败中国市场,在全球市场份额也早已被蚕食殆尽;夏普在中国市场更是只剩下电视布局,其手机业务早已被富士康收购。这两家正好占据日本智能机市场第二和第三的份额。

苹果才是日本市场当之无愧的巨无霸,作为一个外来户,吞食了49.5%的市场份额。这在国民品牌忠诚度爆表的日本简直是不可思议的成绩。

日本市场更难处在于,消费者对于电子市场的潮流反馈并不敏感和积极,不求新不求华不求性价比,国产手机厂商的三大优势难以发挥。并且,日本消费者对于安卓机并没有那么感冒。

在苹果如日中天的日本,国产手机能突围吗?

03

国产败走麦城

对于日韩市场,国产手机厂商不是才动心。

日韩发达国家,智能手机市场成熟,制度完善,在一众国产手机厂商眼里,是一条难得一品的大鱼。

但是这大鱼以前并不好吃。

数年前,小米曾经进军过韩国市场,主打机型为小米2和小米3,以及一些低端机型。但是除了以低价吸引了极少数着重价格的消费者外,并没有掀起多少浪花,随后便一片沉寂。

时针拨回2018年,小米才借着红米系列的东风,将红米Note5和主打印度市场的PocoPhone推向韩国市场。红米Note5虽然依然主打低价牌,但凭借本身不错的性能和提高的功能化程度,在韩国一个月内就销售突破了2万台。这对小米来说,是个惊人的成绩。

但相比于小米在国内和印度市场的巨大体量,韩国的区区数万台销量犹如杯水车薪。

华为也曾拜倒在日韩市场前。

华为意图进入日韩市场的时间比小米更早,但众所周知华为在初期时手机产品几无优势,国内竞争尚不及小米、魅族等一众互联网手机厂商。在日韩短暂性的尝试推出几款低端产品之后,便退出了竞争。

但当华为重振旗鼓,携P系列和Mate系列双路旗舰再入日韩市场时,挡住的,却是绕不过去的运营商。

运营商销售占主体的市场架构,使得习惯国内自由销售渠道的国产厂商先要去和日韩运营商们沟通协商,再行进入市场。由于涉及到和运营商利益分成,并且要低价供应机型,华为与日韩的数家运营商此前经常爆出合约谈判崩盘的消息。

而在销售策略上,低价策略在当时的中国无往不利,但是在面对日韩发达国家市场时,收效甚微。日韩消费者并不过分注重性价比。由苹果和三星Galaxy系列手机占据日韩最大的份额这一现象不难看出,日韩消费者对于价格这一在国内最重要的手机选购因素敏感度较低。运营商绑定销售体系带来的是对产品综合体验的注重。

低价策略可以在中国形成席卷之势,但在日韩难成气候。这也是小米华为和一众其他厂商在前期进入日韩市场时失利的原因和误区。

不止如此,例如华为在今年准备在日本市场推出P30 Pro前期,遭受到日本禁止华为进入日本市场,数家运营商纷纷下架华为手机。日本最大运营商软银(Softbank)甚至趁机宣称不再采用华为设备。

相较于华为,小米受到外部的影响小得多,但是自家缺乏如华为P系列和Mate系列的知名旗舰机型。在布局日韩时,只能曲线救国打出性价比高旗舰机的老牌。

在面对其他市场时,日韩市场喊出了“我们不一样”。

小米可以在印度取得巨大的成功,依靠的仅仅是一场价格战。印度本身国民消费能力低,无力购买诸如苹果、三星等大牌,小米的低价和齐全功能使其脱颖而出。

传音依靠针对非洲人的特殊功能开发和添加,人性化考虑非洲人的肤色和需求,从一群低价手机中突围而出。成为了非洲人口中的“最适合非洲的手机”,从而称霸非洲市场。

东南亚市场得益于与国内市场惊人的相似性,国产厂商不费吹灰之力复制国内线下为王的模式,将自己的产品宣传的越远,占有的市场份额就越大。

这些模式在日韩似乎统统失效了。

日韩市场更加考验厂商的整体布局和产品质量体验,价格不再是唯一的决定因素。

不仅日韩如此,日渐饱和的国内市场也是给各家提出了相同的难题:如何从同质化严重的当今手机市场脱颖而出?

想要反攻日韩市场,国产厂商需要思考的,还有很多。

04

卷土重来未可知

国产厂商此前奋战数年,在日韩市场的份额屈指可数。国内市场飞速发展期的红利,使得国内厂商小米、华为、ov都成了世界级出货量的手机大厂。正值5G即将上马,各家不约而同的选择在2019年重新对日韩市场发起新一轮冲击。

OPPO在2018年就率先出牌。继年初正式宣布进入日本市场后,短短一年里,OPPO在日本设立了横滨研发中心,作为OPPO全球六家研发中心之一,专注于手机影像技术的研发和探索,进一步升级自家主打的自拍和美颜。显示了对于日本市场的看重。

OPPO先后在日本国内铺开了R11s,R15 Neno和R15 Pro三款旗舰级机型,作为试水之作。而这三款机型也不负重望,日本消费者最为看重的NFC和防水功能都承载其上,受到了日本消费者的广泛欢迎。OPPO在工业设计方面的累积,使得自家产品在外观上对日本消费者有很大吸引力。

趁热打铁,OPPO在18年底顺势推出了Find X。Find X的外观设计和升降摄像头等创新点对陈旧的日本手机市场形成了巨大冲击,多家媒体为其背书宣传。诚然,苹果和索尼夏普占据了日本大部分市场,但它们的产品在面对国产厂商的设计以及性能竞争上已然落于下风。要撬动日本市场,就需要打出精品牌。

OPPO日本株式会社董事长邓宇辰在发布会上指出,OPPO在日本就是要推行精品化战略和摆出年轻化姿态,以精品入局,以年轻人为对象,从下至上积累口碑推动OPPO在日本市场的发展。

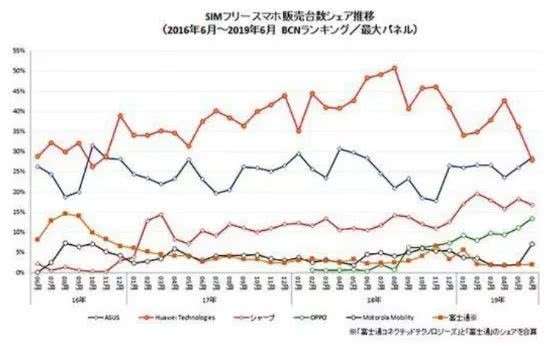

小米在经历过初期在韩国市场微不足道的进军和失败后,在2018年以红米Note5和PocoPhone重新入局。虽然仍然走一如既往的低价和性价比路线,但是建立韩国电信运营商的合作以及销售意义更为重大。标志着国产厂商决心通过本土化渠道进行新一轮攻势。

此次与小米达成运营合作的,正是韩国前二电信巨头SK电信和韩国电信(KT)。不仅如此,小米还与乐天达成合作,乐天旗下的电子连锁店Hi-Mart也将销售小米手机。通过渠道上的改变,小米将自己重新烙印进了韩国市场的眼线中。

于是在6月14日,经过去年的渠道开拓和先期市场观察,小米向韩国市场推出了小米9,这是真正意义上小米第一次向日韩市场输出自家旗舰机型。由此验证了小米当下开拓韩国市场的思路:以低价策略开道建立初期印象,随后以旗舰机型的性价比优势与三星、LG和苹果竞争。

在小米9的性价比面前,三星几乎无招架之力,同为旗舰,价格却差出一倍之多。在面对年轻人群时,小米的策略无疑会比三星更加成功。但小米仍需要注意的,是如何将自家产品贴近和融入韩国社会。

由于日本的封禁,华为因此丧失了日本升级5G的设备供应竞争权,使得爱立信和诺基亚成了日本5G设备的主流,但是华为藉此大张旗鼓铺开在手机市场的竞争。

虽然苹果在日本市场似是高山一般难以翻越,但是结合OPPO在日本市场开拓中所做的努力,华为不会落入下风。

华为此前在日本市场开拓的程度比其他国产厂商要深得多。OPPO于2018年才进入日本市场,而华为2018年已经达成198.1万台智能手机出货量,将其在日本市场的份额提高到了6.4%,环比增长高达129%。

并且,华为对于中低端产品线铺开走的是非运营商捆绑渠道。在这一渠道中,显然华为是一哥,占比最高曾经达到50.7%。

其实,面对如何打开日韩市场,国产厂商更多需要做的,是借鉴苹果的经验。苹果在日本市场施行低价捆绑销售路线。一台苹果手机仅2000元人民币左右,但需要配合运营商两年捆绑套餐,最终价格5000左右。但由于日本的通讯消费水平一直保持在高位,对于消费者来说,反而性价比突出。这一点,也为运营商带来了丰厚利润,导致运营商对苹果宣传力度更大。

出乎所有人的预料,苹果凭借着性价比策略以及与运营商合理的利润分成,成就了其在日本市场的霸业。而国产厂商,缺乏的正是如何摆脱国内的自由模式,转而与日本运营商建立互利的沟通关系,让运营商更愿意推销国产品牌手机。

对于韩国市场,苹果瞅准的是年轻人和设计师群体,利用他们对传统国民品牌的黏附度不如中老年阶层,发挥自己潮流的优势。并且正值LG和其他韩国厂商在手机市场表现不佳、昏招频出,旗舰机型竞争力下降,一举成为行业老二,对三星造成心理攻势。

这一点国产厂商值得学习。加强自身产品竞争力,形成差异化竞争,才能不断压缩韩国本土品牌市场份额,结合性价比优势,在韩国市场拥有话语权。

面对以往坚挺巩固的日韩市场,国产厂商如今才算是刚刚入门。虽然日韩市场现在处于下滑态势,但是攻克日韩市场代表着国产厂商正式攀登入了发达国家台阶,对于国产厂商在全世界市场席卷起到关键作用。

不论结果如何,国产厂商攻克日韩市场仍需时日去完成自身的进化。

东方巨龙之子今犹在,卷土重来未可知。日韩市场究竟能否成就国产厂商霸业,还需拭目以待。