轻研发吃老本,靠牙膏盈利,这家百年老字号原地踏步3年

始于三年前的全面混改落地后,云南白药(000538.SZ)的市值还是回到了原点。2016年,云南白药推进国企改革,引入福建前首富陈发树旗下的新华都,历经资本运作,陈最终以直接和间接方式合计获得云南白药25.14%的股权,这一持股比例与云南省国资委完全相同。

云南白药推进混改,出发点在于这家公司的业绩发展瓶颈。不过,自陈发树加入后,云南白药的经营依然在原地打转。混改期间公司营收和利润增速持续放缓,衡量股东回报能力高低的重要指标——净资产收益率处于2001年以来的历史最低。

凭借着百年历史的国家绝密配方产品,云南白药于1993年成为云南省首家上市企业,并逐渐发展成为国内知名品牌企业。在近日中国医药工业信息中心发布的2018年医药工业百强榜单中,云南白药位居第35位,比2017年下降4位,比2016年更是下降8位,显示了这家企业行业地位的持续没落。

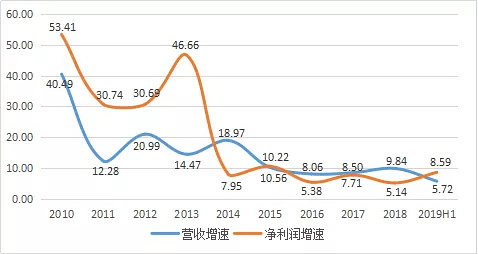

公司最新发布的2019年中报显示,公司业绩依然低迷,期内实现营收138.97亿元,净利润22.47亿元,分别同比增长5.72%、8.59%,而扣非后净利润则同比下降近26%,系连续第二年下降,且降幅明显加剧。

是时候检讨云南白药的公司治理和经营了。

药不对症

从一家地方制药厂成长为一家国内知名品牌,云南白药得益于活血化瘀的白药类产品。1999年云南白药大胆进行业绩激励,成功实施创业再造;之后推出“稳中央、突两翼”的产品战略,2010年在营收突破百亿后又将此前的产品战略升级为产业战略——“新白药、大健康”。这实质上还是围绕以白药系列产品为主导的药品板块和以牙膏为核心的日化板块做文章。

不可否认,云南白药上述战略的制定和实施曾经取得了相当不错的成绩。从2000年至2013年,云南白药营收年均复合增长率约为26%,利润增速更是接近35%,这是一个相当不错的业绩,而期间公司市值也累计增长超过40倍。但2014年公司迎来转折,是年其利润同比增速不到8%,系进入新世纪以来首次低于10%。

【云南白药2010年以来业绩增速情况(%)】

云南白药疲软的业绩成为云南国资委大刀阔斧实施改革的诱因,再加上中央对于国企混改的支持,2016年云南省国资委决定引进民企,以激发企业活力,提升经营效率。“觊觎”云南白药多年的福建前首富陈发树迎来进场机会,其先后通过新华都收购云南白药原控股股东白药控股45%的股权及白药控股整体上市的方式介入上市公司,就在一周前陈发树还出任了云南白药联席董事长。

或许是忙于混改而忽略了业务经营,云南白药在混改期间业绩增长节节衰退,最近三年营收和利润双双呈现单位数的低速增长态势,去年净利润增速仅为5%左右,创下公司近23年最低值。一场热热闹闹的国企混改,换来的只是落寞的业绩。

实际上,陈发树入股云南白药,市场早有质疑。原因之一在于其缺乏医药行业经验,而医药行业相比陈及新华都从事的零售业务,无论是专业性还是门槛方面都要更高。而如果说引入陈发树是希望借助其在零售领域的经验,扩展大健康业务的话,那么陈发树可能并不是最佳人选,其旗下的上市公司新华都(002264.SZ)业绩常年低迷,今年上半年还出现1.2亿元的亏损。

显然,被称为“福建零售大王”的陈发树还没有适应这个阿里、京东、拼多多主导的电商时代,而引入陈发树后的云南白药也依然是原来的老药方,无论是渠道,还是产品方面,都没有什么让市场为之一亮的进步。

当时混改的另外一个引入对象是江苏鱼跃科技,这是一家医疗器械生产公司。从业务的实际交叉及事后复盘来看,这一资本的引进也谈不上成功,其中一个重要原因是二者产品形态和渠道存在差异。

白药控股层面的混改还留下一个悬念,即新华都虽然被引入,但实际是与云南国资委共同控制白药控股,进而影响上市公司的决策。这使得新华都与云南国资委均没有直接介入到上市公司层面的治理之中,其二者对于上市公司的决策影响实质上是间接的。

正是在这个背景下,2018年云南白药进一步推动改革,作价超510亿元以吸收合并的方式“吃掉”白药控股,由此云南省国资委与新华都直接开赴上市公司前沿,与众股东一起直接参与讨论决策云南白药的未来和战略构想。

这显然有利于效率的提升,也便于云南省国资委倾听其他股东的声音。但这依旧没有改变陈发树及新华都缺乏医药行业经验,以及江苏鱼跃科技与云南白药在业务层面上的平行问题。

云南白药混改,是希望从公司治理层面解决公司的效率问题,激发企业活力,提升公司盈利能力,但至少现在效果并不理想。事实上,影响一家公司发展的不止于此,云南白药在产品布局、研发创新、增长空间方面都有所受限,这些在目前看来,陈发树尚难以做出更多的贡献。

落寞的百年老字号

作为我国为数不多的绝密级国家中药保密品种,创制于1902年的云南白药凭借独家优势和屡次提价打下市场。公司营收规模则从上市之初的不到6000万增长到2010年突破百亿,去年则达到267亿元,净利润则从不足1500万元增长至去年超过33亿元。

不过,在突破百亿营收之后,云南白药业绩增长压力愈发明显。可以看到,自2010年以后公司营收净利增速呈现明显走低趋势,常年啃老本而轻视新品研发的弊端逐渐显现。

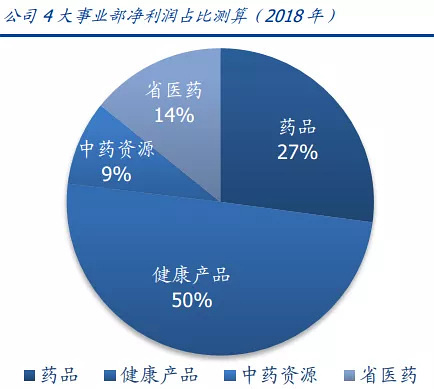

目前,云南白药业务包括药品、健康品、中药资源和医药商业四大板块,并建立了对应的事业部(医药商业由云南省医药有限公司开展),其中药品板块以云南白药系列产品(如云南白药气雾剂、云南白药膏、云南白药创可贴等)为主,这是公司早期最为核心的盈利来源。

随着云南白药在2011年确定新的发展战略,公司也在当年组建了全新的药品事业部。遗憾的是,随后该板块业绩增长持续放缓。受医保控费、两票制等影响,公司药品终端销量承压,2016年药品事业部出现下降。为提振业绩,云南白药采取提价方式,意图调动渠道商,特别是核心的零售终端的积极性。国盛证券研报数据显示,2016年至2018年公司核心药品平均单价提升近19%。

【药品事业部营收增长和占比情况(亿元、%)注:2018年为内部抵消后数据】

然而提价效果并不理想,2017年和2018年该事业部营收虽然止住下滑,但增幅均不足3%(其中2018年为内部抵消后数据),对公司的贡献也进一步下降至约17%,可见云南白药系列产品终端销售天花板现象明显。

今年上半年,公司在药品板块推出“调结构、强终端、强服务、降库存”的营销策略,但效果似乎依然不太乐观,主要从事药品业务的母公司期内营收出现下降,显示渠道库存清理尚未彻底完成。还需注意的是,母公司今年上半年还因坏账和资产减值合计损失4.12亿元而出现0.83亿元的罕见亏损,这又进一步暴露出公司的经营问题,也成为今年上半年公司盈利下滑的重要因素。

在因药品板块品牌单一而拖累业绩的情况下,云南白药并不试图改变这一现状,公司近些年可怜的研发投入反映了这一心态。数据显示,公司最近8年中仅有4年研发支出超过亿元,随着2014年后公司业绩增长压力不断加大,研发投入也从高点持续缩水,去年略反弹至1.10亿元,但占公司营收的比例依旧不足0.5%,今年上半年亦是如此,这在整体A股医药行业中处于倒数。

【云南白药研发支出情况(亿元、%)】

显然,仗着独家品种和历史积淀的品牌优势,云南白药对研发并不重视,而仅有的一点研发也是围绕原有产品进行二次开发,而不是用来研发新药。在国内生物药、抗癌药研发风起云涌和多家传统中成药企业纷纷转型之时,这家百年老字号已然跟不上潮流,公司未来药品板块缺乏想象力。

研发不足,单一品牌,盈利面临困境,这是云南白药混改之前就已经存在的局面,并没有随着陈发树的到来有任何改观。不过在今年中报中,云南白药新提出,未来战略重点将会聚焦于新药(包括中药、天然药物、化学药、生物药)项目,这体现了公司在研发战略上的改变。但这不仅仅是说说而已,需要付出足够的时间和更多的真金白银。

竞争红海里的“小”牙膏

云南白药不重视研发的另一原因恐怕还在于它很早就看上了另一条赛道——日化用品牙膏,这与研发新药相比风险较低,还不用大肆烧钱且来钱更快。早在2003年公司便推出云南白药牙膏,主打中高端市场,并为此专门组建健康产品事业部,2005年牙膏销售额便已达到8000万元,随后逐渐成为云南白药另一大盈利支柱。

从营收规模来看,健康产品事业部在2010年突破10亿元后仍保持增长,去年已达到44.67亿元,对公司营收的贡献则从10%增长至接近17%,和药品板块基本相当。

【健康产品事业部营收和占比情况(亿元、%)】

值得一提的是,云南白药牙膏产品的盈利能力远高于药品板块。公司此前披露,以牙膏为核心的日化品在2015年至2017年间毛利率稳定在75%左右,药品板块则在53%左右,而批发零售毛利率仅7%左右,可见牙膏盈利能力强悍。

实际上,以牙膏为核心的健康产品已经撑起云南白药盈利半边天。虽然从营收贡献来看,批发零售占比最大(约为60%),药品板块和健康板块相当(约为17%),中药资源最低(约为5%),但从盈利贡献来看,国盛证券测算的数据显示(如下图),健康产品净利润占比已达到50%,药品板块则为27%,批发零售及中药资源则分别仅有14%和9%。按盈利贡献程度,把这家中成药企业归类为日化企业也并不为过。

不过,需要指出的是,健康产品事业部营收亦呈现出大幅放缓趋势,去年增速已不足5%。这固然受到去年牙膏止血成分氨甲环酸事件的影响,但公司牙膏产品销售乏力已是不争的事实。据云南白药此前披露数据,2015年至2017年公司牙膏销量分别约为2.47亿支、2.79亿支、2.97亿支,分别同比增长20%、13%、7%左右,放缓趋势明显。

目前,中国日化产业已经进入成熟期,尤其是牙膏市场细分程度高,且竞争激烈。智研咨询数据显示,2017年我国牙膏生产企业数量70家左右,本土企业约60家,但呈现出外资强而本土弱的市场竞争格局。据中国产业信息网发布的《2019-2025中国牙膏行业市场评估及投资前景评估报告》显示,高露洁、佳洁士、黑人、中华等外资品牌占据七成左右市场份额,而云南白药等本土品牌仅拥有三成左右,去年云南白药牙膏市场份额约为18%,居全国第二位、民族品牌第一位,今年上半年则提升至20%,已跃居全国第一位。

另外,对于未来前景,多家研究机构均认为,单纯牙膏市场容量有限,未来低速增长将是常态,如中商产业研究院预测2019年和2020年国内牙膏市场规模增速均仅有6%左右,连续亏损13年的国产牙膏品牌两面针(600249.SH)在去年年报中也称2017-2020年口腔护理行业年均增长率也仅有6%-8%左右。

全球牙膏巨头高露洁(CL.N)近日披露的半年报称,今年上半年大中华区产品销量出现下降,或反映了这种行业趋势,云南白药牙膏市场份额的提升恐也受益于此。毫无疑问,国内牙膏市场已然是一片红海,且在品牌忠诚度起主导作用、面临诸多品牌激烈竞争的情况下,已经进入产品成熟期、遭遇多次质疑的云南白药牙膏如何拓展突围将面临挑战。

当然,云南白药也已感受到这种压力,因此还在不断拓展健康板块产品线,如去年推出云南白药儿童牙膏、活性肽系列等新品,并布局了洗护、美白、卫生巾等领域,更早前就已开发出养元青洗护系列和采之汲美肤系列产品,今年还以面膜为抓手进军日本市场。

但是这样的新品推介,更像是固有产品阵营的适当扩容,而这些领域同样面临更加成熟的品牌竞争,且传统渠道格局也早已固化,非头部品牌突围难度较大,导致云南白药这些产品目前表现依旧一般。不过随着牙膏未来空间受限,云南白药可能会加速洗护、美肤等领域的布局推进,但以牙膏等日化产品为核心且为渠道主导的大健康会是美好的明天吗?

展望未来,随着混改全面落地,云南白药重心将会回到企业经营,这是否会成为云南白药发展的拐点和新一轮增长的起点呢?云南白药更需要的是渠道和运营经验,还是更需要加强产品研发?刚刚上任云南白药联席董事长的陈发树又将会发挥怎样的作用?

投资者正在期待这家传统药企出现一些新的变化。在估值方面,混改三年折腾,期间云南白药市值虽创下新高,但兜兜转转目前又基本已回到原点,最新市值正处于千亿关口,未来能否守住这一底线尚难给出确定的答案。