玖富成功登陆纳斯达克,创始人套现1.4亿元偿还银行贷款

来源:异观财经,原题目《玖富上市“造富”董事长?套现超1.4亿元!投诉过万被质疑砍头息放高利贷》

北京时间8月15日,成立13年的互金平台玖富正式登陆纳斯达克,开盘报10.88美元,较9.5美元的IPO发行价涨14.5%。

在当前国内监管不确定等因素影响下,要想得到美股机构投资者的认可,并非易事。从目前互金中概股表现来看,大面积跌破发行价。玖富上市当天,股价快速上涨两次触发熔断,涨幅一度扩大逾41.89%,随后股价大幅下跌,盘中最低跌至发行价9.5美元。

截至收盘,玖富股价上涨0.84%报9.58美元,勉强维持未跌破发行价,市值18.57亿美元。

贷款服务费是收入来源,营收占比超9成

玖富成立于2006年,旗下陆续成立了十多家独立全资或控股子公司,拥有数字科技、数字账户、数字普惠、数字财富、数字国际五大业务板块,各业务板块拥有自己的系列产品,包括玖富科技、玖富普惠、玖富钱包、玖富万卡、悟空理财、玖富证券(香港)、玖富财富(香港)等,并控股或参股了保险经纪、基金销售、银行、融资租赁等多个具有牌照资质的机构。

玖富P2P资金端主要有三个出借App:玖富普惠、玖富钱包、悟空理财,而资产端由玖富万卡、教育分期平台蜡笔分期、消费金融服务领域玖富超能、医美领域的易美健组成。

(来源:玖富集团官网)

招股书披露,玖富其核心产品理念是以名为“One Card”的数字产品来取代传统个人理财产品。围绕One Card,玖富集团建立了一个连接借款人,投资者,金融机构以及商业合作伙伴的生态系统,围绕用户的特定支出需求和风险状况提供循环贷款产品。

(来源:招股书)

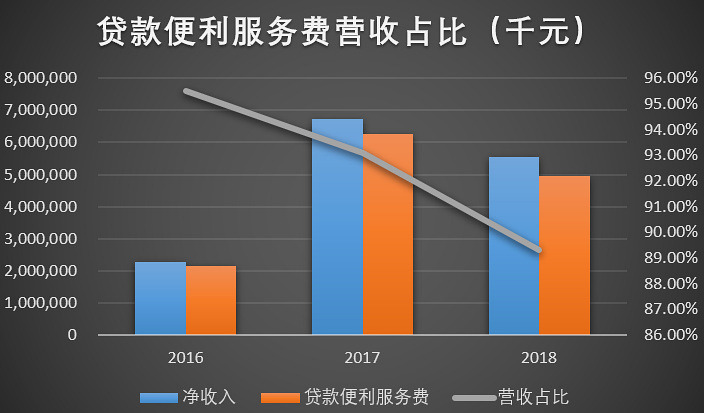

根据招股书信息披露,玖富收入构成主要来源于贷款便利服务费、发起后服务费与其他收入三部分。2016年、2017年和2018年,玖富集团的净收入分别为22.61亿元、67.42亿元和55.57亿元。贷款便利服务费营收占比分别为95.5%、93.1%和89.3%。

(数据来源:招股书)

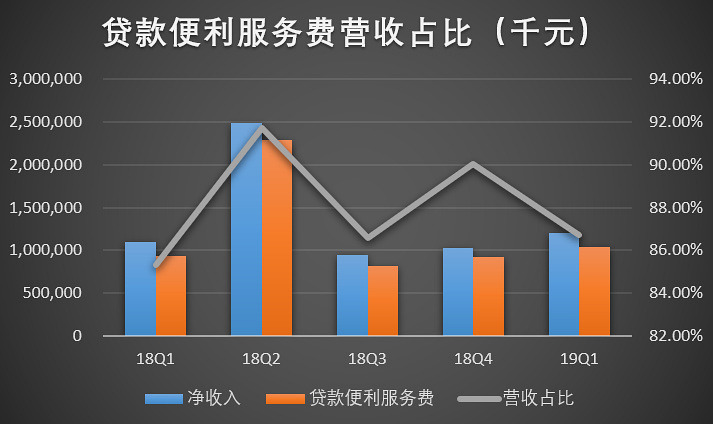

2019年第一季度,这三部分的具体收入分别为10.43亿元、8125.2万元,7993.2万元。其中,贷款便利服务费占到总净收入比重的86.7%,接近九成的比例。

(数据来源:招股书)

投诉上万起,变相砍头息,被质疑“高利贷”

在线贷款的中介信息服务费是指玖富集团按照贷款本金收取一定比例的费用,以匹配贷款人与投资人之间的交易。

根据招股书财务数据显示,贷款便利服费用是玖富主要收入来源,随着营收的增加,玖富旗下产品面临的投诉也不少。

聚投诉平台显示,截至8月16日9:00,玖富数科科技集团有限公司的投诉量累计高达13471起,问题多集中在高利息、阴阳合同、砍头息等,甚至被用户称为“变相高利贷”。

(聚投诉平台截图)

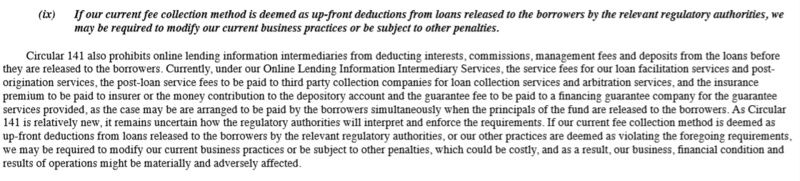

关于砍头息,玖富在其招股书中也做了披露:“目前,在我们的网上贷款信息中介服务下,贷款便利服务、后发服务的服务费、向第三方收集公司支付的贷款收集服务、仲裁服务的事后服务费,以及向保险人支付的保险费或向保管人帐户支付的款项以及向融资担保公司支付的担保服务费用,视情况可能由借款人在资金本金发放给借款人时同时支付。”

(来源:招股书)

玖富同时在风险因素中披露:141号文禁止在线借贷信息中介机构在贷款发放给借款人之前从贷款中扣除利息,佣金,管理费和存款。但由于141号文相对较新,因此监管机构将如何解释和执行这些要求仍不确定。如果我们目前的收费方式被相关监管机构视为向借款人发放贷款预先扣费,或者我们的其他做法被视为违反上述要求,可能需要修改当前的业务实践或受到约束或处罚。

玖富同时在招股书中披露,截至2019年3月31日,玖富年利率在24%至36%之间的贷款余额为179亿元人民币(合27亿美元),在第141号通知发布前,年利率高于36%的贷款余额为63亿元人民币(合9亿美元)。我们可继续按年利率24%或以上提供贷款,但不得超过36%。如果任何此类贷款发生违约,我们将无法通过中国司法强制执行收取超过24%的年借款成本。

玖富招股书的披露的信息,也自证其存在发放“高利贷”的行为。

在强监管的大趋势下,玖富也受到政策监管的负面影响,截至2019年3月31日止三个月,玖富平台上的活跃借款人数为60万,较2018年同期的100万减少40.0%;而截至2016年、2017年和2018年年底的活跃借款人数分别为130万、360万和230万,2017年同比增长171.5%,2018年则同比减少36.3%。

截至2019年3月31日的三个月里,平台活跃投资者数量为30万,比2018年同期的40万减少31.1%。而此前,平台活跃投资者从2016年的70万增加到2017年的120万,增长66.5%,而2018年平台活跃投资者下降到90万,减少28.6%。

股权机构存疑,上市“造富”董事长,套现超1.4亿元

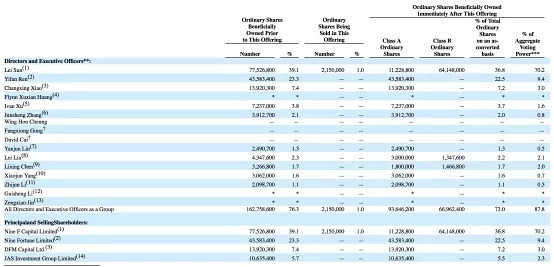

玖富每股美国存托凭证代表1股A类普通股。玖富此次发行了675万股美国存托凭证,售股股东将出售215万股美国存托凭证。值得一提的是,现有股东出售的215万股美国存托凭证,全部来自玖富创始人兼CEO孙雷。

按照9.5美元/ADS的发行价计算,孙雷将套现2042.5万美元。玖富表示,该部分套现所得资金将被用于偿还宝盛银行发放的贷款。玖富资本有限公司此前申请宝盛银行的贷款,主要用于偿还其欠公司的关联方贷款。

根据招股书披露,IPO前,创始人兼CEO孙雷为最大股东,通过Nine F Capital Limited直接持有39.1%的普通股,法人任一帆通过Nine Fortune Limited持股23.3%。NineF Capital Limited与Nine Fortune Limited分别为二人在境外设置的信托项目。唯猎资本创始合伙人肖常兴,则通过DFM Capital Ltd.持股7.4%,为第三大股东。任一帆和肖常兴二人并非集团高管。

(来源:招股书)

IPO后,孙雷的直接持股比例将降至36.8%并拥有70.2%的投票权,任一帆和肖常兴则各自拥有9.4%和3.0%的投票权;江南春则将继续持有5.5%的股份和2.3%的投票权。

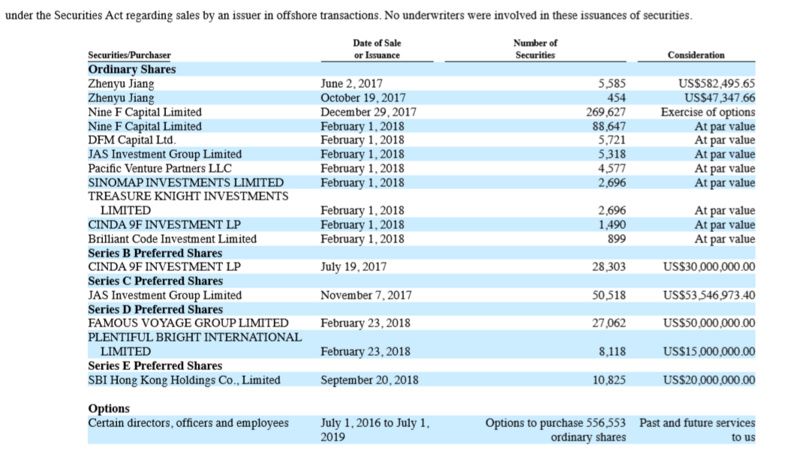

根据玖富集团官方的消息,其成立至今获多轮融资。招股书中可以看出玖富BCDE轮融资的情况。

(来源:招股书)

据媒体报道,2017年11月15日,玖富官方宣布完成数亿美元融资,中国信达(HK.01359)旗下中国信达(香港)控股有限公司、江南春入股。其中,CINDA 9F INVESTMENT LP 是中国信达投资。

2018年9月27日,玖富官方微信发布称全球领先的金融科技公司SBI集团(SBI Holdings,Inc.)战略投资入股玖富,这是继D轮融资后的新一轮E轮融资。但是,具体的融资金额并未透露。

值得注意的是,经过多轮融资后,玖富的股权机构里只有自然人,股权占比较大的股东名单中并未出现任何知名投资机构的身影。

事实上,玖富集团披露的股东结构却并不完全。持股表中仅披露了玖富集团76.3%的股权,还有23%的股权并未明确体现。

从融资历史上来看,玖富早期2006年、2009年的融资都是从高阳科技手中拿到的,另一方面玖富金科的股东任一帆、孙雷、肖长兴、钟振祥、高光武被曝出和高阳科技有关联。

所以有媒体解读,股东任一帆只是代持,其实香港上市公司高阳科技才是玖富的实际控制人。