海通策略:不迷信“马奇诺防线” A股本轮调整还未结束

核心结论

①上证综指2804点缺口类似“马奇诺防线”,没有实质意义,最近1周部分强势股回调本质是性价比下降,微观上市场横盘已难以持续。

②这轮调整起源于估值修复后基本面没跟上,中美贸易摩擦升级使得调整更艰难,短期仍需警惕内外负面因素的发酵。

③上证综指2440点反转的中期趋势不变,调整完进入下一波上涨需要市场面、基本面、政策面共振,耐心等待。

正文

不迷信“马奇诺防线”

最近一周市场小幅下跌,上证综指最低触及2822点,有观点认为上证综指2804点是强支撑、市场将继续在2800-3000点震荡盘整,源于前期上涨2804-2838点是跳空缺口,我们认为2804点好比二战中法国为抵抗德国构筑的“马奇诺防线”,没有实质意义,缺口难挡市场调整趋势,维持《6月仍需警惕-20190602》观点,调整还未结束。

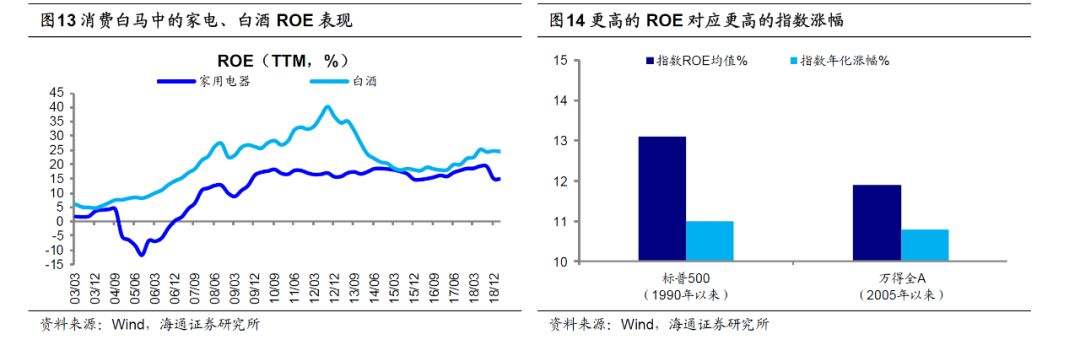

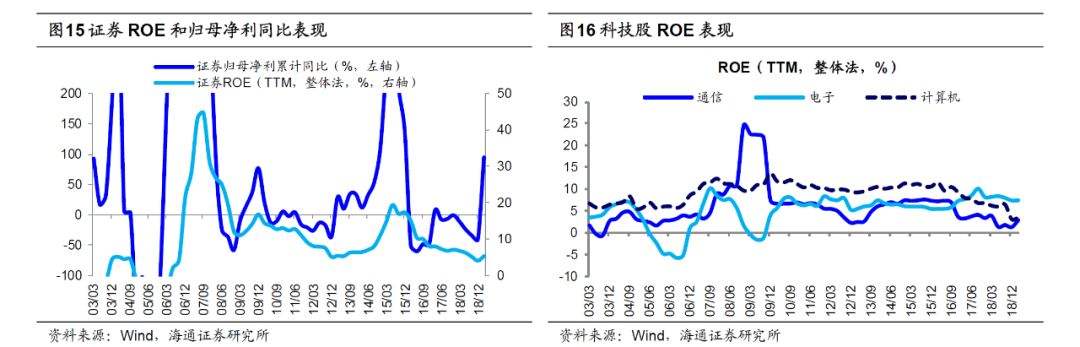

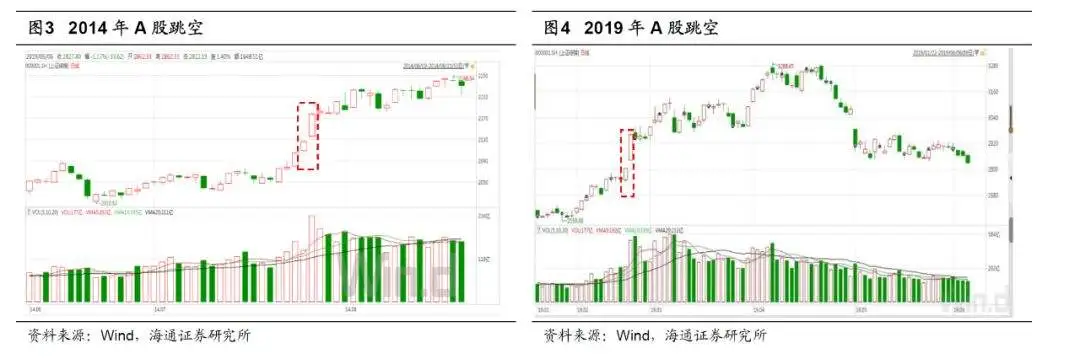

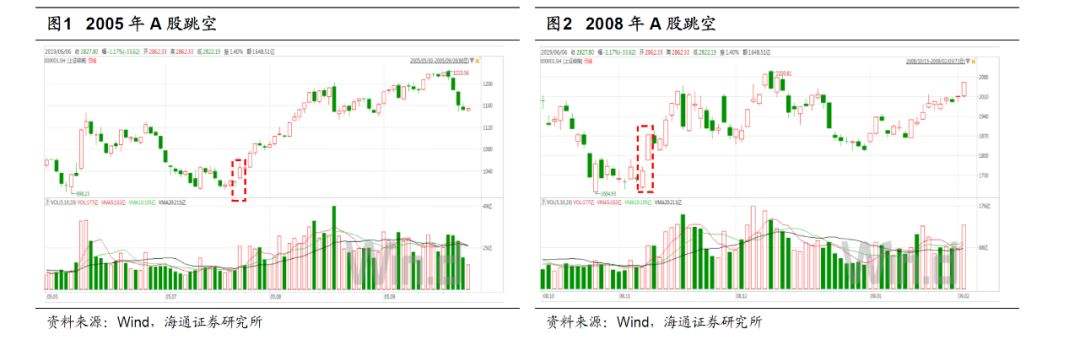

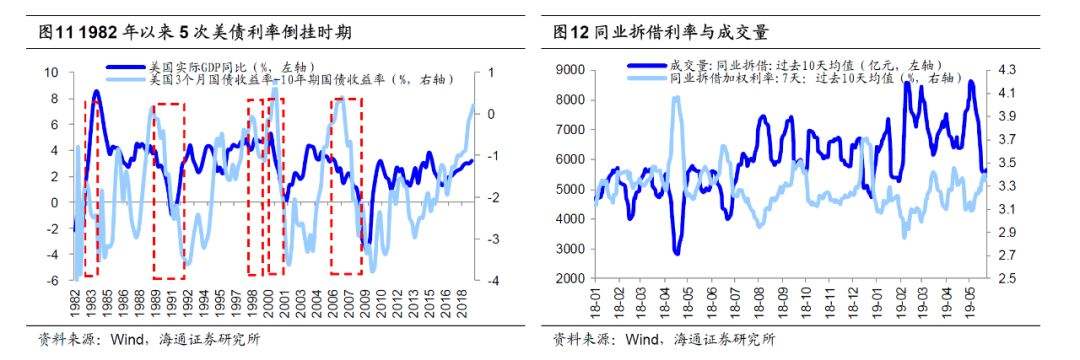

市场横盘已难以持续

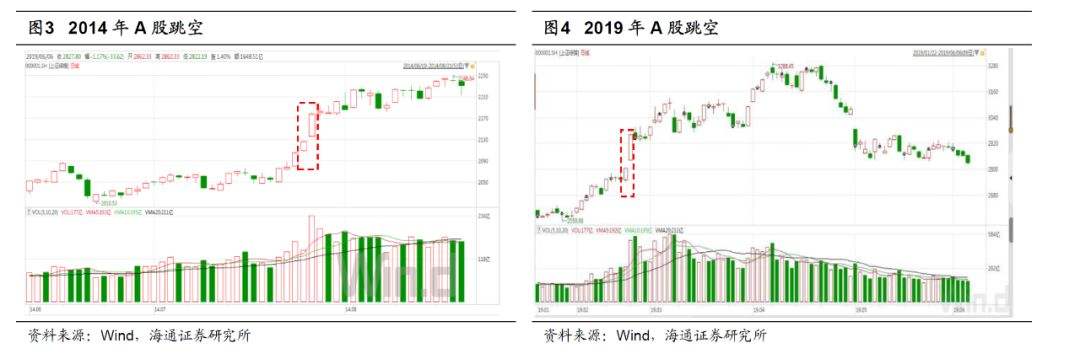

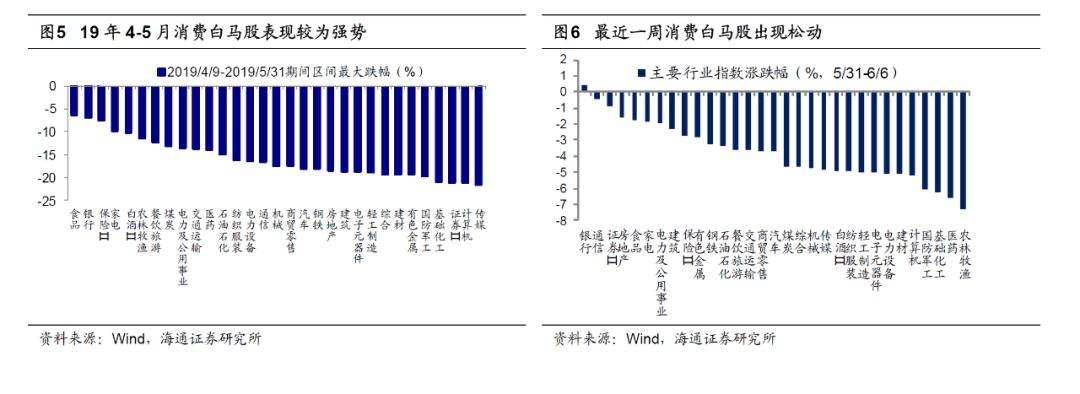

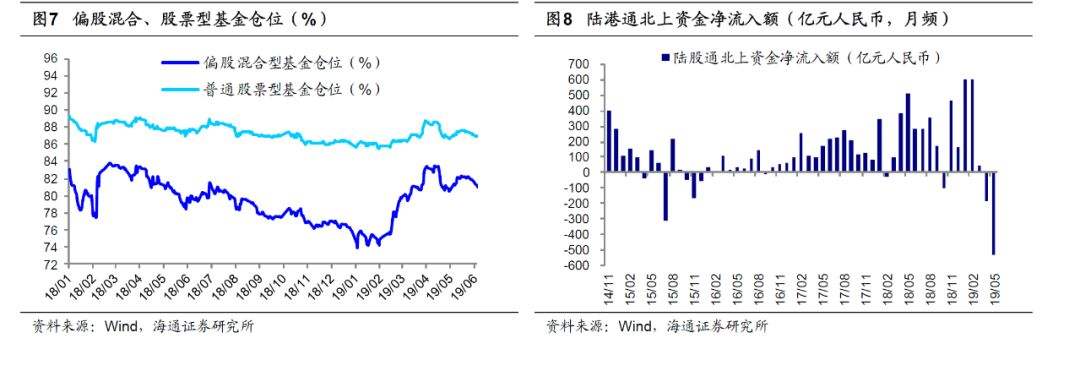

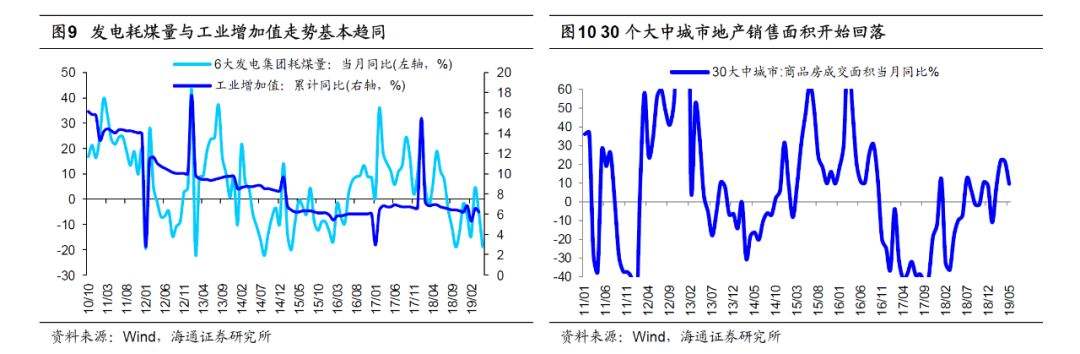

无需神化上证综指2804点缺口。5月上证综指在第一周大跌后,回落至2800-3000横盘震荡区间,最近一周市场持续下行,上证综指触及低点2822点,投资者中有观点将2804点视为很重要的一个技术支撑位,源于2月22-25日上证综指出现2804-2838点跳空缺口,2月22日周五中央政治局会议提出“金融供给侧改革”,25日周一市场跳空上涨,当日上证综指大涨5.6%,成交额1.03万亿,较年初以来日均3537亿元成交额显著放量。有观点认为这是确认牛市的跳空缺口,历史上这样的缺口都不会补,因此支撑很强。我们回顾牛市初期市场上涨的跳空缺口,以05年下半年、08年四季度、14年7月-11月为例(上证综指最低点在13年6月,真正启动在14年7月,期间2000点附近横盘1年)。05/9-05/12期间上证综指从05/6的998点反弹至05/9的1223点,上涨初期没出现明显跳空,7月22日1022-1024点,跳空2个点,成交额168亿元较前一交易日75亿元放量上涨,这一缺口在牛市上涨阶段没有回补。08/10-08/12期间上证综指从10月底的1664点上涨436点至12月初的2100点,上涨初期11月10日出现1762-1782点跳空,当日成交金额782亿元,较前一交易日400亿元显著放量,这一缺口同样没补。14年7月上证综指横盘1年后启动上涨,7月28日周一相比7月25日周五跳空,2127-2135点,大涨2.4%,成交额3296亿元较前一交易日2175亿元显著放量,这一跳空源于反腐带来的改革预期迅速升温。前三次牛市缺口均出现在市场底部附近,没有回补,但是这次2804-2838点缺口,相比最低点2440点已经累积了一定的涨幅。从其他指数看,中小板指目前5263点已回补2月22-25日5689-5770点缺口,创业板指目前1416点已回补2月22-25日1456-1481点缺口,前期领涨的板块,如券商指数目前6974点已回补2月22-25日7518-7767点缺口,再如5G 强势股有松动迹象。我们6月初月报《6月仍需警惕-20190602》就提出1-2个月注意前期强势消费白马股补跌风险,19年4月9日-5月31日最大跌幅较小、回吐力度小(下跌回吐前期涨幅的比例)的行业分别是食品(-6.4%/0.12)、保险(-7.5%/0.30),白酒(-10.3%/0.20),农业(-11.4%/0.22),医药(-14.0%/0.49),参考18年经验在调整后期这些前期强势板块调整压力较大。从最近一周市场表现看,部分板块已出现大幅调整,白酒(-3.4%),医药(-6.7%),农业(-7.7%),上证综指(-2.4%),其中农业、医药跌幅居前。农业方面,部分龙头公司如正邦科技5月生猪出栏量同比下降26%,市场开始担忧猪瘟在催升猪价的同时,上市公司生猪存活-销售也会受到拖累。医药方面,财政部网站公布将对77家医药企业进行会计信息质量检查工作,对医药企业费用的真实性、合规性开展大检查,77家企业中上市公司及子公司有23家,市场担忧检查再挖出类似于康美的大问题。我们认为最近一周强势股松动关键是目前性价比不好,前期涨幅太多导致资金出现获利回吐的可能,类似情况在18年10月,18年1月底-9月底,部分强势股没怎么跌,10月市场再次下跌时强势股补跌,当时最大跌幅靠前的行业为白酒(-19.6%)、医药(-18.0%),而同期上证综指为-13.2%。19年这次调整从4月最高点3288点下跌400多点至5月初2838点,随后市场在2950-2820点横盘震荡,部分强势股股价甚至创了新高。《一九现象会再现吗?-20190519》中我们分析过19年难以复制17年或13年那种结构很极致的行情。从机构持仓看,4-5月外资净流出752亿元,净流出最多的行业为食品饮料(248亿元)、家电(88亿元)、银行(61亿元)、电子元器件(55亿元),但公募没有明显减仓,偏股混合型基金、股票型基金整体仓位81-82%、86-87%,高于上涨阶段类似点位的79-80%、85-86%。对比我们认为内资很可能在抱团白马,使得下跌初期白马股仍相对强势,往后看山高风大,警惕机构仓位下降过程中前期强势股继续补跌。 上证3288点以来调整源于内外因素交织,调整还未到位。我们前期报告《四月决断-20190406》、《小心溜车-20190421》、《这波调整的性质及前景-20190505》中分析过本轮行情的性质:上证综指2440-3288点属于牛市第一阶段上涨,逻辑是政策转暖推动估值修复,由于4月基本面没跟上,3288点以后市场进入牛市第一阶段上涨后的回撤,这是本轮下跌的主因,5月中美贸易摩擦升级加大下跌幅度和时间。市场表现也能印证这一逻辑,4月上证综指从3288点回撤238点至最低3050点,5月从3078点回撤256点至最低2822点,4、5月股指最大下跌点数接近。只是相比前期牛市第一阶段回撤,内外因素共振导致这次调整更复杂。内因方面,4月基本面数据全面回落,工业增加值 仍需小心内外因素的恶化。上证综指3288点以来调整的原因是国内基本面数据回落叠加中美经贸摩擦升级,可谓屋漏偏逢连夜雨,前面只是简单从历史对比视角看当下调整时空还未到位。从具体影响逻辑看,6月内外因素还有恶化风险。第一,国内基本面数据可能进一步回落。5月PMI 耐心等待市场出清。对比历史,上证综指3288点以来的调整时间空间本来就不够,中美贸易摩擦升级使得调整更艰难,上证综指2804点的跳空缺口类似“马奇诺防线”,无需神话,“马奇诺防线”失守也并非熊市来临,2440点的反转格局已形成,反法西斯联盟最终取得了二战的胜利。这次市场调整真正结束需要市场面、基本面、政策面共振,并且需跟踪中美贸易谈判进展,我们认为三季度是一个重要窗口期。回顾历史牛市第二阶段上涨背景,均是市场、基本面、政策三者共振,05/06-07/10牛市第二阶段全面爆发期(06/1-07/3),上证综指从06年1月1070点涨至07年3月3000点,涨幅181.2%,这一阶段基本面触底回升,GDP累计同比增速从05Q4的11.4%升至07Q1的13.8%,全部A股净利润累计同比增速从06Q1低点-14.4%触底回升至07Q1的80.7%。政策面05年下半年汇率改革抬升国际资本热情,06年股权分置改革大范围落地推进。08/10-10/11牛市第二阶段全面爆发期(09/1-09/11),上证综指从09年1月1814点涨至09年8月3478点,涨幅87.4%。GDP累计同比增速从09Q1的6.4%升至09Q4的9.4%,全部A股净利润累计同比增速从09Q1低点-26.7%触底回升至09Q4的25.2%。政策面央行于2008年下半年连续五次降息,09年初前后一揽子财政和货币政策刺激效果开始显现。12/12-15/06牛市第二阶段全面爆发期(13/4-14/3),创业板指从13年4月817点涨至14年2月1571点,涨幅92.3%,创业板指净利润累计同比增速从13Q2的7.4%升至14Q1的17.6%。政策面13年6月“钱荒”后央行政策放松,向金融机构提供流动性支持,13/7/12国务院常务会议研究部署促进信息消费,拉动国内有效需求。市场面:如果6月-7月上旬国内外几个风险因素释放,届时调整幅度可能会较充分,多空力量出现平衡。基本面:根据库存周期和政策时滞来看,基本面数据将在19年三季度见底,详见《再论19年类似05、12年:牛市蓄势-20190319》、《牛市不需要基本面?误会-20190321》等报告。政策面:跟踪7月中下旬的中央政治局会议,政策可能再次偏松。另一个重要因素即中美经贸关系,往后看6月28-29日G20峰会期间,跟踪中美领导人是否单独会面及之后的谈判进展。 短期小心强势股补跌,中期谋划未来。自下而上观察市场,今年以来市场的走势与18年1-9月有些相似之处,18年上证综指从1月底的3587点下跌800点左右至6月底的2750点附近,7-9月A股进入横盘震荡阶段,10月继续下跌400点至2449点。18年1月底-9月底,部分强势股没怎么跌,10月市场破位下跌时出现白酒、医药为代表的强势股补跌。最近一周强势股出现松动迹象,我们认为目前强势股关键问题是性价比不好,前期涨幅太多导致资金出现获利回吐的可能。另外在市场最后一跌时高股息率公司更抗跌,18年10月中上旬前15个高股息率股跌幅中位数为-8.4%,而沪深300跌幅为-11.5%,最近一周高股息属性的银行涨跌幅0.7%、航空机场-0.8%、发电电网-1.4%,均高于沪深300 -1.8%。拉长时间看,上证综指2440点以来牛市的长期逻辑没变,即牛熊时空周期上进入第六轮牛市、中国经济转型和产业结构升级推动企业利润最终见底回升、国内外资产配置偏向A股,坚定信心,详见《穿越黑暗迎黎明——2019年A股投资策略-20181209》、《现在类似2005年-20190217》、《牛市有三个阶段-20190303》等。未来市场进入牛市第二阶段,会出现主导产业,信息化、服务化的转型期重点发展第三产业。从配置角度看两条主线值得关注,第一消费白马和制造龙头等核心资产仍可作为基本配置,随着经济结构调整,这些行业从自由竞争阶段进入寡头垄断阶段,龙头受益于行业集中度 本文作者:荀玉根、姚佩,来源:荀玉根,华尔街见闻专栏作者,原文标题:《【海通策略】不迷信“马奇诺防线”(荀玉根、姚佩)》 -------------------------------------

本轮调整还未结束

应对策略:保持耐心