五问途牛:深陷巨亏深渊,距离退市还有多远?

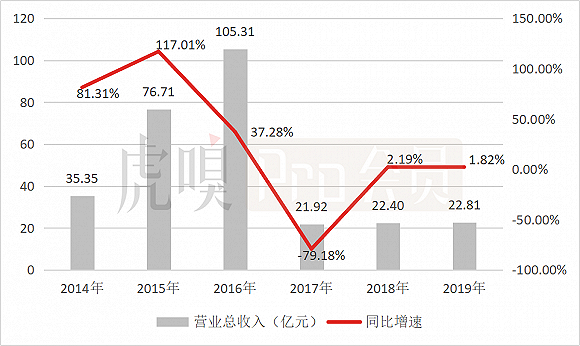

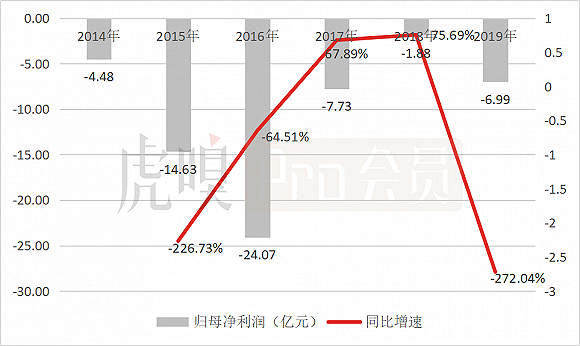

近日,途牛发布2019年全年及第四季度财报,财报显示,途牛2019年全年实现营收22.81亿元,同比增长1.83%,归母净利润为-7.73亿元,同比下降272.04%;2019年第四季度实现营收4.51亿元,同比下降4.2%;归母净利润为-3.67亿元,2018年同期净亏损为6466万元。

目前已连续6年持续亏损,业绩承压之下,途牛的股价跌至冰点,在4月9日的收盘价只有0.91美元,市值只有1.12亿美元。屡屡亏损、濒临退市边缘的途牛能否摆脱退市的风险?

一、途牛在资本市场的表现如何?

途牛网成立于2006年10月,在休闲旅游方向的景点介绍和旅游攻略社区的模式没跑通之后,转型旅游产品预订平台。但随着平台模式暴露出一系列问题,途牛开始转向自营模式的在线旅游服务。

2010年,途牛凭借DCM等近千万美元新融资金支撑,当年销售额实现300%的增长。在OTA高光时刻,途牛于2014年5月10日登陆纳斯达克,继携程、去哪儿、艺龙之后,成为第四家在美上市OTA 平台,被归为OTA“第一梯队”。

但途牛自上市至今,一直处于亏损状态,其归母净利润亏损总计接近60亿元。且其营收陷入增长乏力的困境,市场份额持续缩水,目前已掉出OTA格局中的第一梯队。

途牛深陷亏损的深渊,在资本市场上在直观的表现就是濒临退市的边缘。

按照纳斯达克“1美元退市法则”,如果持续30个交易日低于1美元收盘,纳斯达克市场将发出预亏警告,如果在警告发出的90天里,被警告的公司仍然不能采取相应的措施拉升股价,将被强制退市。

而途牛的收盘价在2020年3月16日首次低于1美元,在2020年4月6日至4月9日,已连续4个交易日低于1美元收盘。

数据来源:Wind

对于资本市场而言,途牛既没有高成长性的故事可讲,也没有丰厚的利润可言,市场承压,股价跌至冰点,再加上此次疫情对途牛业绩的重大冲击,可谓雪上加霜。内忧外患之下,途牛很难扭转现状,摆脱退市的风险。

二、途牛的成长能力如何?

核心收入增速进一步放缓,营收增长动力不足。

途牛的营业收入由两大板块构成,跟团游收入和其他收入,其中,跟团游收入是途牛绝对的收入增长引擎,其收入贡献比高达80%以上。

2019年,途牛跟团游收入为19亿元,同比微升3.1%;其他业务收入为3.94亿元,同比下降17.39%,收入下滑背后,是金融服务收入和保险服务费收入的收缩。

由于在2017年之前,途牛将跟团游交易发生金额全部确认为营收,营收“注水”严重。从2017年开始,平台跟团游营收按收入净额确认。营收确认方式的转变导致2017年前后的营收规模相差较大,因此2016年的营收规模是2017年的5倍左右。

2014年和2015年,途牛在激进的扩张下,进入高增长时刻。但牺牲利润换高增长的行为并不可持续,途牛开始收缩激进策略,随之而来的是其营收增速进入增长乏力的困境。

2019年,途牛实现营业收入22.81亿元,同比增速仅为1.83%,增速进一步放缓。近三年中,途牛的年度营收增长几近停滞。

数据来源:雪球

至于原因,途牛方面表示,主要是因为经济放缓导致旅游收入预期下降,一些主要目的地如中东、非洲、毛里求斯以及邮轮旅游,中国游客继续出现负增长,上述项目往往具有较高客单价。

2019年旅游市场整体环境不好,导致各大OTA的营收增速放缓,例如携程2019年年度的营收增速放缓至15.18%。但对于营收规模相对较小的途牛而言,影响却更为明显,意味着市场环境不景气只是途牛营收增长乏力的影响因素之一,而另一个影响因素是途牛停止激进的扩张策略。

相比其他OTA,途牛的主营业务跟团游优势并不明显,而飞猪在机票预订,携程和同程艺龙在交通票务预订和酒店预订均有一定的优势,相比之下,途牛的业务结构过于单一。跟团游赛道天花板比较低,且公司很难突破出新的增长点,所以途牛的营收增长很受限制。

三、途牛的盈利能力如何?

途牛自2014年上市以来,一直处于亏损状态。在归母净利润方面,除2018Q3实现3102万元的盈利外,其余报告期内均处于亏损状态。2014年-2019年期间,途牛的归母净利润总计亏损59.78亿元。

数据来源:雪球

2019年,途牛实现归母净利润为-6.99亿元,亏损缺口同比扩大272.04%。主要是成本和费用双双提升:

一是营业成本增大。途牛当期的营业成本同比增长12.68%,远高于营业总收入的同比增速1.83%。表示途牛的产品竞争力不足。

二是市场费用和管理费用增加。2019年的市场费用和管理费用总计16.73亿元,同比增加32.2%。这意味着途牛付出更多的成本来获取流量,以及其经营效率在降低。

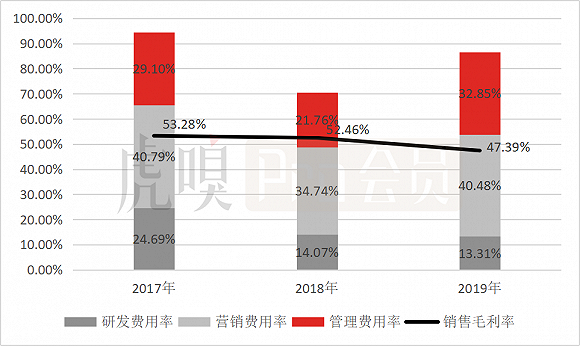

数据来源:雪球

由于2016年途牛将跟团游交易发生金额全部确认为营收,营收规模虚高,导致2016年的销售毛利率较低。在2017年开始实行新的营收确认方式,公司的销售毛利率回升至“正常水平”,但近年来却呈现持续下滑的趋势,从2017年的53.28%下降至2019年的47.39%,反映了公司的盈利能力持续走低。

高企不下的成本和费用是途牛盈利的最大拖累,而对于OTA而言,高昂的运营成本一直都是较重的负担,所以途牛难以扭亏为盈。

OTA成本高昂的背后,与其运营模式相关。随着一线城市增长放缓、在线渗透率不断升高,线上获客成本高企,OTA纷纷开始选择以拓展线下加盟店方式向低线城市扩张。同样,途牛通过深耕直营门店的经营来进行扩张,而线下市场的扩张必然会推升运营成本,进一步压缩平台的利润空间。

四、途牛的现金流状况如何?

受此次疫情的影响,2020年旅游行业全链均损失惨重。途牛2020年一季度的业绩也不容乐观。

途牛方面表示,“目前市场环境不稳定,我们无法合理估计新冠疫情对途牛业务造成的影响程度,但我们预计这将会对我们2020年的业务运营、财务状况、经营业绩和现金流产生重大不利影响。”对此,途牛预计一季度净收入约1.14亿元至1.60亿元,同比下降65%至75%。

疫情将严重影响现金回流,如果没有充沛的现金流,那么企业将面临破产清算的风险。

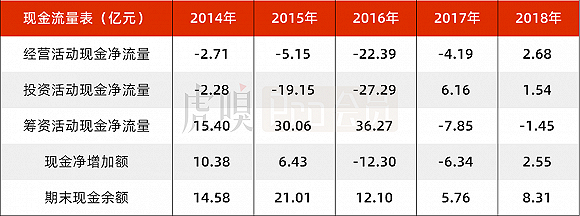

数据来源:雪球

2014年-2018年的现金流量表显示,途牛的经营活动现金净流量在2014年-2017年持续为负,表明平台的经营活动持续处于不健康的模式。途牛的经营活动现金净流量在2018年为2.68亿元,主要公司的应付账款及票据在报告期内贡献了5.534亿元,此项目是途牛对上游供应商的占款,并不可持续。所以,途牛并不能自生造血。

途牛在2017年和2018年的融资活动净流量均为负,显示平台的融资活动遇到瓶颈,外部输血也不顺利。途牛在2016年-2017年加大对无形资产及其他资产的处置,投资活动现金净流量主要来源于投资收回。

经营现金净流为“—”,投资现金净流为“+”,融资现金净流为“—”。途牛的投资活动现金流入主要来自投资收回,经营活动已经发出危险信号,加上此次疫情的影响,平台现金流问题加剧。途牛将处于破产的边缘,需要高度警惕。

五、途牛面临的风险有哪些?

综上,我们总结了途牛目前存在的四个风险点:

(1)面临被强制退市的风险。途牛的高增长时刻已过,盈利无望,导致资本市场承压,股价跌至冰点,按照纳斯达克规定,面临被强制退市的风险比较大。

(2)业绩承压,深陷亏损泥淖。在近三年,途牛的营收增长几近停滞,目前也没突破出新的收入增长点。因高企不下的运营成本,已连续6年处于亏损中,且难以扭亏为盈。

(3)现金流处于危险状态,濒临破产。途牛并不能自生造血,外部输血并不顺利,开始进行投资回收。加上此次疫情对资金回流的影响,途牛面临较大的资金断裂风险,处于破产边缘。

(3)高管离职、遭股东减持。途牛CFO辛怡在2019年财报发布后,宣布将于2020年5月31日正式离职;3月5日,陈杰卸任途牛信息法定代表人,由朱春晔接任;1月6日,CTO陈世宏转变为负责途牛酒店管理的公司副总裁。

业绩承压之下,途牛遭受淡马锡两度减持:2019年12月31日,淡马锡持股比例从6.7%降至5.6%;2020年4月2日,再次减持至4.99%。

这些风险信号的释放,意味着途牛已步入至暗时刻。且在濒临被强制退市之际,市场留给途牛的时间真的不多了。

(责任编辑:Aimee)