全球光器件渐入成熟期,5G或加速两极分化

从行业周期看,全球光器件行业已渐入成熟期,2018年全球前10位的光器件厂商合计收入增速降至5.3%,行业平均净利率降至3.5%,未来5G投资或拉动全行业增速至8%左右;从竞争格局看,国外企业在技术仍处于领先地位,海外光器件龙头加速收购兼并,中国新兴的光器件厂商不断蚕食海外厂商份额,市场份额向中国厂商集中,5G投资来临,或加速导致市场的两极分化,市场集中度进一步向中国的优势厂商集中。

1、行业现状:国外厂商持续领跑,增速换挡下行

光器件是光通信系统的核心组成部分,功能包括发送接收,增益放大,开关交换等,可以分为有源器件和无源器件。有源器件主要用于光通信中的光电信号转换,包括:激光器、光调制器、光探测器、集成器件等。无源器件则用于满足光传输环节的其他功能,包括光隔离器、光分路器、光连接器、光滤波器等。

在整个光通信产业链中,光电芯片、光器件和光模块共同组成上游核心零部件,光电芯片是构成光器件的基础元件,包括激光器芯片,探测器芯片、调制器芯片、调制器芯片等。根据半导体基板材料的差异,主要有InP、GaAs、Si/SiO2、SiP、LiNbO3五类典型产品。光模块是由多种光器件封装组成的一体化模块,包括光收发模块、光放大器模块、动态可调模块、性能监控模块等。

中游是由各类光模块集成的光通信设备,包括光纤收发器、光路由、交换机等,下游是光通信的应用场景,主要为电信市场和数据通信市场。从全球市场看,上游的光芯片、光器件和光模块提供商包括Finisar、Lumentum、II-VI、光迅科技、海信宽带等,中游的系统设备商包括华为、中兴通讯、诺基亚、爱立信等,下游需求客户主要为中国电信、中国移动等电信运营商和亚马逊、谷歌、阿里巴巴等互联网巨头。

从产业结构看,光器件产值主要集中于有源光收发器件。根据Ovum数据,2016年全球光器件销售额达到96亿美元,其中有源器件和无源器件市场规模分别为79.4亿美元和16.1亿美元,有源器件市场占比高达83%。

在有源器件中,光收发器件又占绝大部分市场份额,在光器件中占比接近60%。从成本构成看,根据OFweek资料显示,光模块成本的73%是光器件元件,其中实现光电信号转换的有源器件:光发射次模块(TOSA)和光接收次模块(ROSA)分别占光器件成本的48%和32%。有源光收发器件合计占光模块成本接近60%。不仅产值占据主要份额,光收发器件的性能也主导着光通信系统的传输效率,是其中的技术关键点和核心价值所在。

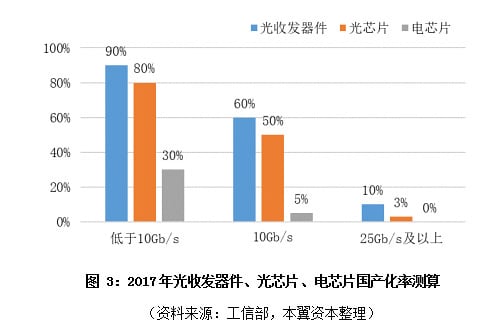

从产品技术看,国内厂商在无源光器件、低速光收发器件等中低端市场具备一定竞争力,在高端光器件,尤其光电芯片方面仍与国外竞争对手有较大差距。根据工信部测算,2017年10Gb/s速率以下的光收发模块及光电芯片的国产化率达到90%、80%和30%,10Gb/s速率的光收发模块及光电芯片的国产化率接近60%、50%和5%,25Gb/s及以上速率则基本依赖进口。

根据IMT-2020(5G)推进组发布的《5G承载光模块白皮书》,5G前传、中回传主要使用25G-400G速率光模块,其中的25G DFB、25G TIA、50G EML等核心光电芯片国内大部分处于开发和实验室阶段,仅有少部分产品例如25G PIN、100G相干光收发芯片实现小批量和批量出货,核心供应商主要为光迅科技和华为海思。

从市场份额看,有源光器件以美日企业主导,无源光器件国产化能力较强。2016年,全球有源光器件龙头企业为Finisar,市场占有率达到16%。国内仅有光迅科技一家入围市场份额前十榜单,以4%的市占率位居全球第七。无源光器件龙头企业为II-VI,市场占有率达到18%,国内的昂纳科技和光迅科技分别以13%和11%的市占率位居全球第三、第四。

从市场现状看,近两年受行业周期、市场竞争影响,光器件整体市场规模增速及盈利水平持续下滑。参考行业市场份额情况,我们选取业内包括Finisar、Lumentum、光迅科技、中际旭创等十家代表公司作为样本分析行业发展情况。从营收规模看,2013-2018年,样本整体收入增速呈现先增后降的走势,2018年仅为5.3%。从盈利水平看,样本平均毛利率和净利率也呈类似走势,2018年分别为30.9%和3.5%。2016年至今,受宏观经济、产业周期和行业竞争影响,电信市场需求持续下滑,低端产品价格战频发,数通市场虽火热但影响力不足,行业处于换挡下行期。

2、市场格局:产业并购整合加速,国内厂商正在崛起

随着光器件行业渐入成熟期,市场格局呈分散到集中的趋势,行业竞争愈发激烈,中小厂商将面临更大挑战。

2018年以来,光器件产业链并购整合加速。行业老二Lumentum以18亿美元收购行业老三Oclaro;无源光器件龙头企业II-VI先后以8500万美元和32亿美元收购WSS(波长选择开关)领军企业CoAdna和光器件全球龙头Finisar;思科以6.6亿美元收购硅光芯片领先企业Luxtera;剑桥科技分别以5450万美元和4160万美元收购Macom日本和Oclaro日本部分资产;博创科技以1.18亿人民币和550万美元收购成都迪谱100%股权和美国Kaiam公司PLC业务部分资产;光库科技以1.45亿元人民币收购加华微捷100%股权等等。行业巨头频频整合,市场集中度进一步提升。

国内厂商市场份额进一步上升,业绩逆势上扬,与国外龙头形成三足鼎立局面。从收入及盈利水平看,国内代表公司光迅科技和中际旭创未受大环境影响,业绩表现良好。2016-2018年,光迅科技相关营业收入从5.85亿美元增长至7.18亿美元,年均复合增长率达到10.8%。

受电信市场竞争影响,公司净利润增长不明显,仅从0.39亿美元增长至0.45亿美元。受益于数通市场需求景气,2016-2018年,中际旭创相关营业收入从1.7亿美元增长至7.28亿美元,年均复合增长率达到107%,净利润也实现爆发性增长。从市场份额看,2013-2018年,光迅科技和中际旭创合计市场份额在所抽取样本公司中占比由12%逐年上升至23.7%,市场影响力进一步提升。

随着Finisar与II-VI、Lumentum与Oclaro整合完成,他们样本中的份额占比分别达到约28%和26%,将与国内的光迅科技和中际旭创三分天下,成为其国产替代和全球化输出的最大竞争对手。

3、未来空间:5G布网及数通市场景气迎周期回暖

光器件下游应用市场主要为电信市场和数通市场,未来三至五年的5G网络升级和数通流量加速增长将推动光通信器件的升级扩容,带来新一轮景气周期。

对于电信市场,未来几年的市场空间主要来自于5G承载网的提前部署和基站建设以及接入网的光网升级。根据《5G承载光模块白皮书》,5G承载网络主要分为城域接入层、城域汇聚层和城域核心层/干线,实现前传和中回传功能。5G前传光模块主要包括25Gb/s和100Gb/s两大速率类型,中回传光模块则包括25Gb/s、50Gb/s、100Gb/s、200Gb/s、400Gb/s等多种速率。

根据工信部发布的2019年上半年通信业经济运行情况,截至2019年6月底4G基站总数达到445万个,假设5G宏基站数量为4G基站的1.5倍,则将达到约667万个。按照一个基站覆盖三个扇区测算,每个基站需要6个光模块,前传部分基站侧总计需要667万*6=4002万个光模块,5G建网初期全部按25Gb/s速率光模块统计,前传光模块市场空间将达到4002万*600元=240亿元。

5G中传和回传部分假设均采用环状组网,带宽收敛比,接入层:汇聚层:区域核心层:核心层=8:4:2:1,中传使用50、100Gb/s光模块数量比3:1,回传使用100、200Gb/s光模块数量比2:1,核心层使用200、400Gb/s光模块数量比2:1。则按照5年建设周期初步估算,国内5G网络对各类光模块需求总量超过5000万个,潜在市场空间达到800亿元。

接入网所使用的光传输系统主要由光线路终端(OLT)、光配线网(ODN)、光网络单元(ONU)和适配功能模块(AF)组成,根据所使用光器件的区别分为无源光网络(PON)和有源光网络(AON)。PON网由于其易维护、低成本、高可靠性的优势成为固网接入网的主流选择。根据中国电信公布的2019年度PON设备集采项目,新一轮PON设备集采端口规模再创新高,GPON和10G-EPON集采规模大幅提升,预计将带来相关光模块的需求提升。

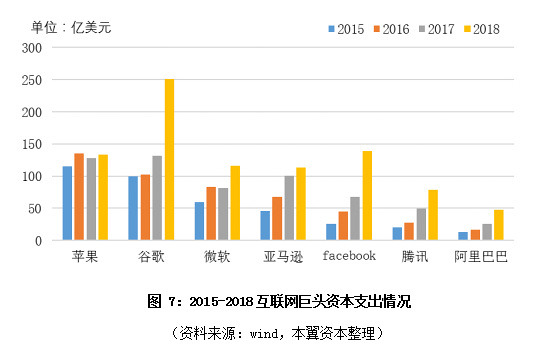

对于数通市场,超大规模数据中心建设和全球互联网巨头资本支出的快速增长带来光器件的强劲需求。根据思科2018年发布的思科云指数报告(2016-2021),超大规模数据中心将从2016年的338座增长至2021年的628座,年均复合增长率达到13%,占整体数据中心市场份额达到53%。同时以谷歌、苹果、微软为代表的一系列互联网巨头资本支出不断提升,而这些资本支出大部分用于新建和扩张大型数据中心,其中以谷歌和Facebook增速最为迅猛。全球数据中心数量和规模的不断增加带来所用光器件的增量需求。

另一方面,数据中心网络结构升级带来内部光模块需求上涨。数据中心通信流量主要包括数据中心内部流量、数据中心间流量和数据中心到用户流量三部分。根据思科统计,2021年数据中心内部流量占比达到71.5%,数据中心间流量达到13.6%,数据中心到用户流量达到14.9%,数据中心内部流量为通信流量的主要组成部分并保持高速增长。

数据中心内部的庞大流量传输需求使互联网巨头在建设新数据中心时开始采用更扁平化的叶脊架构,亚马逊、谷歌、Facebook都是典型代表企业,国内阿里巴巴和腾讯也开始使用这种网络布局模式来提高传输效率。叶脊架构中每个叶交换机都要与脊交换机连接,带动了数据中心内横向流量的交换机数量上升,间接增加了数据中心中光模块的需求数量。

对于目前数据中心所用光通信模块,国外互联网公司的方案已经基本完成10/40G向100G的更替,并开始计划部署200G、400G光模块。国内互联网公司也将在近两年内开始跟进,完成100G光模块的替换,预计200/400G高速数通光模块需求将在未来几年爆发。根据IHS预测,预计到2022年数通市场光模块市场规模将增长至64亿美元,年均复合增长率接近20%。

电信和数通市场的需求升级促使对应光器件向小型化、高速率、低成本、低功耗方向发展。光子集成电路(PIC)相较于传统的光-电-光分立处理方式以其低成本、低功耗、高可靠性等优势有望成为光器件的主流发展趋势。

光子集成概念最早由贝尔实验室在1969年提出,致力于将多种功能的光器件集成构成SoC芯片,由于技术限制,直到2000年前后才出现可量产的PIC产品,2010年以来随着美国成立“集成光子制造研究所”,日本内阁支援开展“光电子融合系统基础技术开发”计划以及Intel、IBM等IT巨头的持续布局,光子集成技术进入高速发展期。总体上看,国外的Macom、Finisar、Lumentum、Avago等光电芯片及器件龙头企业和Intel、IBM等IT巨头处于技术领先地位,国内相关技术研究仍处于起步阶段。

按照材料划分,目前的PIC企业主要分为InP和Si两大阵营,基于InP的光子集成器件趋于成熟,主要包括发射器和接收器两类,应用于局域网和长距离相干光通信,美国的Infinera是其中的领先代表公司。2019年,Infinera推出第六代光子集成芯片(ICE6),支持2*800G相干波长传输。Intel、IBM、Luxtera等公司则专注于硅基光子集成芯片的研究,Luxtera在2017年3月出货业内首款2x100G PSM4硅光嵌入式光模块,Intel也在同年推出的硅光100G PSM4和硅光100G CWDM4,已经成功应用于Facebook、谷歌等互联网公司的数据中心。国内的光迅科技与美国Mellanox合作推出采用Mellanox硅光引擎的100Gb/s PSM4硅光模块,并于CIOE 2017光电博览会上展出。

硅光PSM4方案虽然成本优势高但目前仅在短距离500m传输上较为成熟,CWDM4方案则由于主要优化无源器件成本相对分立式光模块成本优势不明显,InP方案由于材料、良率等问题成本更加高昂,综合来看光子集成技术尤其是单片集成仍具有一定技术瓶颈,目前的解决方案各有优劣势,还未进入大规模普及阶段。

4、国内外代表公司分析

全球光器件、光模块龙头厂商:Finisar

Finisar是一家全球领先的光通信器件提供商,于1987年在美国成立,并于1999年在纳斯达克主板上市。经过将近30年的发展,公司已经成为全球光器件领域的龙头企业,实现电信和数通市场产品线的全覆盖,主要产品包括光纤收发器、光引擎、有源光缆、光器件、光学仪器、 ROADM 和 WSS 波长管理器、光放大器和光载射频模块等。

2018年,数通市场产品占公司销售收入的78%,电信市场产品占公司销售收入的22%,主要客户包括思科、谷歌、华为等系统设备商及互联网巨头。2018年,公司营业收入达到12.8亿美元,连续两年收入下滑,毛利率27.1%,净利润为负,亏损0.5亿美元,连续两年出现亏损。

纵观公司的发展历史,其发展壮大基本伴随着一系列的并购重组活动。2002-2008年,通过对Genoa、Honeywell、Infineon等公司的收购整合,Finisar在VCSEL、DFP激光器、DWDM、10-40G光模块以及无源光器件领域均拥有核心技术和优势产品。

2008年,公司在完成对Optium的收购后超越Avago成为全球最大光器件供应商。2008年以来,公司继续通过兼并收购拓展自己的产品线和相关技术,市场占有率稳固上升。据Ovum统计,2016年公司在光器件市场占有率达到14.8%,比第二名Lumentum高出6.2%,处于绝对领先地位。2018年,公司以32亿美元估值被全球无源光器件龙头II-VI收购,市场地位再次升级。

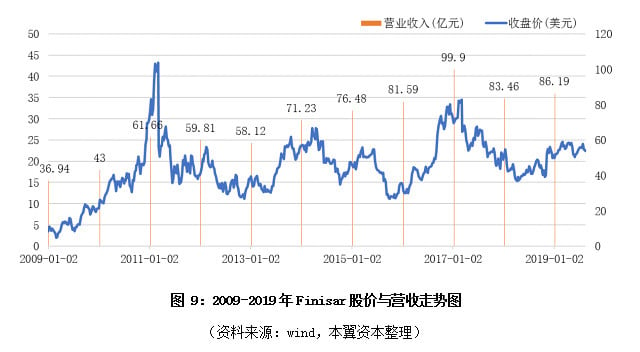

公司股价走势与业绩发展存在较强相关性。2009年-2011年,Finisar稳固行业龙头地位,营收快速上升,股价也进入上涨通道,最低由1.69美元上涨至46.09美元。2012-2013年,由于电信市场需求下滑,公司营收也受到较大影响,股价伴随着一路走低。2013-2017年,数通市场的日益火爆以及WSS、ROADM产品的需求上升弥补了电信市场其他产品价格下降的消极影响,公司营收逐年创造新高,股价整体走势较好。2018年至今,随着公司低速光模块及收发器的价格和需求下降,收入再次出现下滑,股价也受到打击。

全球数据中心光模块领先企业:AAOI

AAOI是一家垂直一体化光通讯产品供应商,于1997年成立,并于2013年在纳斯达克主板上市。公司产品覆盖光芯片、光器件、光模块以及光通信设备,主要面向电信市场、数通市场和有线电视设备市场(CATV)。2018年,公司收入的74.9%来自数通市场,前三大客户Facebook、微软和亚马逊分别占比38.3%、22.1%和12.1%,客户集中度较高;19.3%来自有线电视设备市场,思科占比接近10%。2018年,公司销售收入达到2.7亿美元,同比下滑30%,毛利率32.8%,净利润为负,亏损210万美元。

公司主要产品包括1.25G、10G、40G、100G、400G等速率的光模块,DFB、SFP光纤收发器等,目前在美国德克萨斯、中国宁波、台湾均建有工厂。美国工厂主要生产激光芯片(基于MBE、MOCVD工艺)、高速光模块等,宁波工厂则用来生产光学组件、用于CATV市场的发射器、室外设备,台湾工厂主要生产光学器件以及用于数据中心等场景的光模块。

受益于近几年数通市场持续景气,公司收入从2015-2017年实现快速增长,净利润也大幅提升,股价由2016年的最低点8.08美元暴涨至2017年7月的103.41美元。2018年,由于大客户亚马逊的份额持续下滑以及低速光模块产品的竞争加剧,公司营收大幅下降并出现亏损,股价同时一路走低,截至2019年8月15日已经低至8.88美元。

光电芯片解决方案提供商:Macom

Macom是一家提供射频、微波、毫米波和光波相关高性能模拟半导体产品的科技公司,其前身是1950年成立的Microwave Associates,早期主要从事微波和射频产品的研发。2009年,公司现任CEO John Ocampo花费2210万美元从Cobham plc手中将Macom全资收购,并于2012年在纳斯达克主板上市。

公司半导体产品主要面向电信、数据中心和工业及国防应用市场,提供包括射频功率产品、光电子器件、二极管、控制产品、HDcctv设备等一系列半导体产品。

2018年公司销售收入达到5.7亿美元,同比下滑18.4%,按照电信、数据中心、工业及国防应用三大应用场景划分占比分别为39.1%、28.4%、32.5%;毛利率43.1,净利润为负,亏损11.1亿元,继2017年亏损10亿元后连续两年亏损数额较大,主要原因可能来自于2017年对PAM4平台芯片提供商AppliedMicro的收购以及2018年国际局势带来的亚洲市场销售疲软。从应用场景看,公司电信业务整体销售走弱,光通信领域的FTTx/PON、光纤前传、数据中心、城域网等市场是近两年的主要收入增长点。从地域看,中国和美国是公司的主要销售市场,2018年收入合计占比超过75%。

Macom的光通信业务包括FTTx/PON、光纤前传、数据中心、网络安全、骨干网和城域网 传输5个细分应用场景。该业务最早从2011年起步,通过对Optomai、Mindspeed、BinOptics、FiBest等一系列光通信领域相关公司的收购,公司完成了包括激光器,探测器,驱动,TIA,CDR, PMD,TOSA/ROSA,硅光PIC等光模块核心器件的全布局。

公司历年股价走势与AAOI类似,同样受益于数据中心业务收入增长,公司2015-2017年营收存在较大涨幅,股价也一路走高于2017年7月达到65.99美元,之后随着电信、数通市场收入的双重下滑以及2017、2018连续两年的大额亏损,公司股价又在2019年接近历史低点。

国内光电子器件龙头企业:光迅科技

光迅科技是国内领先的光器件供应商,其前身邮电部固体器件研究所于1976年成立并在2001年转制为光迅科技,于2009年在A股上市。

公司产品目前主要面向电信和数通市场,根据其年报定义为传输、数据与接入市场。公司传输类产品主要包括收发模块、光纤放大器以及相关无源光器件,提供10G、40G、400G光模块产品。接入类产品包括应用于FTTH的GPON、10G PON以及TWDM-PON光收发模块,和应用于4G、5G网络的6G、10G、25G、50G、100G中短距光收发模块。

数据通信产品则主要用于数据中心、企业网等领域,光模块产品速率覆盖10G-400G。2018年,公司在传输市场收入占比59.64%,数据与接入市场收入占比38.31%,数据与接入市场份额呈快速上升趋势。从地域看,中国仍为公司的主要市场,2018年份额占比为64.4%,但是国外市场份额快速上涨,由2017年的25.18%增加至2018年的35.60%,海外影响力进一步上升。

从技术布局看,通过自研、合作以及收购兼并,公司完成了“芯片-器件-模块-子系统”的全产业链布局。目前公司多款25G光电芯片进入客户验证阶段,25G EML已经处于量产前夕。在光子集成技术研究上,公司100G相干光收发芯片也完成技术突破,进入量产前工艺改造阶段,预计接下来将继续推进400G芯片的研发。

2018年,公司实现销售收入49.29亿元,同比上升8.26%,毛利率19.8%,净利润3.33亿元。根据年报数据,2018年公司占全球市场份额约7.1%, 行业排名上升至第四,相较于国外同类企业经营情况良好,保持稳定增长。自上市以来,受益于4G、5G建设周期以及国产替代趋势,公司股价整体呈上升走势。

全球数通光模块新晋领跑者:中际旭创

中际旭创的前身中际装备成立于2005年,主要生产空调、冰箱以及汽车电机定子,于2012年在创业板上市。2017年,中际装备收购苏州旭创100%股权,获得光通信模块核心技术,逐步发展成为全球高端光收发模块的领军企业。

目前公司主要产品包括光收发模块和电机绕组制造装备两个板块,光模块主要面向数通市场,从速率上覆盖10、25、40、100、400G,产品线较完善。电机绕组装备主要应用于汽车、工业以及家用场景。根据公司年报数据,2018年,公司收入的96.92%来自于光通信收发模块(10/40G产品份额24.22%,25/100/400G产品份额72.71%),其他3.08%来自于电机绕组装备,光模块收入占据绝对份额,并且以高端产品为主。

从地域看,2018年公司海外业务收入占比73.85%,国内业务占比26.15%,相比去年国内份额略微上升,但是海外客户仍占据主导地位。公司前五大客户收入占比分别为37.37%、12.2%、10.43%、8.24%和2.7%,合计超过70%,客户集中度较高。

在技术布局上,2018年公司取得国内通信主设备商的5G产品认证和代码,切入5G无线市场,产品线覆盖前传、中传、回传网络。对于数通市场,公司400G OSFP及QSFP-DD 光模块从2018年下半年已开始向客户小批量供应,同时也在积极进行400G硅光芯片和相干技术的研发。

2018年,公司实现销售收入51.56亿元,同比增长118.76%,主要来自于光通信模块领域,毛利率27.3,净利润6.23亿元,同比增长285.82%。受益于5G和数据中心的建设浪潮,公司业绩预计在未来几年将保持持续稳定增长。