——2019年业绩展望

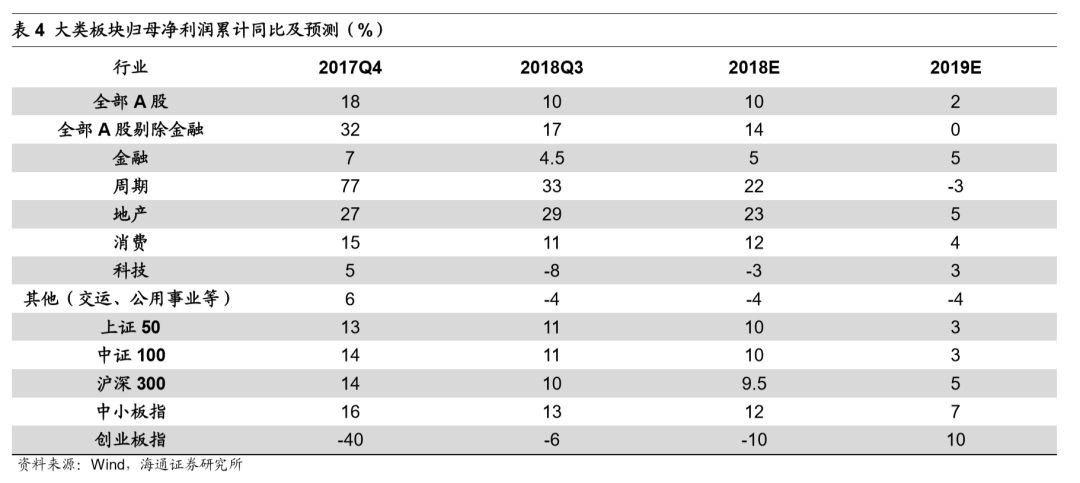

据最新三季报显示,全部A股18Q3/18Q2/17Q4净利润累计同比分别为10.4%/14.1%/18.1%,A股盈利增速持续放缓,业绩进入二次探底期间。对于业绩底在哪里、有多深,投资者莫衷一是,在此我们结合历史经验和库存周期,进一步分析2019年A股业绩到底将如何演变,以及各行业的盈利差异。

1. 时间上A股盈利预计回落至19年三季度或更晚

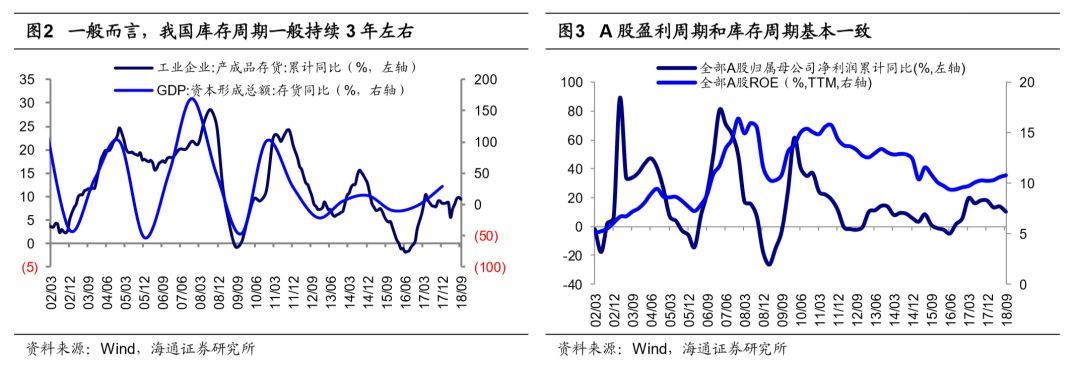

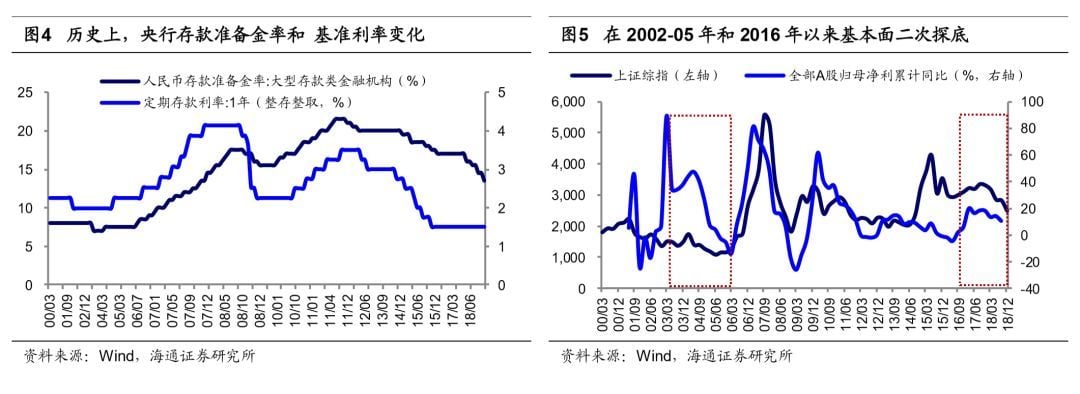

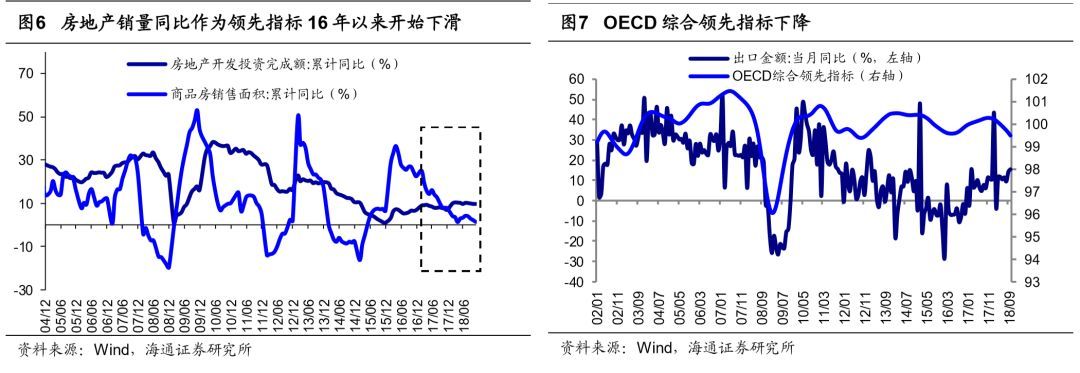

根据库存周期,A股盈利回落将持续到19Q3,或许会更晚。回顾历史,2002年以来A股经历了5轮盈利周期,平均每轮盈利周期持续12个季度,5轮盈利周期起止时间分别为02Q3-05Q4、06Q1-08Q4、09Q1-12Q2、12Q3-16Q2、16Q2-至今,目前A股处在第5轮盈利周期下行期。本轮盈利周期始于2016年中,A股净利累计同比从16Q2的-4.7%升至2017年底的18.1%,ROE(TTM,整体法,下同)从9.4%升至10.3%,2018年以来净利润同比增速开始下滑,至18Q3为10.4%,ROE为10.8%。观察2002年以来我国经济库存周期和A股盈利周期,发现两者走势大致趋同,而且平均持续三年左右。我们用GDP中资本形成总额分项存货同比和工业企业产成品存货同比衡量存货,可发现自2002年以来我国已经历5轮库存周期,平均持续39个月,其中补库存和去库存各占1年半左右。本轮库存周期始于2016年中,自18年二季度步入去库存阶段,按照历史经验,本轮库存周期将于2019年三季度左右结束。当然,本轮库存周期可能面临更多不确定性,中美贸易摩擦悬而未决,若未来我国出口增速大幅下降,本轮库存周期或将延长。从具体数据来看,房地产销售面积累计同比已经从16年初的36.5%下降到18年11月的1.4%,而地产销售领先地产开工领先地产投资,回顾历史发现地产销售通常领先地产投资6-12个月。OECD综合领先指标从18年初的100.3下降到10月的99.5,OECD综合领先指标通常领先出口同比增速1-3个月,需求端回落的趋势很明确。考虑到我国库存周期和A股盈利周期大致走势趋同,目前A股盈利也仍在下行通道中,业绩将在19年三季度或更晚的时间探底。

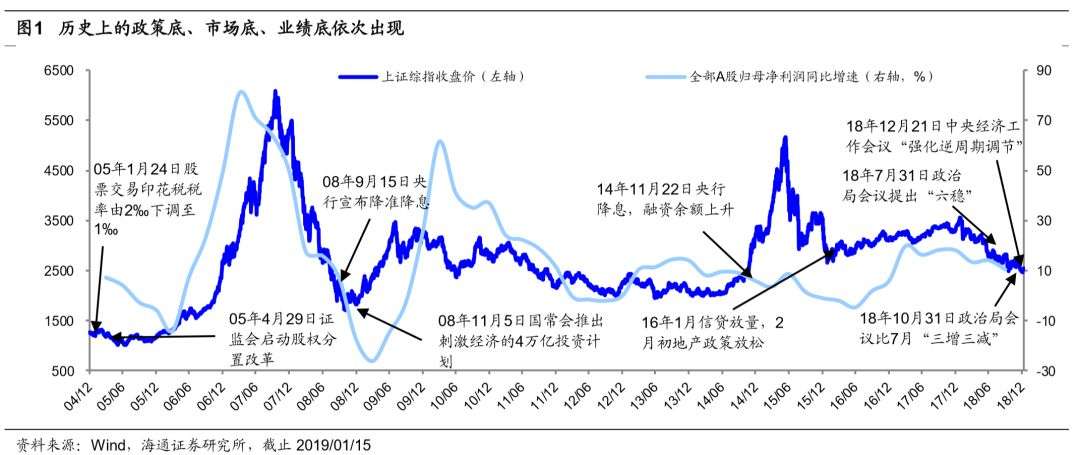

以史为鉴,政策底领先业绩底1年左右,这次政策底已出现。回顾05年以来,从时间上看政策底、业绩底依次出现的特征非常明显,且两者一般间隔1年左右。2005年1月财政部决定将证券交易印花税税率由2‰调整为1‰,05年4月29日证监会启动股权分置改革,上市企业非流通股东支付一定对价给流通股东,以取得股票的流通权,标志着政策底出现。流动性开始变化,贷款类信托产品利率和人民币理财产品收益率从3月开始下降,到6月分别降至4.0%、2.5%的低位,M2同比增速上升至15.7%,业绩底则在06Q1出现,全部A股归母净利润累计同比从06Q1低点-14.0%升至07Q1高点80.7%。2008年雷曼兄弟倒闭,次贷危机升级为全球金融危机,为对冲经济下行风险,08年9月15日央行宣布降息降准,存款准备金率下调1个百分点,1年期贷款基准利率下调0.27个百分点,11月5日国务院常委会议推出刺激经济的四万亿投资计划。这次业绩底则在09Q1出现,全部A股归母净利润累计同比从09Q1低点-26.0%升至10Q1的61.4%。2011年11月央行下调存款准备金率后货币政策转向宽松,2012年5月央行继续下调存款基准利率,贷款类信托产品利率、人民币理财产品收益率以及人民币贷款加权平均利率从7月开始下降,到12月初分别下降至8.3%、4.7%、7.1%的低位,M2同比增速于11月底探底回升。这次业绩底在12Q3出现,全部A股归母净利累计同比从12Q3低点的-2.1%升至13Q3的14.5%。这次政策底已经出现,18年7月31日中央政治局会议提出“六稳”目标,政策开始微调。18年10月31日中央政治局会议相比7月底新增三个内容,即“经济下行压力有所加大”、“支持民营经济发展”、“促进金融市场健康发展”,且会议并未提到“去杠杆”和“房地产”,这意味着高层对以更加积极态度应对潜在风险,政策底已经出现。18年10月19日国务院副总理刘鹤及一行两会负责人接受记者采访,很明确地释放了维护金融市场稳定的积极信号,有关民营企业纾困政策随之密集出台。18年12月21日中央经济工作会议召开,提出“经济面临下行压力”和“宏观政策要强化逆周期调节”,财政政策方面“实施更大规模的减税降费,较大幅度增加地方政府专项债券规模”,货币政策方面“稳健的货币政策要松紧适度,保持流动性合理充裕”,相比之前“稳健中性”描述更积极,由此可见未来宏观政策大概率要加码。

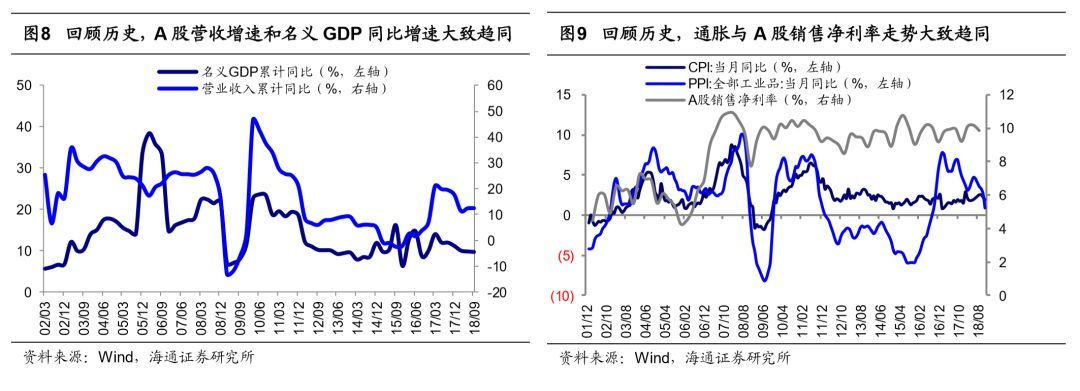

2. 空间上考验正增长,预计19年A股净利同比0-5%

微观上从量跌价稳变为量价齐跌,预计19年A股净利同比0-5%。进入2018年下半年,我国经济呈现类滞胀特征,GDP当季同比由18Q2的6.7%降至18Q3的6.5%,CPI同比从5月1.8%最高升至10月2.5%,12月回落至1.9%,往后看经济增速下行趋势不变,通胀周期滞后于经济周期,类比 08/4-09/3和11/9-12/9经济都出现过类衰退特征。我们预计2019年经济将由类滞胀走向类衰退,对应到微观层面就是从量跌价稳到量价齐跌阶段。量的角度看,2000年以来A股总营收同比与名义GDP增速走势趋同,增速幅度上A股营收同比平均高2.3个百分点,这从侧面反映在全国企业中作为龙头公司代表的A股业绩更优。但是,在盈利下行后期A股盈利增速往往更低,在2010年以前经济中周期产业占比高,从而在业绩底部A股营收增速更快下滑,在2010年以后产业结构逐步向第三产业和消费转移,A股营收增速下滑趋势更平缓,2010年以来盈利下行后期A股营收增速较GDP名义增速平均低5.5个百分点。根据海通宏观预测2019年中国名义GDP将回落至8%,以此推算2019年A股营收同比为2.5%。价的角度看,2000年以来A股销售净利率走势与通胀大致趋同。我国经济5次通缩期间A股销售净利率均放缓,分别包括00Q4-01Q2、04Q3-06Q2、08Q2-09Q2、11Q2-13Q1、13Q3-15Q4,统计通胀下行期CPI和PPI下行1个百分点对应销售净利率平均回落0.1个百分点。根据海通宏观预测2019年A股CPI、PPI分别为2.1%、0.3%,那么从17Q3以来CPI、PPI下降了-0.5、6.6个百分点,对应2019年销售净利率回落至9.6%。

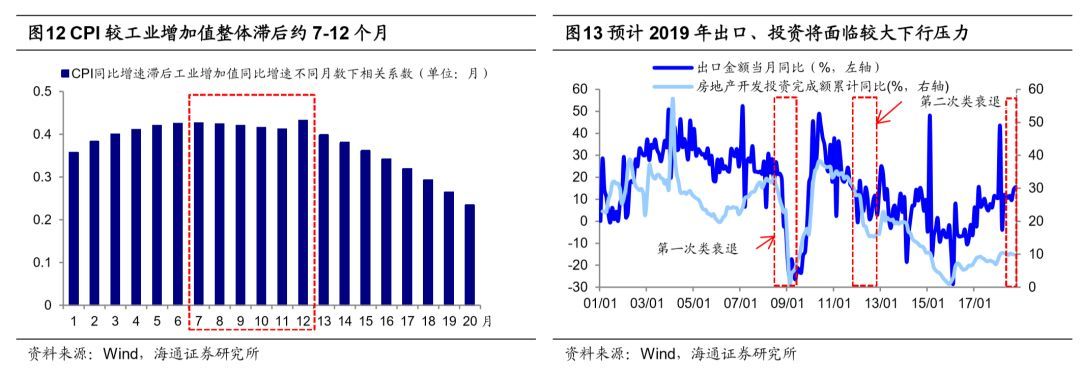

回落加速的下行后期,单季度将出现负增长。回顾2000年以来我国经济经历四次类衰退期,对应到微观层面就是量价齐跌,期间A股基本由正增长变为负增长,业绩增速比在量跌价稳阶段下行更快。2019年A股将再度进入量价齐跌阶段,业绩增速进入加速回落的下行后期,正增长也将面临考验。第一次量价齐跌阶段(00Q4-01Q2),A股归母净利累计同比从8.9%降至5.2%,而在前期量跌价稳阶段(00Q2-00Q4)从11.2%降至8.9%。第二次量价齐跌阶段(04Q3-06Q1),A股归母净利累计同比从40.6%降至-14.0%,而在前期量跌价稳阶段(04Q2-04Q3)从47.3%降至40.6%。在第三次量价齐跌阶段(08Q2-09Q2),A股归母净利累计同比从15.9%降至-15.0%,而在前期量跌价稳阶段(07Q2-08Q2),从70.9%降至15.9%。在第四次量价齐跌阶段(11Q2-12Q4),A股归母净利累计同比从22.3%降-2.1%,而在前期量跌价稳阶段(10Q1-11Q2)从61.4%降至22.3%。在第五次量价齐跌阶段(13Q3-15Q4),A股归母净利累计同比从14.5%降至-1.0%,而在前期量跌价稳阶段(13Q1-13Q3)从10.4%升至14.5%。可见,在过去五次业绩下行后期,A股盈利增速加速下行,其中四次A股净利润甚至负增长,2019年也很可能历史重现,业绩正增长面临考验。从宏观上,18年下半年经济出现类滞胀特征,GDP当季同比增速从18Q2的6.7%降至18Q3 6.5%,经济增速小幅下行,CPI当月同比从6月1.9%最高升至10月2.5%,12月回落至1.9%。往后看经济下行压力较大,根据CPI滞后7-12个月推断,工业增加值增速已在18年5月高点6.9%后开始下行,我们认为2019年经济有可能出现类衰退。对应到微观,在量跌价稳阶段A股净利累计同比从17Q4的18.1%降至18Q3的10.4%,ROE从10.3%升至10.8%,2019年A股步入量价齐跌阶段,业绩也将加速下行,预计二三季度盈利将负增长。

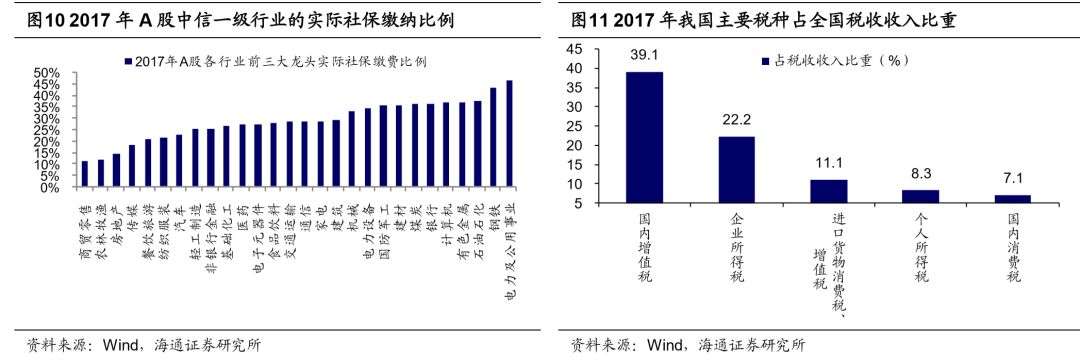

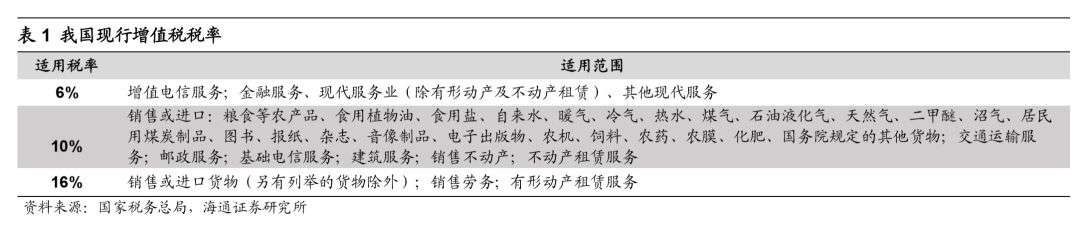

2019年多项财税改革部分对冲业绩下滑趋势。2018年12月中央经济工作会议提出“经济面临下行压力”和“宏观政策要强化逆周期调节”,财政政策方面“实施更大规模的减税降费,较大幅度增加地方政府专项债券规模”,市场预计2019年减税降费幅度更大,总规模将超1.5万亿元。目前已经明确的财税改革方向包括个税改革,值得期待的改革方向是增值税改革、降低社保缴费比例等。在个税改革方面,从2018年10月1日起个税起征点从3500元/月提高至5000元/月,2019年1月1日起个税专项扣除将正式实施,结合海通宏观估算,预计2019年个税起征点和抵扣改革将减税4700亿元。按照2015-17年城镇居民消费/可支配收入均值为0.68,推算个税改革将增加居民消费支出3202亿,而假设A股企业收入和所得税占全国企业比重趋同,根据2015-17年A股企业所得税/我国企业所得税均值为29%,推算个税改革增加A股企业收入917亿元,按照2015-17年实际企业所得税率均值21.7%推算,个税改革将提高2019年A股净利同比0.2个百分点。在增值税改革方面,《增值税改革的展望——财税改革系列(3)-20181010》中我们预计大力度改革为:16%档次税率下调到15%,10%档次和6%档次税率下调到5%;温和改革为:16%档次税率保持不变,10%档次税率下调到6%,6%档次税率保持不变。在大力度/温和增值税改革下,A股增值税减税规模分别为457/242亿元,考虑所得税,2019年A股净利同比将提高0.9/0.5个百分点。在社保改革方面,《国税地税征管体制改革方案》提到自2019年1月1日起,各项社保交由税务部门统一征收,在加强社保征缴后市场预期法定社保缴费比例有望降低。为估算社保改革对业绩的影响,首先统计中信一级行业前三大龙头2017年五险一金/2016年薪酬,以此代表在加强社保征缴前提下各行业实际社保缴费比例,再结合各行业2016年薪酬,可推算全部A股实际社保缴费比例为25%。我们将实际社保缴费比例从25%降至22%定义为大力度改革,从25%降至24%定义为温和改革,在大力度/温和社保改革下,A股上市公司社保缴费减少569/274亿元,按照企业缴纳2/3的社保费用计算,那么企业减税规模为379/183亿元,考虑所得税,2019年A股净利同比将提高0.7/0.3个百分点。综上所述,在大力度/温和改革背景下,我们预计以上三项税制改革将提高A股净利同比1.8/1.0个百分点。

总体上,虽然经济周期和历史经验表明A股业绩步入下行期,但财税改革有望部分减缓经济下行趋势。另外,中美贸易摩擦悬而未决,最糟糕的情形是中美贸易战正式开始,那么美国对2000亿美元的中国产品加征关税税率将提高至25%,这将对19年我国出口产生较大冲击,从而A股业绩也将受到拖累。综上,我们预测2019年A股净利同比在0-5%左右,对应ROE为9%左右。

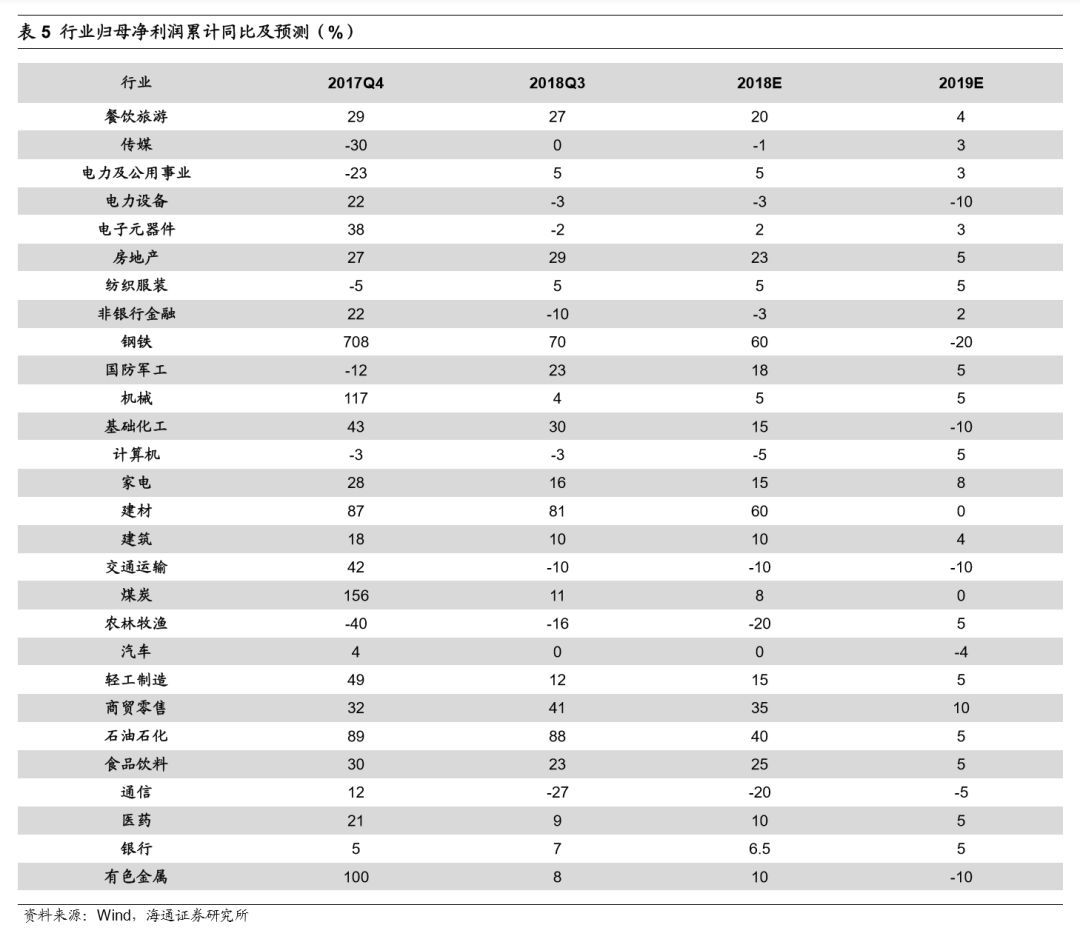

3. 弱周期行业业绩相对较好

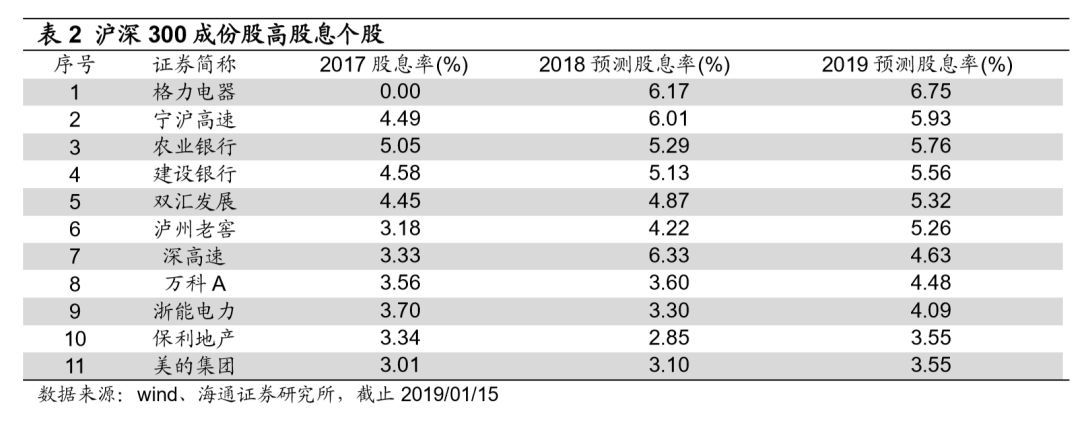

类衰退期高股息率策略有效。《策略专题-类衰退时期股市特征-20181218》提出宏观背景看,2018年下半年经济呈现类滞胀特征,往后看经济增速下行仍将持续,通胀周期滞后于增长周期,经济将由类滞胀走向类衰退,在此期间股市回落找市场底,高股息策略优势显现。一般通胀周期滞后于经济周期,统计2000年以来工业增加值同比与CPI同比的相关性,通胀周期(CPI)一般滞后于经济增长周期(工业增加值)7-12个月左右。18年下半年经济出现类滞胀特征,GDP当季同比增速从18Q2的6.7%降至18Q3的 6.5%,经济增速小幅下行,CPI当月同比从6月1.9%最高升至10月2.5%,12月为1.9%。往后看经济下行压力较大,如中美谈判未达成协议,美国25%关税仍将落地,预计将对出口产生较大冲击。国内投资方面,11月地产投资累计同比仍保持9.7%,19年将面对较大下行压力。根据CPI滞后7-12个月推断,工业增加值增速已在18年5月高点6.9%后开始下行,我们认为2019年经济有可能出现类衰退。以史为鉴,在类衰退后期监管层常采取宽松政策刺激经济,市场对经济下行的悲观预期开始修复,股市回落找市场底,企业盈利逐步好转,比如历史上典型的类衰退区间08/4-09/3、11/9-12/9等,当时高股息策略较为有效,这是因为衰退后期宏观政策宽松,利率下行债市受益,类债券特征的高股息股票也更显配置价值。根据行业分析师盈利预测,结合历史分红率预测股息,我们筛选沪深300成分中高股息率、稳定分红个股如表2。

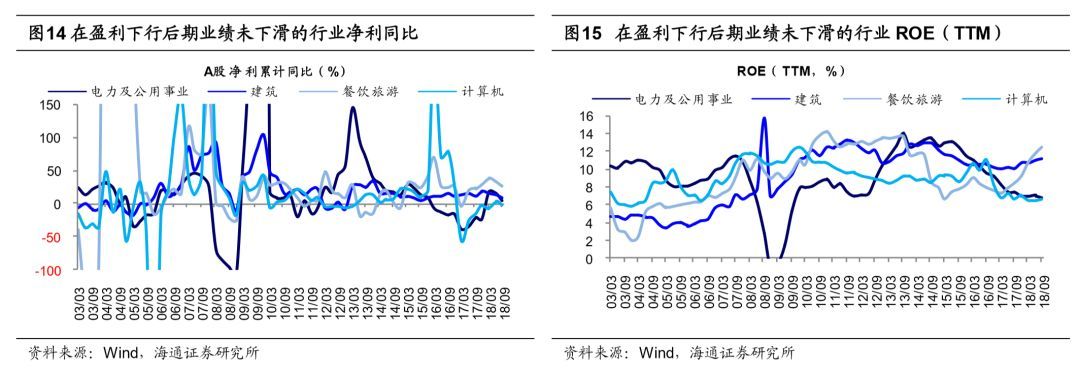

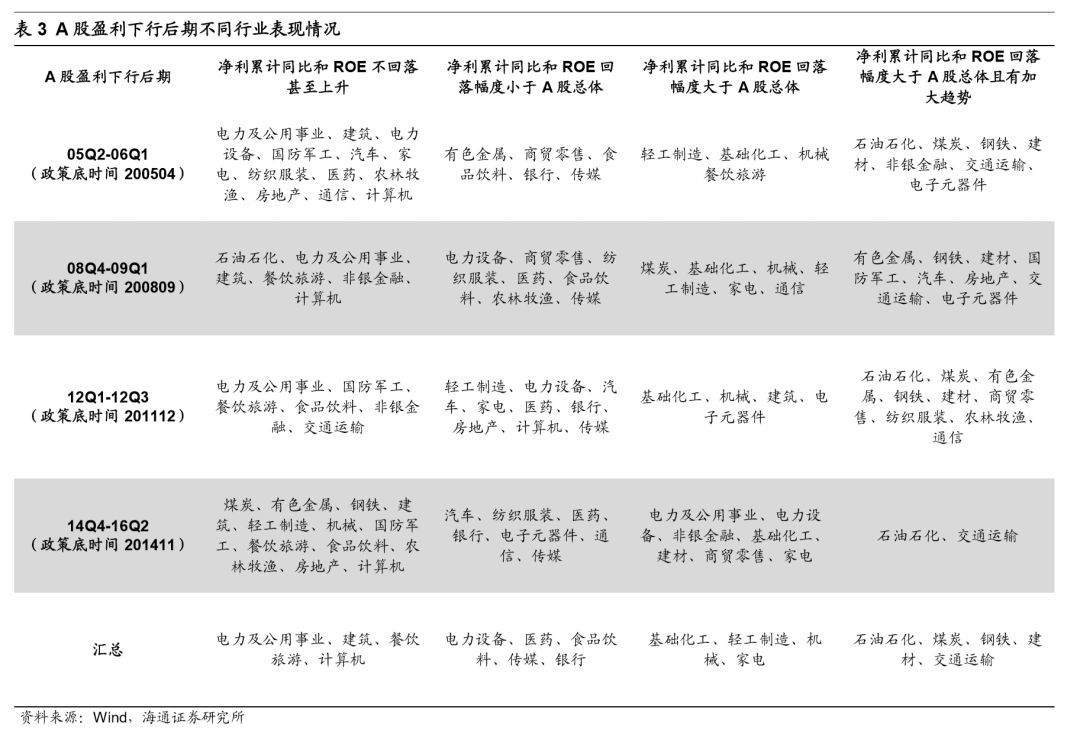

历史上,盈利下行后期,公用事业、银行、部分消费行业相对较优。前文提到宏观经济类衰退对应微观盈利下行后期,那么这时哪些行业更抗跌呢?回顾2002年以来的盈利周期,以政策底的出现把盈利下行分为前期和后期,过去四轮盈利回落后期分别为05Q2-06Q1、08Q4-09Q1、12Q1-12Q3、14Q4-16Q2,按照各行业净利累计同比和ROE变化趋势,大致可以为四类:净利累计同比和ROE不回落甚至上升,回落但小于A股总体,回落大于A股总体,回落大于A股总体且有加大趋势,详细的情况请见下表3。在四次盈利下行后期,按大类行业表现由好到差排序:公用事业类>银行、消费类>中游制造类>上游资源类,四者需求相对于盈利的弹性也由小到大。公用事业主要包括燃气、水务、供热等与民生相关的必需消费行业,其需求较为稳定,即使在经济下滑期盈利也较稳健。部分消费行业在盈利下行期业绩也更优秀,包括食品饮料、医药、餐饮旅游等,随着我国人均收入不断提高,这些行业也逐步成为必需消费行业,其不易受到经济周期波动的影响,从而在经济下滑期业绩更稳健。在盈利下行后期政策底开始出现,宏观方面,一般财政政策更积极、货币政策更宽松,这样银行业成本端利率下降,进而可以更低成本进行投资,短期有助增厚利润。从大类行业板块来看,我们预测19年全年金融、周期、消费、科技大类行业板块归母净利同比增速分别为5%、-3%、4%、3%。与18年全年预测值相比,19年全年金融、科技大类行业板块归母净利同比增速上升,周期、消费大类行业板块归母净利同比增速下滑。